La información más completa y actualizada sobre los mercados financieros y bursátiles a nivel mundial.

Noticias, videos, entrevistas y reportajes de datos macro claves en la evolución de los mercados globales, y su repercusión en la economía.

Además, toda la actualidad de la cotización y evolución de los índices y valores de las bolsas de EEUU, Latinoamércia y Europa, divisas, criptomonedas y materias primas (oro, petróleo, plata,etc.), junto a las recomendaciones y estrategias de los analistas.

También tendrás acceso a las últimas noticias de las principales compañías españolas con fuerte presencia internacional: resultados, peso de su negocio en Latinoamércia, EEUU o resto de Europa, nuevas adquisiciones, análisis fundamental, etc.

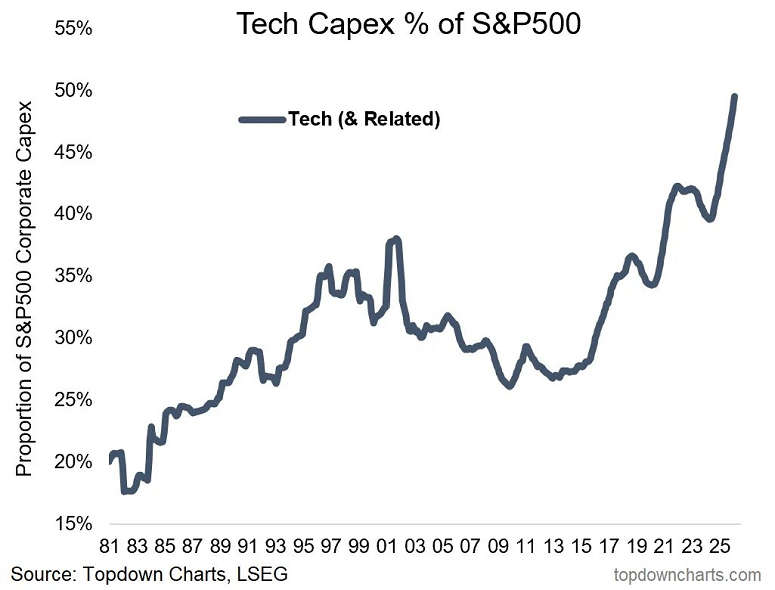

Las compañías estadounidenses aumentan el gasto de capital en tecnología, siendo este uno de los sectores más inestables en el comienzo de 2026. Los hedge funds ya se decantan por otros ámbitos.

El Dow Jones, S&P 500 y Nasdaq agudizan las caídas al cierre del jueves ante el creciente conflicto en Irán por parte de la coalición estadounidense-israelí y el impacto en el precio del petróleo.

CVS Health ha anunciado que lanzará una plataforma de inteligencia artificial o IA en Google Cloud para recopilar datos y ayudar a gestionar la salud de sus clientes.

Apertura a la baja de Wall Street en la sesión de este jueves, que regresa al rojo tras el alivio de ayer. Todas las miradas siguen puestas en la guerra contra Irán y el cierre del Estrecho de Ormuz, con los precios del petróleo actuando como termómetro de la situación para los mercados.

José Luis Cava analiza el estado de las materias primas ante el conflicto de EEUU e Israel con Irán, además de centrarse en el Bitcoin.

Las tensiones geopolíticas apenas han alterado, por ahora, el pulso de Wall Street. Roberto Moro explica los motivos de la resistencia de la bolsa estadounidense, además de analizar los niveles técnicos clave que vigilar en los principales índices, el potencial alcista del petróleo y algunas oportunidades puntuales de trading, desde Acciona Energía en el Ibex 35 hasta el gas natural.

Morgan Stanley ha anunciado un recorte de 2.500 empleos, alrededor del 3% de su plantilla, en las divisiones clave del banco como respuesta a cambios en prioridades y rendimiento laboral.

El analista Gainmouse ha señalado que el precio de Cardano se prepara para una ruptura alcista gracias a USDCx.

La última apuesta petrolera por parte de Warren Buffett para Berkshire Hathaway fue comprando acciones de Chevron en el cuarto trimestre 2025 y ofrece una atractiva oportunidad de inversión.

En nuestro espacio de “Desayunos Táctica y Estrategia” debatimos en el foco de un contexto de mercados cada vez más concentrados, con una mayor correlación entre activos tradicionales y una dependencia creciente de unas pocas compañías tecnológicas donde la diversificación vuelve a estar en el centro del debate. Analizamos de qué forma puede ayudar en todo esto las estrategias market neutral con Gonzalo Thomé, Sales Associate Director de Fidelity International; Ion Zulueta, Director de Análisis de iCapital; y Diego Rueda, responsable de Gestión de Fondos de Fondos y Selección de fondos de Unicaja AM.

José Luis Cava

José Luis Cava Roberto Moro - Raquel Jiménez

Roberto Moro - Raquel Jiménez