La temporada de resultados trimestrales arranca esta semana con el sector bancario, como es tradicional, siendo uno de los primeros en abrir fuego. Este viernes 14 de abril presentarán sus resultados del primer trimestre JPMorgan Chase, Citigroup y Wells Fargo, mientras que el martes 18 será el turno de Bank of America y Goldman Sachs. El miércoles 19 presentará Morgan Stanley.

Estas cuentas llegan en un momento en que el sector financiero se encuentra en el ojo del huracán: a principios de marzo empezaron a conocerse los problemas del ya malogrado SVB Financial, al que siguieron otros. La semana pasada, el CEO de JPMorgan, Jamie Dimon, ya avisó de que “la crisis actual aún no ha terminado, e incluso cuando haya quedado atrás, habrá repercusiones de ella durante años”.

Sin embargo, a pesar de las quiebras bancarias, Wall Street ha permanecido indiferente ante el posible impacto en los beneficios de la industria financiera. De acuerdo con un reciente informe de FacSet, se prevé que el sector financiero registre la mayor tasa de crecimiento interanual de los ingresos de los once sectores del S&P 500, con un 9,1%. El beneficio habría aumentado un más modesto 3,2%, de acuerdo con estas estimaciones.

Poniendo el foco más en la letra pequeña, cuatro de los cinco subsectores del sector registrarán un crecimiento interanual de los ingresos, si se cumplen los pronósticos, y en tres de ellos será de más del 10%: Financiación al consumo (16%), Servicios financieros (14%) y Bancos (14%). Por otra parte, el subsector de los mercados de capitales (<-1%) es el único en el que se prevé un descenso interanual de los ingresos.

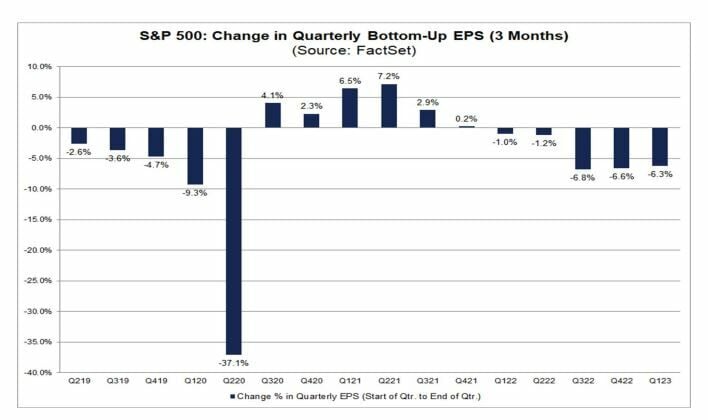

Contrasta esta situación con los augurios del mercado para el total de empresas. Los analistas de Wall Street esperan que los beneficios por acción de las empresas del S&P 500 en el primer trimestre caigan un 6,6%. Esa sería la mayor caída desde el segundo trimestre de 2020, cuando la pandemia se cebó con la economía y provocó un hundimiento de los beneficios del 31,8% según los cálculos de FactSet. También sería el segundo trimestre consecutivo en el que el índice registra un descenso de los beneficios.

“Dadas las continuas preocupaciones en el mercado sobre la liquidez bancaria y una posible recesión económica más amplia, ¿rebajaron los analistas las estimaciones de BPA más de lo normal para las empresas del S&P 500 en el primer trimestre? La respuesta es sí”, apunta John Butters, analista principal de resultados de FactSet.

De hecho, los analistas han recortado sus estimaciones de resultados del primer trimestre a un ritmo más pronunciado que la media. Del 31 de diciembre al 30 de marzo, los analistas rebajaron sus estimaciones de beneficios por acción en un 6,3%. Los analistas suelen moderar esas previsiones a lo largo de un trimestre determinado a medida que aflora la realidad financiera, pero en los últimos cinco años, ese descenso medio durante un trimestre ha sido sólo del 2,8%.

En cuanto a los ingresos, la tasa de crecimiento interanual estimada por los analistas de Wall Street para el primer trimestre de 2023 es del 1,9%, por debajo de la tasa media del 7,8% en los últimos cinco años. Además, de confirmarse este 1,9%, sería la tasa de crecimiento más baja registrada por el índice desde el tercer trimestre de 2020 (-1,1%).