China fue uno de los grandes perdedores en bolsa el año pasado. Pero parece que esta situación tiene visos de revertir en 2022, un ejercicio en el que muchos expertos creen que se podrán obtener atractivos rendimientos en la segunda mayor economía del mundo, pese a los riesgos aún patentes que el propio Gobierno constata y un crecimiento del PIB del 8,1% en 2021, pero que se ralentizaba en el cuarto trimestre al 4%, su cifra más baja en 18 meses. Con este escenario, Pekín comenzaba a dar sus primeros golpes de efecto en política monetaria y fiscal para evitar un frenazo en seco en la estabilidad económica. El pasado 20 de enero, el primer ministro chino, Li Keqiang, prometía "pasos más firmes" para impulsar la demanda y dar una mayor prioridad a "estabilizar el crecimiento" ante "nuevos factores adversos y crecientes incertidumbres", aunque Li reiteraba que el Gobierno no "inundaría” la economía con estímulos. Pero la práctica llegaba antes que la teoría. En concreto, el 17 de enero, el Banco Popular de China (BPC) anunciaba una rebaja de diez puntos básicos en el tipo de interés aplicado a la facilidad de préstamo a los bancos con un año de vencimiento, pasando del 2,95% al 2,85%. El siguiente movimiento de ficha se producía esa misma semana, ahora para respaldar al atribulado sector inmobiliario, recortando en diez y cinco puntos básicos respectivamente los tipos de interés de referencia aplicados a los préstamos bancarios a uno y cinco años, que pasaban a situarse en el 3,70% en el caso de los créditos a doce meses y en el 4,60% en los préstamos a mayor plazo.

Una sorpresa para muchos, pero un simple “empujón” para otros con el fin de lograr los “tres principales objetivos de China en los diez próximos años: la acción climática, la lucha contra la desigualdad y una mayor independencia económica tanto de cara a la moneda (independencia del renminbi frente al dólar), como de cara a los semiconductores”, señala Christian Rouquerol, Director de Ventas en Iberia de Tikehau Capital, y que hace evidente que “las políticas monetarias de las dos superpotencias mundiales van en dirección contraria: mientras EEUU piensa en subir los tipos, China los baja”.

Apuntando a un primer puesto en el ranking económico mundial…

Además, son muchos los que creen que este sesgo más acomodaticio para apuntalar el crecimiento económico podría favorecer a los mercados de renta variable chinos este año y hacer olvidar un funesto 2021. Y, si nos basamos en los precedentes, hay muchas razones para ser optimistas. “Tras casi 10 años de Xi Jinping al frente de la dirección del Partido Comunista, la economía está en camino de derrocar a EE.UU. como la más grande del mundo”, señala la analista de fondos de Ei, Consuelo Blanco. Además, “el mercado de acciones A de China se ha expandido rápidamente en los últimos 30 años hasta convertirse en el segundo mayor del mundo por capitalización bursátil y ha logrado su inclusión en índices de referencia como MSCI y el JPM”, apunta.

Pero, como en todos los mercados, las amenazas siguen existiendo… y algunas heredadas de un pasado muy reciente. “La evolución de los mercados asiáticos ha ido, desde la llegada del Covid-19, como avanzadilla de las medidas restrictivas pioneras tomadas en China. Desde el confinamiento de Wuhan, la política de ‘Covid cero’ atrajo a los mercados asiáticos debido a que se preveían como más protegidos de los efectos que comenzamos a notar a finales de febrero de 2020 en Europa. Sin embargo, 2021 supuso un claro under performance, respecto al resto de índices mundiales, destacando en negativo el Hang Seng (-14,08%, farolillo rojo mundial). Y hoy, con un Ómicron menos letal que otras variantes, a nivel internacional ven como una exageración y una merma del crecimiento económico el control tan férreo que está llevando a cabo el Partido Comunista de China (el “stop & go” no funciona y crea enormes problemas logísticos)”, señala Pablo García, director general de Divacons AlphaValue.

Y es que esa rígida política frente al coronavirus es uno de los principales bretes que los expertos ven para el futuro crecimiento por el que apuesta China. “Nos preocupa un bloqueo prolongado más allá del primer trimestre de 2022 debido al Covid y a los Juegos Olímpicos de Pekín”, señala Sean Debow, CEO at Eurizon Capital Asia, que añade que “los dirigentes del Estado pueden considerar necesario aplicar confinamientos más largos y duros y esto, a su vez, tendría un impacto negativo en la fabricación y el consumo”. Un riesgo que también preocupa a Nicholas Yeo, director de renta variable china de abrdn, y que, “de cara al futuro, creará focos que permitirán que la vida continúe con normalidad, pero también provocará brotes de volatilidad”. En cualquier caso, para Yeo, “el mercado bursátil chino sigue sujeto a la volatilidad debida, en parte, a la preponderancia de los inversores minoristas en las operaciones a corto plazo. Éstos tienden a dejarse influir más por las últimas noticias que por los fundamentales de las empresas. Es uno de los factores que hacen de éste un mercado para stock pickers”.

Unos inversores a los que, sin duda, también les preocupan titulares como los de un menor crecimiento al esperado que denote una fragilidad del sistema económico, la desestabilización del mercado inmobiliario provocada por la quiebra del grupo inmobiliario Evergrande, la escasez de energía o la caída en la productividad, pero cuyo mayor recelo se cierne alrededor de un Gobierno que siga abogando por una regulación y supervisión demasiado restrictiva en determinados sectores, tales como el tecnológico, para impulsar un programa de ‘prosperidad común.

Y ahí está la clave a la hora de invertir… en saber aprovechar estos riesgos. En este sentido, en Fidelity International piensan que, “pese a las caídas de los valores tecnológicos, este sector mantendrá su fortaleza a medio plazo gracias al sólido apoyo que le brinda su elevado poder de fijación de precios y la naturaleza cada vez más esencial de la tecnología en nuestras vidas. Aunque existen algunas áreas tensionadas, en términos relativos e históricos el sector no está caro y muchas de las empresas que lo componen presentan valoraciones razonables. Y lo mismo ocurre con otras megatendencias”, explican. Por su parte, abrdn cree que el futuro más prometedor será para “las compañías capaces de adaptarse a los cambios en los marcos regulatorios y alinearse con los objetivos políticos en áreas como la innovación digital, la tecnología verde y el acceso a una atención sanitaria asequible”. Así, los valores relacionados con el consumo interno, las empresas farmacéuticas, el sector de la gestión de patrimonios de China y las energías renovables y las infraestructuras relacionadas “tienen también un futuro brillante, ya que China se ha comprometido a lograr la neutralidad del carbono para 2060”, añaden.

… y ¿en el ranking bursátil global?

Pero, más allá de los sectores, para muchos expertos 2022 se presenta como un año apasionante para el mercado de acciones clase A de China, por cinco factores que señala Eurizon: “la revisión de los márgenes por acción de las empresas del mercado chino clase A está tocando fondo, lo que debería establecer un límite mínimo de valoración; los elevados precios de las materias primas y los retos derivados de las limitaciones energéticas en China se han tenido en cuenta en el mercado y las empresas han ajustado sus modelos de negocio para reflejar la nueva realidad; el banco central chino tiene un control firme sobre el entorno de la liquidez y continuará con una actitud moderada en 2022; se ha allanado la relación entre China y EEUU; y la oleada de cambios políticos que se produjo en 2021 en el país asiático ha llegado a su fin en líneas generales y es el momento de aplicar estas políticas”.

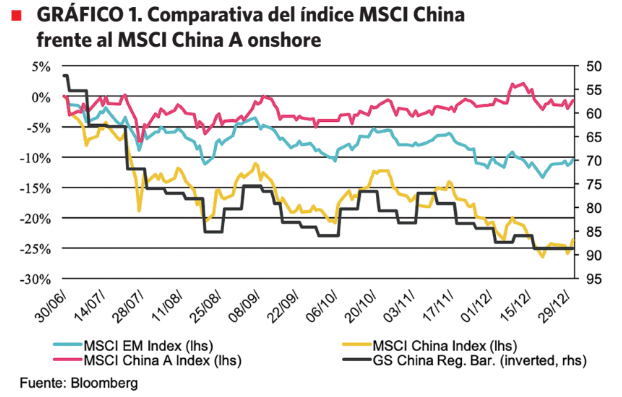

Un atractivo del mercado A chino que también expone Vontobel y que, según explica Roger Merz, su Portfolio Manager, ya vimos el año pasado. “En el segundo semestre de 2021, el MSCI China obtuvo una rentabilidad del -23% en términos de USD”, debido a un “enfriamiento notable de la actividad económica en China y a que el consumo de los particulares se vio especialmente afectado”. Sin embargo, “el índice de empresas que cotizan en Shanghai y Shenzhen (MSCI China A Onshore Index), se comportó mucho mejor, perdiendo algo menos del 1% en dólares durante el mismo periodo”. Una diferencia que puede explicarse “por el hecho de que el MSCI China refleja principalmente el rendimiento de las empresas tecnológicas de gran capitalización que cotizan en Hong Kong. Las denominadas acciones A sólo se incluyen con un 20% de su capitalización real. Así, el índice MSCI China y valores como Alibaba, Tencent o Meituan (principalmente acciones H) están fuertemente correlacionados con la actividad reguladora del Gobierno chino. Esto se mide aquí con el Barómetro de Regulación de China de Goldman Sachs (línea negra)”, detalla Roger Merz.

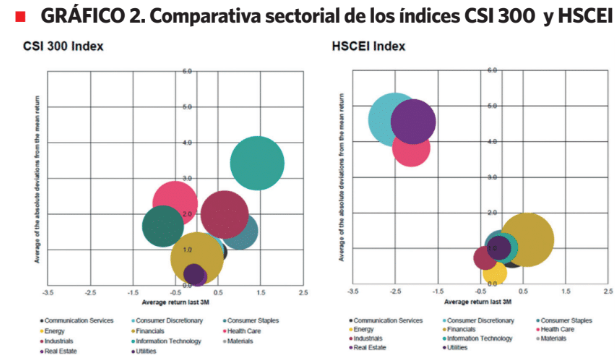

Además, desde Vontobel apuntan que el mercado de valores chino se está convirtiendo cada vez más en un mercado de dos niveles, y prueba de ello es la diferente composición y evolución de los índices bursátiles CSI300 (para las acciones A) y el HSCEI (para las acciones H). “La primera conclusión es la mayor diversificación del CSI300. Las acciones H, en cambio, están dominadas por el comercio electrónico (consumo discrecional) y las empresas financieras. Mientras que el comercio electrónico y el sector inmobiliario pesan en el HSCEI, el CSI 300 se beneficia de su equilibrio y de la mayor importancia de las tecnologías de la información y el sector industrial. En estos sectores, las empresas con exposición a las tecnologías verdes y a la alimentación se han comportado especialmente bien. Sin embargo, la media de las desviaciones absolutas del rendimiento medio del sector trazada en el eje Y también muestra que existe una amplia variedad de rentabilidades en ellos. Esto confirma una vez más el atractivo del mercado A chino para los stock pickers”, apunta Merz.

Todo un escenario que pinta cuanto menos próspero para el mercado de renta variable de China y que ha hecho preguntarse a los inversores en algún momento si el país asiático, tras los acusado descensos que vive Wall Street, y más concretamente el Nasdaq, podría recoger el testigo de la bolsa americana y convertirse en el próximo destino natural de las inversiones. Desde Fidelity International, abrdn y Vontobel no apuestan por un trasvase tan radical y explican que, si bien a largo plazo una parte cada vez mayor de las inversiones a nivel mundial tendrán en China su destino, a corto y medio plazo no creen que la transición sea tan acusada como para superar a EEUU en su mercado de valores, sobre todo porque, a pesar de sus avances, el mercado chino está todavía muy regulado y es más cerrado en términos de accesibilidad global y composición de los inversores.