Los expertos prevén que el BCE podría emplear entre 5.000 y 10.000 millones de euros mensuales en la compra de bonos corporativos con grado de inversión denominados en euros. Esta cantidad supone entre un 7 y un 15% de la cantidad que destina cada mes la autoridad monetarios a la compra de activos en su intento por revitalizar la economía del viejo continente.

Esta medida es la última de las grandes apuestas que tenía debajo de la manga Mario Draghi cuando en marzo decidió dejar claro al mercado que aquellas palabras de 2012 “haré todo lo necesario” son hoy igual de pertinentes que entonces.

Sin embargo esta medida va a tener probablemente efectos en los mercados, como ya lo ha tenido la compra de bonos soberanos. Hace solo unos días la agencia Fitch explicaba que en el mundo había emisiones de bonos soberanos con rentabilidad negativa valorados en más de 10 billones de dólares.

Y eso ya está sucediendo con algunas emisiones de compañías europeas. BofA Merrill Lynch apunta que “más de un 25% del mercado global de renta fija en el mundo tiene intereses negativos de cara al programa de compra de bonos corporativos del BCE (CSPP).

Efectos en la renta fija

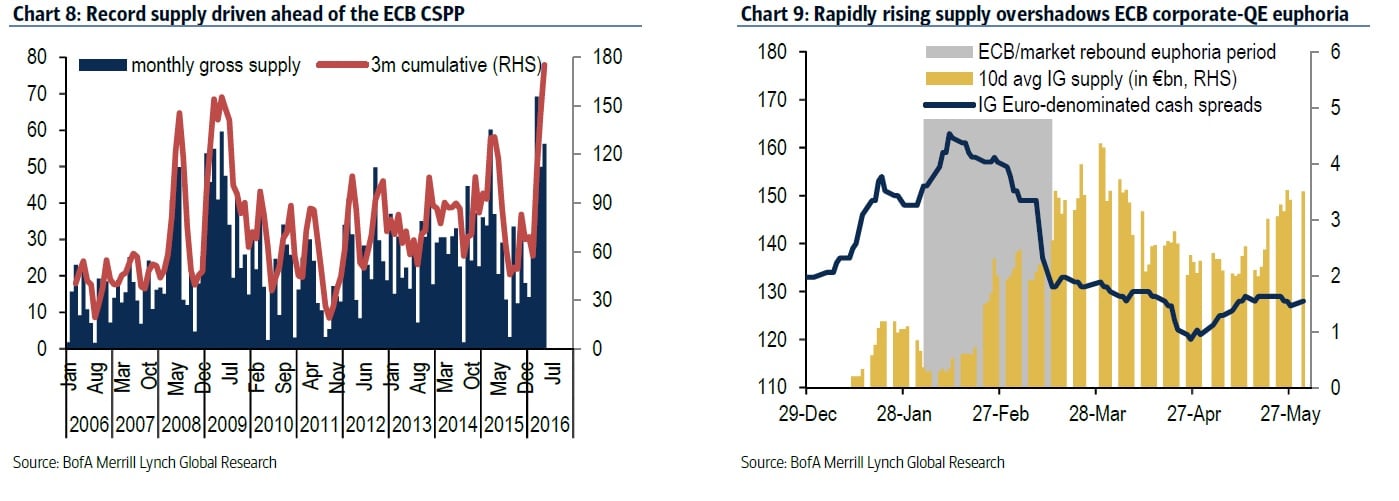

Los efectos que ya se han visto han sido un aumento de las emisiones de empresas europeas desde que la autoridad monetaria anunció el programa, ya que los bonos que comprarán tienen que estar ya emitidos.

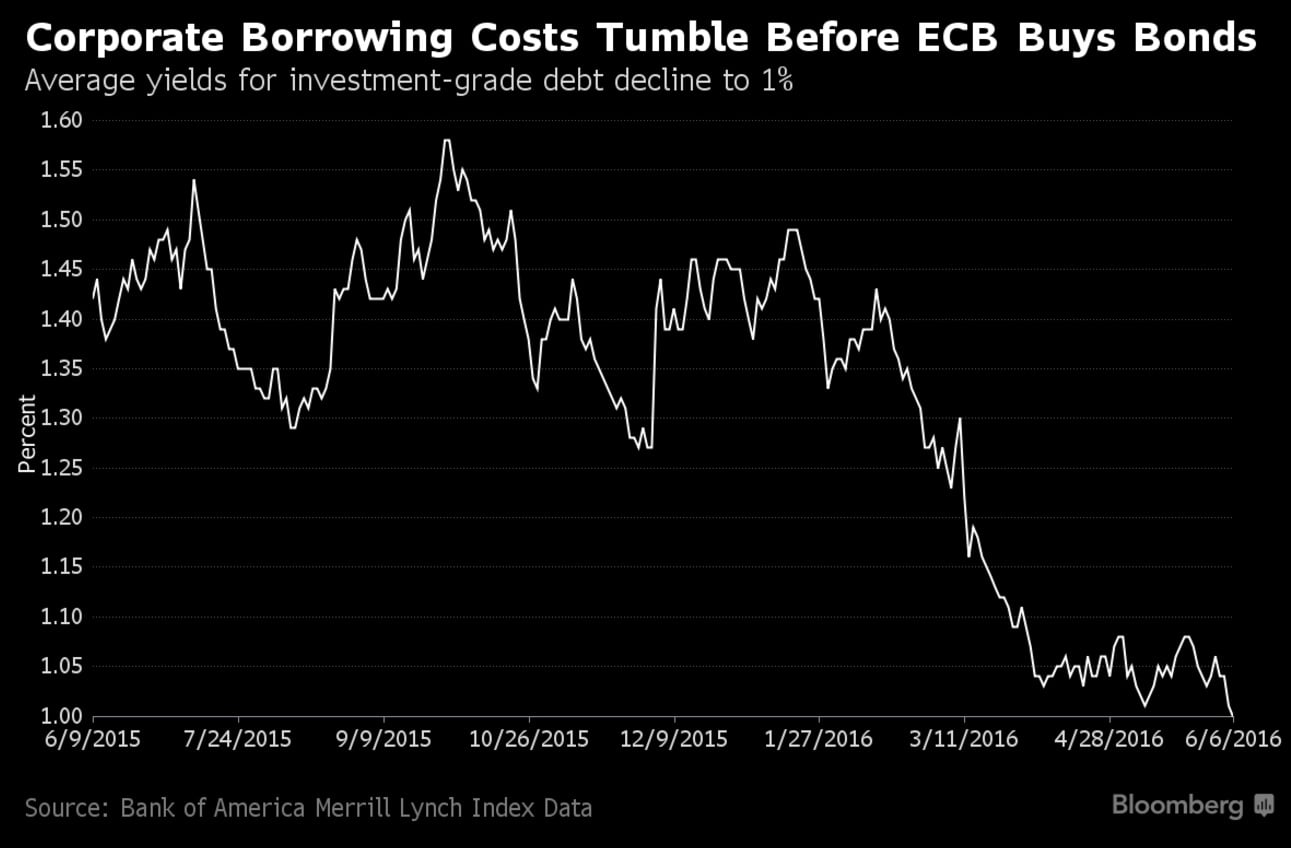

Por otro lado, ya hemos visto una reducción significativa de las rentabilidades de los bonos corporativos de la eurozona que ayer, según datos de BofA Merrill Lynch que publicaba Bloomberg, habían tocado a principios de esta semana mínimos del 1%.

Según Rose Marie Boudeguer, directora del Servicio de Estudios de Banca March, “el aumento de las emisiones de bonos que el programa ha generado ha sido bien recibido por los inversores, pero con límites: no están comprando indiscriminadamente, sino créditos que se consideren fiables. Por ahora no se ha generado una burbuja, esperemos que esta tendencia se mantenga”.

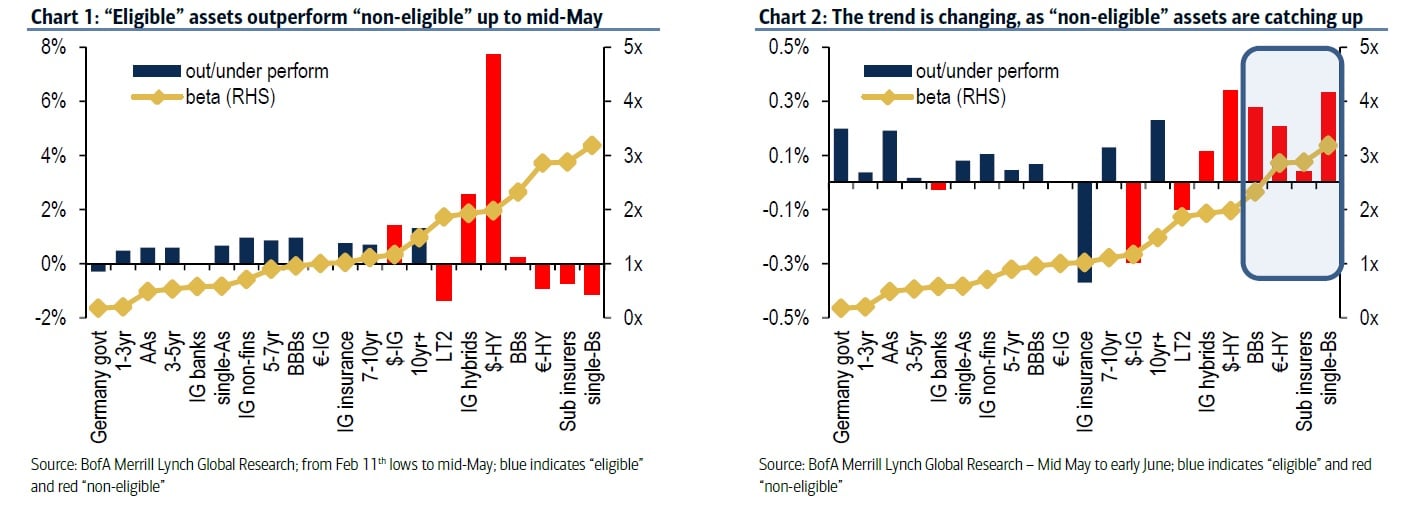

En un principio, los datos muestran que tras el anuncio lo primero que se produjo es una caída de las rentabilidades de los bonos elegibles por el BCE, aunque como se puede ver en este gráfico en las últimas semanas se han observado algunos cambios y hay bonos que no pueden ser comprados cuyas rentabilidades han comenzado a repuntar, y viceversa.

Para Greg Venizelos, senior credit strategist de AXA IM, el programa del BCE es positivo porque va a actuar como una red de seguridad en los mercados de cara al referéndum de pertenencia al Reino Unido del próximo día 23. Además, aunque considera que gran parte de los efectos positivos ya están en los precios, lo cierto es que podríamos ver aún más estrechamientos de los diferenciales.

Sin embargo, no todo es positivo. Paul Brain de Newton, parte de BNY Mellon IM explica que “no hay que olvidar los efectos a largo plazo de la baja liquidez, hay que ver si las empresas europeas están tentadas a apalancarse más (lo que sería malo para los bonistas), en lugar de extender el plazo de los vencimientos de su deuda (bueno para los bonistas).

Bonos de la periferia

La rentabilidad de los bonos de las empresas españolas e italianas fueron los que más cayeron con el anuncio. Sin embargo, la incertidumbre política en nuestro país y los problemas del sistema financiero en Italia han provocado un cambio de tendencia.

En opinión de los expertos de BofA Merrill Lynch, “el resultado es que los bonos a largo plazo de las empresas italianas y españolas son menos atractivas ahora con respecto al bonos soberano que hace doce meses”.

“Si la cantidad destinada por el BCE en junio es menor de la que se espera por el mercado, entonces los bonos periféricos pueden ser los que más sufran”, dicen en la entidad.

De hecho, Wolfgang Bauer, de M&G Investments “en este momento, una porción elevada de los beneficios esperados podría estar ya descontada en sus precios. Si se comparan los fundamentales de riesgo de crédito subyacentes y los niveles de diferencial actuales, ciertos emisores presentan valoraciones que podrían considerarse elevadas”.

Renta variable

También puede haber efectos colaterales positivos sobre la renta variable o activos como el high yield para todos aquellos inversores de renta fija a los que el BCE va robando cada día más oportunidades de inversión.

Venizelos considera que este programa ya ha beneficiado al mercado en general, incluso a los activos denominados en libras. El experto apunta que “creo que también se va a beneficiar el High Yield en Europa. Los inversores van a tener que ir a buscar activos con más riesgo”.

Él, por su parte, asegura que en su fondo están comprando algo más de deuda emergente, de High Yield y algo más de crédito europeo también. En opinión del experto de Axa IM hacia la renta variable pueden salir algunos flujos de dinero de fondos que ahora invierten en High Yield.

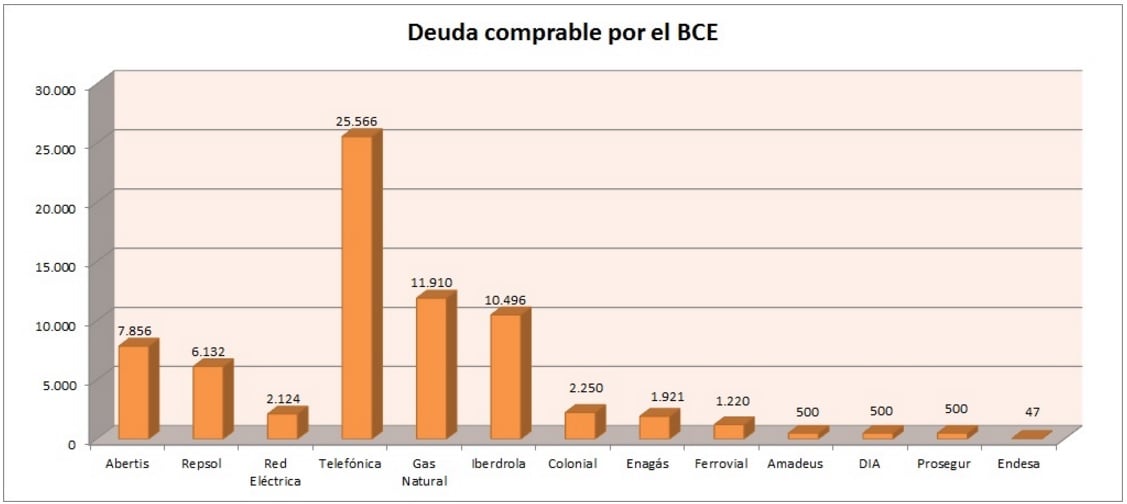

¿Comprarán las compañías en bolsa que más se van a beneficiar de este programa? Los expertos señalan que en la actualidad los bajos tipos de interés ya han rebajado mucho los costes de financiación de las compañías y que son las empresas de gran capitalización las que van a recibir la compra del BCE, quizá las que menos lo necesitan.

Por ejemplo, de las trece compañías cuyos bonos pueden ser adquiridos por el BCE solo dos, Prosegur y Colonial no cotizan en el selectivo español.

QUIZÁ LE INTERESE LEER:

“Estas son las claves del programa de bonos corporativos del BCE”

“El BCE podrá comprar bonos de estas empresas”