NVIDIA está pagando los platos rotos de una subida desmesurada y de un horizonte coyunturales que parecen haber pintado sus acérrimos competidores. Su primer dato en positivo lo encontramos en el cómputo de los últimos dos años, porque en el último ejercicio, en interanual, acaba de marcar sus perores niveles en los 154,01 dólares por acción el pasado jueves intradía.

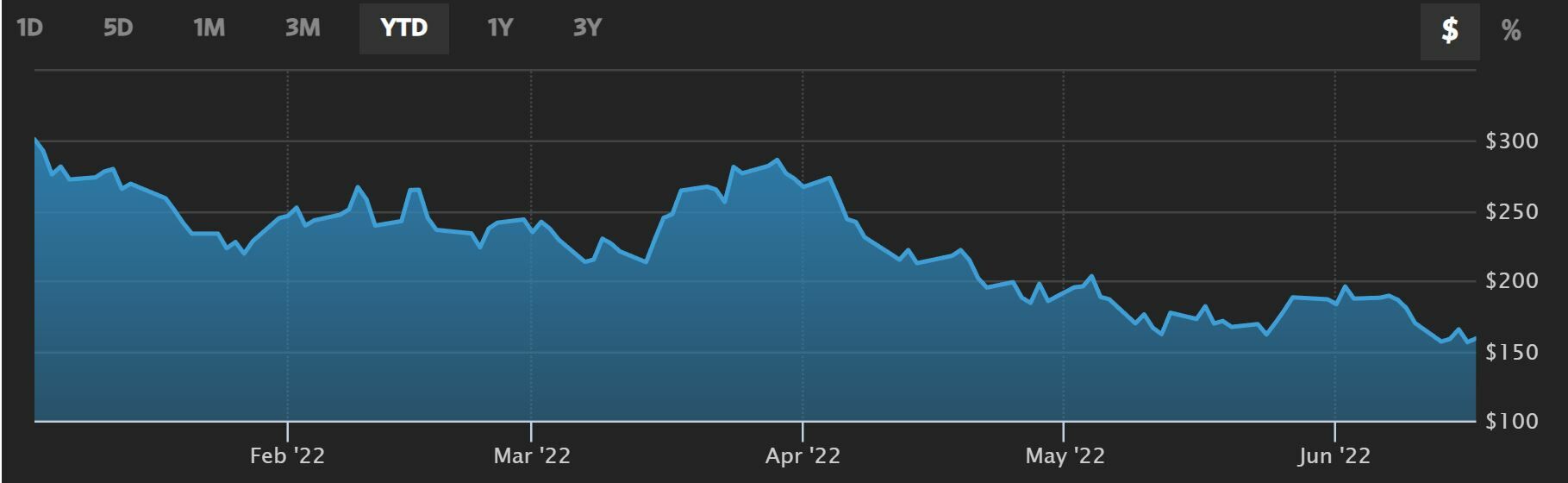

El valor de hecho se mueve con pérdidas semanales del 6,45% y del 4,9% en el último mes. La cosa se complica en el trimestre con las caídas a plomo del 40% para el valor y, desde que comenzara 2022 las pérdidas para Nvidia alcanzan un 46%.

Y es que todo parece conjugarse contra el valor ahora mismo: un mercado bajista en Wall Street con temor a recesión, lo que sin duda afectaría sobremanera a su negociado: semiconductores de última generación y centros de datos en los que algunas grandes empresas como Meta esperaban invertir multimillonarias sumas en los años venideros para desarrollarse, por ejemplo, en el metaverso.

Nada que ver con una realidad que penaliza con los tipos cada vez más elevados y con subidas agresivas la inflación, que hasta ahora le era favorable: una corrección de los precios que han elevado sus ingresos en el último año sustancial influiría negativamente en su negocio.

A eso unimos un previsible parón, por la situación económica, del consumo, el principal referente en Estados Unidos, que también se puede convertir en un gran viento en contra. Y si todo esto fuera poco, le unimos la venta de su director Mark A Stevens de 227.650 acciones de la compañía en la pasada semana, durante dos días, cuando cotizaba en su nivel más bajo.

De esta forma mantiene en la compañía una presencia accionarial de 2,64 millones de acciones por valor de 951 millones de dólares y sus ventas, los días 13 y 14 de junio le han reportado del orden de 36 millones de dólares.

Todo sigue pesando al valor, en especial el impacto asumido de la guerra de unos 500 millones de dólares, cuya ausencia en el segundo trimestre del año, el actual, seguirá pesando del orden de 100 millones en sus resultados próximos.

Además, la política de bloqueos y confinamientos China, que no termina de resolverse como hemos visto en Pekín en los últimos días con su política de Covid Cero, puede prolongarse, lo que afecta a su negocio por lo que esperan una caída de ventas del orden del 6% hasta los 8.100 millones de dólares en el segundo trimestre. Eso sí, se trata de retrocesos asumibles si tenemos en cuenta que el avance en ingresos del pasado ejercicio alcanzó el 46%, aunque la lectura en el mercado siga siendo, como ahora mismo negativa.

Y los inversores no parecen muy proclives, a pesar de su fuerte caída que casi acumula la mitad de su precio en lo que llevamos de año, considerar una compra las acciones de Nvidia. Desde TipRanks de los 31 analistas que siguen el valor en el mercado, 27 optan por comprar y 4 más por mantener. Su precio objetivo alcanza los 275,27 dólares por acción con una subida potencial del 73,4%.

Aunque no todos opinan en negativo. Tanta ha sido la caída que el analista Rock Schafer de la firma Oppenheimer considera que el precio de sus acciones se duplicará hasta los 300 dólares de aquí a un año, al marcar en esa cota su precio objetivo, con recomendación de sobreponderar el valor en el mercado.

Destaca que a corto plazo los problemas seguirán para el valor, pero a medio destaca que el hecho de que la empresa sea esencial en lo que llama “el ecosistema de la inteligencia artificial” brinda al valor una oportunidad única a medida que desarrollan productos en paralelo a la hiperescala que están realizando los clientes en la nube.

Y no solo se refiere a la IA sino además a la posición central de Nvidia a pesar de un horizonte marcado por la desaceleración de la economía a cuenta de la inflación y la respuesta de agresiva subida de los tipos de interés por parte de la Reserva Federal. Hablamos de sus centros de datos y el uso de los chips para este campo y en especial para el mundo de los gamers.