Tan sólo queda una semana para que el mercado conozca los resultados de una de las grades del IBEX 35. Telefónica presentará cuentas el próximos jueves, 22 de febrero, y pocas novedades en su discurso posterior, según los analistas. "No esperamos grandes novedades, teniendo en cuenta que en noviembre celebró un Día del Inversor en el que definió la estrategia y objetivos 2023/26e. Creemos que el principal catalizador es la anunciada entrada de la SEPI en el capital de la operadora (10%e) en una operación que creemos que hará comprando a mercado, al menos la gran mayoría", apunta el analista Iván San Félix de Renta 4, en un informe publicado esta mañana y en el que también avanzan sus previsiones acerca de las cifras de la teleco del Ibex 35 para el conjunto de 2023.

Prevemos que Telefónica "cumpla con los objetivos de la guía 2023: crecimiento de un dígito bajo en ingresos y EBITDA y capex/ingresos 14%".

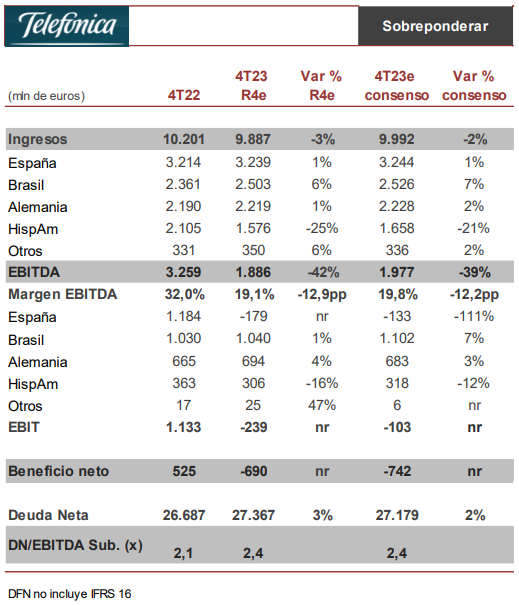

En el 4T2023 los resultados se verán "impactados por la provisión por el plan de bajas en España y la nueva devaluación del peso argentino". Con ello, los ingresos cederían un 3% en el cuatro trimestre y el EBITDA perderá en torno a un 42% hasta los 1.886 millones de euros en este mismo período; el EBITDA subyacente (excluyendo la provisión en España y Argentina, por economía hiperinflacionaria) sería un 1,8% (3.356 millones de euros), ligeramente por encima del estimado por el consenso. "Con un capex -14% vs 4T 22, esperamos que la generación de caja operativa (EBITDA subyacente – capex ex espectro) alcance 1.835 millones de euros (18,6% de los ingresos y +11% vs 4T 22)", cuenta el analista de Renta 4.

Pero, sin duda, la pero partida de los últimos tres meses del año pasado será el beneficio neto. Telefónica pasará de unas ganancias de 525 millones en la última parte de 2022 a unas pérdidas 690 millones según las estimaciones de Renta 4.

Por países, "en España esperamos un leve crecimiento de ingresos (en todas los negocios) y estabilización del margen EBITDA subyacente. El EBITDA sufre un ajuste de -1.361 millones d euros por la provisión del plan de bajas voluntarias. En Alemania esperamos que el crecimiento de ingresos modere, afectado por una comparativa exigente, y que el EBITDA crezca a un dígito medio vs 4T 22. Con estos datos debería cumplir con la guía 2023. En Brasil deberíamos seguir viendo una fuerte actividad comercial si bien la exigente comparativa debería limitar el crecimiento a nivel operativo. Por último, en HispAm esperamos un fuerte deterioro en Argentina al haber devaluado el Peso Argentino nuevamente en diciembre y tener que ajustar los resultados del año a la nueva tasa como corresponde a los países con economías “hiperinflacionistas”. En cuanto al resto de países, esperamos ver una mejora en Chile y Colombia, Perú seguiría afectada por la situación macro y la elevada competencia mientras que a México estará apoyada por la apreciación del peso", desgranan en Renta 4.

Con todo, los analistas siguen confiando en el valor del Ibex 35 a medio plazo: Renta 4 recomienda sobreponderar las acciones de Telefónica, a las que otorgan un precio objetivo de 4,6 euros, lo que supone un potencial del 28,5%. Recorrido alcista el que tiene también la teleco para Deutsche Bank, que hoy eleva el precio a la compañía de José María Álvarez-Pallete desde 4,10 a 4,30 euros, otorgándole una evolución en bolsa del 20,1% a doce meses . Por último, y con las previsiones de resultados ya sobre la mesa, el consenso de Reuters recomienda mantener las acciones de Telefónica, a las que ve a medio plazo en 4,16 euros, una cifra que le da un margen de subida cercano al 17%.

En 2023 las acciones de Telefónica ganaron un 12,9%, pero en lo que llevamos de 2024 caen un 1,5%.