El sector inmobiliario español ha sido un motor económico clave en los últimos años, pero enfrenta desafíos significativos en 2023 debido a la combinación de una disminución en la compraventa de viviendas y las políticas de aumento de tipos de interés del Banco Central Europeo (BCE). En este contexto, es crucial analizar cómo las empresas inmobiliarias cotizadas en bolsa están respondiendo a estos desafíos.

Las recientes decisiones del BCE de aumentar los tipos de interés tienen como objetivo controlar la inflación, pero no están exentas de consecuencias en la economía española. Una de las implicaciones más directas es el encarecimiento de las hipotecas y los préstamos en general. Esto, a su vez, afecta la atracción de la compraventa de viviendas, lo que ha llevado a una disminución en las transacciones. En julio de 2023, las operaciones de compraventa de viviendas se redujeron en un 11.4% en comparación con el mismo mes del año anterior, mientras que las hipotecas cayeron un 18.8% interanual, según datos del Colegio de Registradores.

El mercado inmobiliario español ha estado experimentando un ciclo positivo durante años, impulsado en parte por el ahorro acumulado durante la pandemia. Sin embargo, la nueva realidad de tipos de interés más altos está cambiando el panorama.

Otro desafío que enfrenta el mercado inmobiliario es la falta de oferta de viviendas en venta, especialmente en las grandes ciudades. Esto se debe en parte a los altos costos de producción que ha experimentado el mercado en los últimos años. La brecha entre la oferta y la demanda estructural sigue siendo un problema destacado, lo que podría contribuir a mantener los precios de la vivienda relativamente altos en el corto plazo.

Empresas que destacan en Bolsa

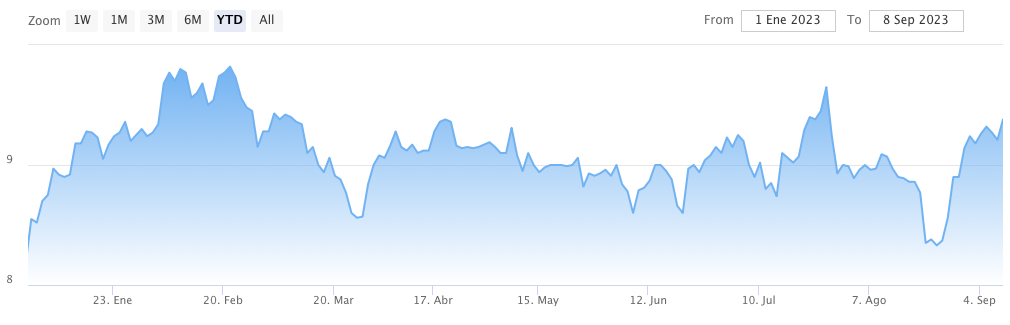

A pesar de los desafíos, algunas empresas inmobiliarias cotizadas en bolsa están sobresaliendo en 2023. Es el caso de Aedas Homes, que se revaloriza nada más y nada menos que un 36% este 2023, seguido muy de cerca por Lar España, con avances del 35,62%; Metrovacesa, con un 18,14% positivo; Neinor Homes, que se anota un recorrido alcista del 14,30% en estos nueve meses del año; Montebalito, con un 4,44% de revalorización y Grupo Insur, con un 4,39%.

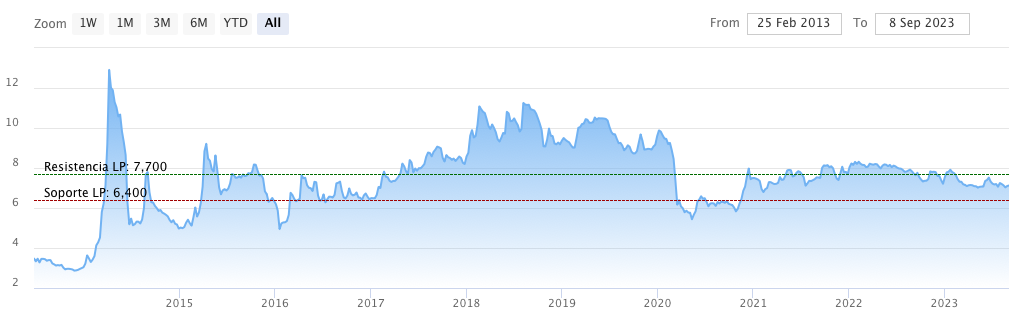

Por su parte, María Mira, MFIA y analista fundamental de Estrategias de Inversión, estima una valoración positiva para Lar España, "se mire por donde se mire, Lar Espana es una compañía infravalorada en el mercado."

Lar España tiene en marcha un nuevo plan de negocio, con horizonte temporal 2025, con el que contempla inversiones por valor de más de 500 millones de euros para adquirir centros o parques comerciales Tier 1 con fuerte potencial de crecimiento y además desarrollar nuevos proyectos en el medio plazo. Acelerará además su política de rotación de activos no estratégicos, que podría aproximarse hasta el 30% de la actual cartera y suponer unos ingresos adicionales de más de 400 millones de euros. "Esta política combinada permitirá a la Socimi mejorar todavía más su porfolio y elevar hasta dos dígitos el retorno total anual para los accionistas, al sumar a los dividendos sobre resultados los extraordinarios obtenidos por desinversiones", explica la analista fundamental.

Lar España se marca también como objetivo incrementar alrededor de un 7% anualmente en el periodo 2022-2025 los ingresos totales de su cartera y, con ello, la valoración de sus activos, además de incrementar la ocupación media desde el 96% actual hasta alrededor del 98%, y así elevar anualmente alrededor de un 8% el margen de explotación hasta 2025. La Socimi busca también mantener el endeudamiento controlado (apalancamiento en torno al 40% sobre valoración de activos) y mantener el rating de Fitch en su actual calificación BBB estable. En el marco de este nuevo plan intensificará también su política de innovación y digitalización, siempre sobre criterios de rentabilidad.

Por otro lado, Borja García-Egotxeaga, CEO de Neinor Homes, aseguraba en su entrevista para Estrategias de inversión, que “estamos en el mejor momento que ha habido en los últimos años para invertir en Neinor”, tras la celebración de su Junta General Extraordinaria celebrada el pasado día 1 de septiembre, en el que aprobaron el reparto de un dividendo de 126 millones de euros para los accionistas para el ejercicio en curso.

"Dentro de los grandes problemas que tiene Neinor, y no solamente Neinor sino todas las cotizadas del inmobiliario español, es que cotizamos con descuentos muy grandes respecto al valor neto de los activos" explica el CEO de Neinor Homes y asegura que con su Plan Estratégico van reducir ese gav de descuento con el que está cotizando la compañía "y lo vamos a hacer con el dividendo que hay de 450 millones de euros que se va a repartir en los dos próximos años y medio, pero son 600 millones de euros de aquí a 2027, prácticamente la capitalización de la compañía", sentencia.

Por otro lado, María Mira, MFIA y analista fundamental, en su análisis fundamental de Grupo Insur, establece una valoración positiva, "positivos con el valor para una inversión con horizonte temporal de largo plazo. El descuento del precio pagado por el mercado frente al NAV es excesivo."

"En base a una valoración por ratios, el valor cotiza con fuerte descuento frente a sus competidores. El mercado paga 0,22 veces GAV y 0,36v NAV, frente a las 0,60v que paga el mercado por el NAV de Neinor Homes", detalla la analista.

INSUR se marca como objetivo principal en su Plan, crear valor para la sociedad y todos los grupos de interés, pero fundamentalmente para los accionistas. Y para crear valor se han propuesto ganar tamaño para poder acceder a mayores proyectos y mejorar la rentabilidad, pero al mismo tiempo mejorar la liquidez y la cotización. El Grupo quiere acceder al mercado de capital para financiar su crecimiento futuro de forma sostenible. En este marco, se ha propuesto aumentar su actividad en Madrid.

Al cierre de 2022 INSUR actualizaba sus objetivos para el Plan Estratégico 2021/25 para recoger el impacto de la adquisición de DMS y la incertidumbre macro. Con esta actualización, el Grupo espera ahora alcanzar una Cifra de Negocio acumulada al final del plan de entre 833M€ y 925M€, con un EBITDA en un intervalo de 190-205M€ y Beneficio Neto entre 94M€ y 113M€.

Empresas que enfrentan desafíos en Bolsa

Por otro lado, algunas empresas inmobiliarias no están teniendo un buen desempeño en 2023, como es el caso de Nyesa Valores, el valor del inmobiliario que más se deja este 2023, con caídas del 70% en bolsa en lo que llevamos de ejercicio; seguido de Urbas, que se deja un 61,17% frente a las adversidades del mercado; también Renta Corporación, con un 19,85% negativo; MERLIN Properties, con una revalorización de -3,83%; y, por último, Inmobiliaria Colonial, que se deja un 1,73% en el año.

Por su parte, el futuro de Nyesa, que se encuentra en concurso de acreedores desde 2011, parece encaminado a una fusión con Henara Gestora Global, después de que el pasado mes de julio se hiciera con una participación mayoritaria, del 50,03%, en Henara y, a cambio, los fundadores de ésta, Eduardo Herrezuelo y Ubaldo Ñacle, tomaran el 10,2% de la cotizada.

Asimismo, Urbaspresentó su nuevo plan estratégico hasta 2028, con el que prevé consolidarse como un referente global en vivienda eficiente, agua, energías renovables, combustibles sostenibles, infraestructuras para la descarbonización y, ahora también, en el segmento Senior y HealthCare.

‘Nos encontramos en una posición sólida con el endeudamiento ordenado y sustancialmente reducido, la estructura financiera consolidada y una situación patrimonial saneada para impulsar la nueva estrategia de crecimiento y expansión de URBAS. Sin embargo, el valor de la compañía no se está viendo reflejado en la cotización que, según multiplicadores de EBITDA, debería ser al menos 5 céntimos, aunque nuestros objetivos son mucho más ambiciosos’, declaraba el Presidente y CEO, Juan Antonio Acedo.

La nueva hoja de ruta de Urbas prevé alcanzar ventas por valor de más de 1.500 millones de euros en 2028 con un peso del 40% del negocio promotor, del 22% en el caso de healthcare y servicios, del 21% en energía y del 17% para construcción. También elevar el EBITDA a casi 250 millones de euros, y todo ello impulsándose en el fortalecimiento internacional, la diversificación de negocios y el crecimiento orgánico.

Otras opciones de inversión en el sector inmobiliario

Además de las empresas mencionadas, existen otras opciones para invertir en el sector inmobiliario en España. Estas incluyen empresas listadas en el Mercado Alternativo Bursátil como Inversa Prime, Silicius y ADVERO Properties, que ofrecen oportunidades de inversión en nichos particulares del mercado inmobiliario.

Por su parte, Silicius Real Estate, SOCIMI especializada en la gestión de inmuebles a largo plazo y con rentas estables, cerraba el primer semestre de 2023 con unas rentas brutas por valor de 14,8 millones de euros y rentas netas por importe de 12,1 millones. Es prácticamente la misma cifra que la alcanzada el año pasado, durante el mismo periodo de tiempo, y supone un incremento del 8% y del 9,7%, respectivamente, si se analiza en términos comparables Like-for-Like, indicador que relaciona los importes conseguidos por una cartera de activos en dos periodos diferentes, sin tener en cuenta desinversiones o inversiones.

Asimismo, Enrique Isidro, Vicepresidente Ejecutivo de Inversa Prime, aseguraba, en su entrevista para Estrategias de Inversión, que "este 2023 se está dando una aceleración en la demanda de la vivienda inversa”.

La cifra de negocio de esta inmobiliaria entre enero y diciembre de 2022 aumentó en un 79,6% respecto al ejercicio anterior, hasta situarse en 2,20 millones de euros. Este incremento responde a la incorporación de 87 nuevos activos durante el año y una tasa de ocupación de los inmuebles del 99,6%. En este contexto, el beneficio neto ascendió a 10,76 millones.

El sector inmobiliario español se enfrenta a vientos económicos cambiantes en 2023, como el impacto de las subidas de tipos de interés del BCE. Pero, a pesar de estos desafíos, algunas empresas inmobiliarias cotizadas en bolsa están demostrando resiliencia y manteniendo un buen desempeño en el mercado, mientras que otras enfrentan dificultades para mantener su valor.