En los últimos doce meses la moneda estadounidense sólo se aprecia frente al real brasileño un 0,47%, entre las grandes divisas internacionales. Respecto al euro se deja un 12,8%, un 10,22% frente a la libra esterlina, un 6% frente al yuan chino, un 4,37% frente al franco suizo y un 2,23% respecto al yen japonés.

“Tenemos que darnos cuenta que el petróleo cotiza en dólares pero, ¿hasta qué punto la subida del petróleo obedece a la caída del dólar? Pues hay que verlo, si el precio del petróleo sube un 10% porque el dólar cae un 10%, está subida está compensada con la depreciación de la divisa estadounidense”, explica Rafael Ojeda, analista independiente.

Sin embargo, la evolución del barril de Brent en euros sigue la misma estela que la cotización diaria del dólar y llegó a los 54,25 euros en diciembre, según los datos de IndexMundi. Un precio que no se alcanzaba desde junio de 2015 cuando llegó a los 55,6 euros.

Otro de los factores que explican esta escalada del crudo es el pacto alcanzado por la OPEP para recortar la producción de petróleo entre los países miembros durante todo el 2018. A los 14 países del cartel, liderados por Arabia Saudí, también se sumaron al acuerdo alcanzado el pasado 30 de noviembre 10 productores no miembros de la OPEP, comandados por Rusia. El pacto contempla la retirada del mercado de cerca de 1,8 millones de barriles diarios y es la continuación del entente al que ya llegaron en noviembre de 2016 los mismos países.

“Por debajo de 40 dólares por barril no interesa a los países petroleros porque descuadra sus finanzas públicas, pero por encima de los 60 dólares resultan baratas técnicas como el fracking por lo que tampoco les interesa”, apunta José Lizán, gestor de fondos de Quadriga. Lizán ve al petróleo cotizando lateral durante un tiempo entre los 40 y los 60 dólares ante esta disyuntiva.

Fuente: Reuters

Rusia, consciente de esta circunstancia, intentó en el acuerdo que se contemplase una posible salida a los recorte de producción si se el mercado se sobrecalienta. Arabia Saudí, por su parte, busca tensionar el precio con vistas a que la salida a bolsa del 5% de su petrolera estatal, Aramco, sea un éxito. Otra de las razones de esta subida del ‘oro negro’ es precisamente la tensión geopolítica que desde otoño se vive en Oriente Medio entre Irán y Arabia Saudí.

“La mejora en el crecimiento económico a nivel mundial, y el gasto en infraestructuras en países del primer mundo y de los países en vías de desarrollo son factores que influyen en este alza”, comenta José María Luna, director de análisis de Profim EAFI como otros factores a tener en cuenta.

Los analistas no se ponen de acuerdo en que camino tomará el crudo de cara a los próximos meses. El profesor de fundamentos de finanzas de ICADE, Ramón Bermejo, apunta que desde el punto de vista técnico ve “una gran figura de hombro cabeza hombro invertido, que a su vez presenta otras dos figuras de grado inferior en la zona de la cabeza, todo ello en un contexto en el que el patrón es lateralidad-tendencia-lateralidad. Es un patrón que ha tardado dos años en formarse y que aumenta la verosimilitud de que el petróleo llegue a los 86,83 dólares con un movimiento tendencial similar al alcanzado entre 2007 y 2008”.

Por su parte, el director de análisis de Estrategias de Inversión, Luis Francisco Ruiz, apunta que “el mercado lleva muy sobrecomprado, el volumen en estos niveles está retrocediendo, además el mercado está muy posicionado del lado largo en posiciones especulativas, con lo que parece que cuando el precio se gire a la baja hay capacidad de retroceder con bastante fuerza. Desde un punto de vista fundamental, el mercado está equilibrado pues oferta y demanda comienzan a coincidir, los informes de la Agencia Internacional de la Energía (AIE) apuntaban en ese sentido y también nos encontramos que los inventarios empiezan a retroceder algo”.

“Lo que sí nos encontramos es que se vuelven a activar pozos de petróleo vía fracking y automáticamente eso vuelve a hacer que la producción en EEUU se equilibre con mucha rapidez. Y en un contexto como el actual, con EEUU en niveles récord de producción, es un mercado equilibrado y podemos asistir a un retroceso”, añade.

REPSOL, TÉCNICAS, TUBACEX E IAG, EXPUESTAS

En lo que sí hay consenso entre los expertos es que no hay una correlación directa entre el mercado del petróleo y la renta variable, salvo en valores expuestos al ‘oro negro’ como las compañías petroleras, las aerolíneas y las compañías de ingenierías que fabrican componentes para la industria del refino.

Sam Stovall, estratega jefe de inversiones de Standard & Poor’s, explica que “a primera vista, parece que el precio del petróleo y el de las acciones se mueven en la misma dirección más en los largos periodos que en cada situación individual. Los avances de cada uno de ellos están seguidos por bajadas, sin que ninguno aparezca como un indicador adelantado del otro. El gráfico no da respuesta a la pregunta de cómo influye el precio del petróleo", constata después de estudiar un gráfico para medir la relación entre el precio del petróleo y el índice estadounidense S&P 500.

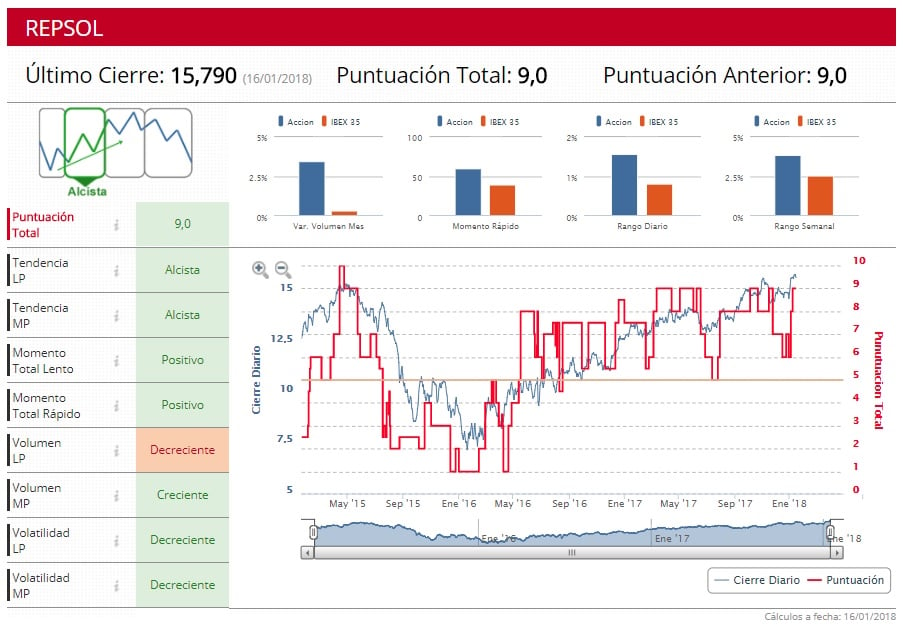

En el caso de la bolsa española las empresas más expuestas al mercado del crudo son Repsol, Técnicas Reunidas, IAG y Tubacex. La compañía que dirige Antonio Brufau se revaloriza un 6,5% en el acumulado del año y desde el 15 de enero de 2016 continúa con sus alzas hasta los 15,6 euros por acción. Desde el 20 de enero de 2016 sus títulos se disparan un 110% en bolsa.

“Muchas casas de análisis le dan un precio objetivo los 18 euros, acaba de encontrar un yacimiento en Noruega y desde un punto de vista de gestión lo hace muy bien. El plan estratégico de 2016-2020 está pensado para un petróleo en 50 dólares y fijate en que precios estamos… El entorno es mucho más favorable, creo que a Repsol 2018 le puede ir bastante bien”, arguye Sara Carbonell, responsable de ventas institucionales de CMC Markets.

Menos optimista con el sector y con Repsol es José Lizán, gestor de Quadriga. “A 12 euros me gusta, a 16 euros me va gustando menos. Lo están haciendo bien, hicieron muy mal en cuanto al momento de la compra de la petrolera canadiense Talisman, seguramente si se hubieran esperado seis meses pues les habría ido mejor y hubieran pagado unos múltiplos más ajustados. Pero desde ese error de timing el resto de movimientos que ha ido haciendo Repsol han estado muy bien. Desde la reducción del dividendo para no asfixiar al grupo, todo la desinversión que ha hecho y la reestructuración ha ido muy bien. No soy especialmente optimista con el sector petrolero en los próximos dos años por la fase lateral en lo que lo veo”, subraya.

Repsol afronta el ‘rally’ del petróleo en una situación en la que su PER (veces que el beneficio por acción se repite en el precio) es de 10,98 veces, lo que la convierte en la petrolera europea más barata y uno de las tres acciones con un PER más bajo del Ibex 35, junto a IAG y ArcelorMittal. Su beneficio por acción (BPA) es de 1,45 euros, tiene una rentabilidad por dividendo del 5,03% y cotiza a 0,77 vece por valor en libros, según recoge FactSet. El consenso de los analistas le da un potencial de subida del 5,8% a sus acciones hasta los 16,55 euros.

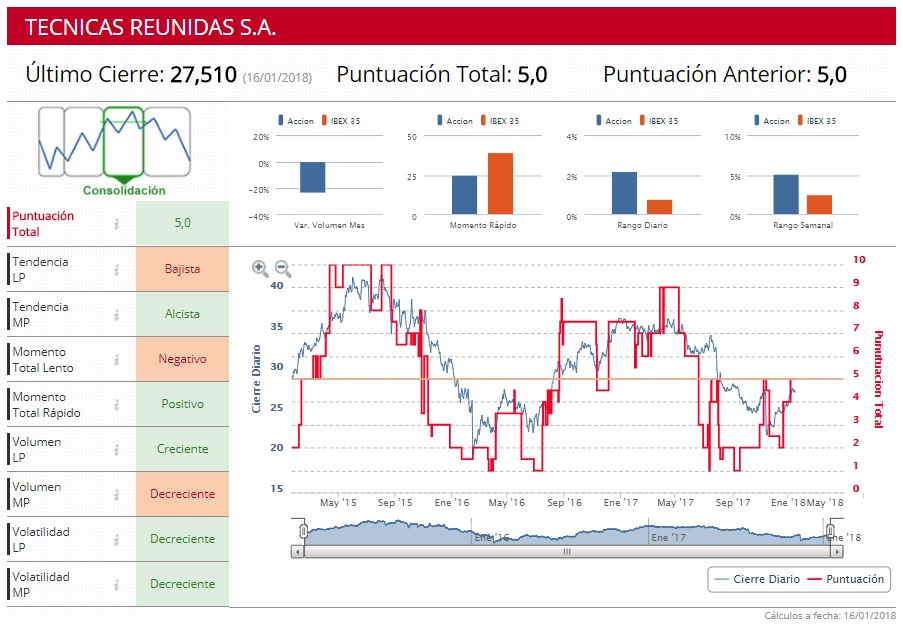

Técnicas Reunidas se beneficia de la subida del petróleo en la medida que las compañías del sector demandan la apertura de nuevas instalaciones, pozos e infraestructuras para el refino y la extracción del crudo. Sus acciones escalan en las primeras sesiones de 2018 un 5,7%, después de un mal año 2017 en el que perdió un 29,25% de su capitalización bursátil. La compañía de ingeniería especializada en construcción de infraestructuras para el sector del petróleo y el gas tiene un BPA de 1,11 euros, una rentabilidad por dividendo del 4,95%, un PER de 25,3 veces y un precio por valor en libros de 3,63 veces. El precio objetivo de la compañía de los Lladó es de 25,05 euros, por lo que el consenso sigue viendo correcciones del 8,7% en su cotización.

“Una de las cosas que se achacaba a Técnicas Reunidas es que era difícil que el año pasado se hiciera con una cartera de pedidos de 10.000 millones. Hemos visto, a lo largo de las últimas semanas, un par de concesiones de contratos a Técnicas Reunidas que le han debido situar en ese entorno. Vemos momento de entrada en Técnicas”, sentencia Álvaro Blasco, director de ATL Capital.

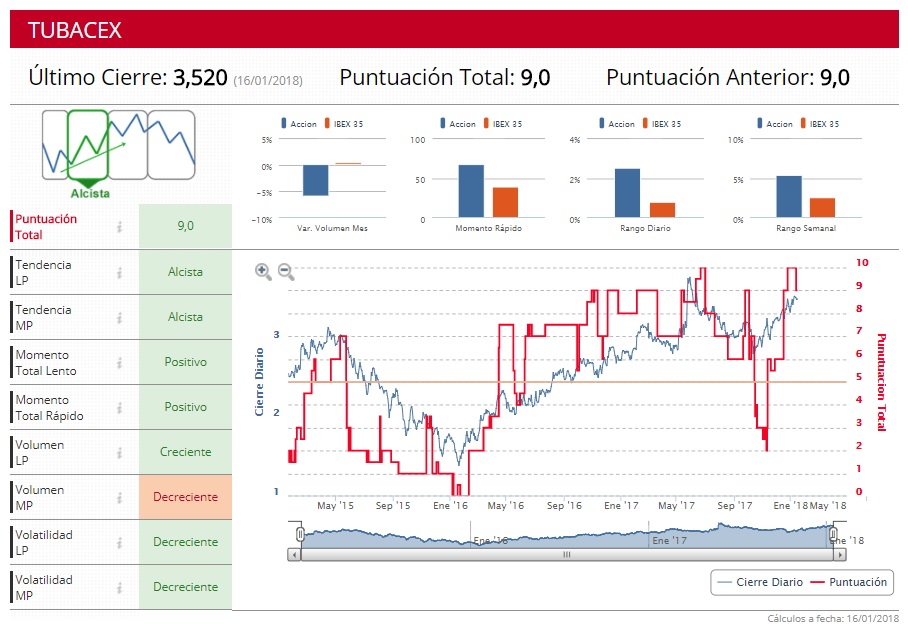

El fabricante de tubos sin soldadura Tubacex también es otro de los valores que se benefician de la subida del petróleo. Sus acciones suben un 3,7% en el mercado continuo, pero presentan un potencial de revalorización del 21,4% hasta los 4,2 euros y cotiza a un precio por valor en libros de 4,2 euros.

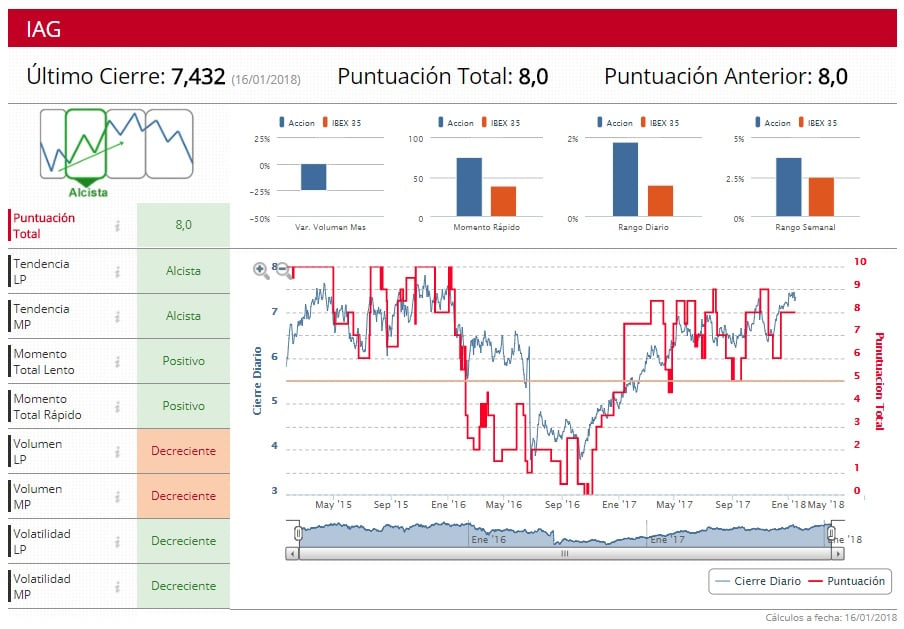

De los más beneficiados a la que teóricamente es la compañía más perjudicada por el alza del crudo: IAG. La aerolínea hispanobritánica tiene un PER de 7,4 veces, lo que la convierte en la empresa más barata del Ibex 35. Sus títulos acumulan una revalorización del 1,5% en 2018, goteando en las últimas jornadas a baja y presenta un BPA de un 1,01 euros, una rentabilidad por dividendo del 3,5% y cotiza con un precio por valor en libros de 2,46 veces, según los datos recogidos por FactSet.