El Banco Central Europeo (BCE) mantiene su compromiso con los estímulos (y la Reserva Federal con las subidas de tipos), mientras el horizonte político parece despejado en el Viejo Continente, la mejora macro continúa y se espera que las empresas cumplan (y hasta sorprendan) con sus beneficios. Europa es, para los analistas, el lugar donde los inversores ‘deben’ pasar el verano…

En general, todos los expertos creen que la tendencia de fondo sigue siendo alcista, no descartando alguna corrección puntual, pero sin ver que la renta variable descarrile. En este contexto, las valoraciones de Wall Street, a pesar de la fortaleza que ha demostrado, son menos atractivas que las del otro lado del Atlántico, donde, apuntan, hay más potencial.

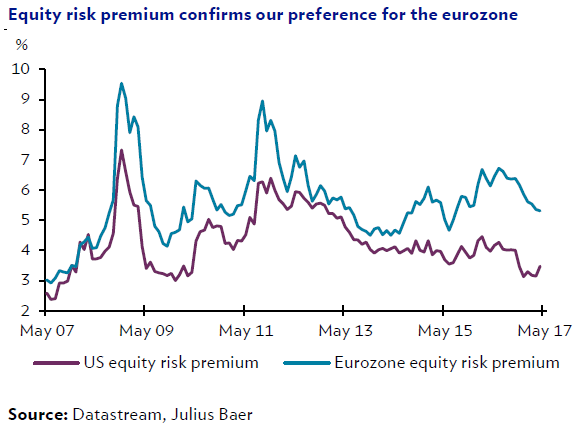

“Sobreponderar la Zona Euro está respaldado por la prima riesgo”, afirma Christoph Riniker, head equity strategy research de Julius Baer.

Vea también: La subida es débil. No incrementamos peso y rotamos posiciones.

Mientras, desde AXA IM añaden: “Seguimos sobreponderando activos sensibles al crecimiento, pero con una clara preferencia por la Zona Euro”, a la que se suma Suecia y los mercados emergentes. Detalla la firma que las perspectivas son más positivas (también en lo que respecta a las ganancias corporativas. De hecho, han decidido reducir exposición a Estados Unidos (infraponderar).

Al mismo tiempo, AllianzGI creen que, “dado que no hay grandes divergencias técnicas y la economía real debería seguir apoyando a los mercados, tiene sentido apostar por las Bolsas. Concretamente, los inversores deben dar preferencia a la renta variable europea, y no sólo porque el sector tecnológico (castigado recientemente en Wall Street), sino por el potencial de nuevas reformas (tras la victoria de Emmanuel Macron en Francia)”. Es más, estos expertos destacan que “los bancos europeos están superando a sus homólogos norteamericanos”.

Con todo, desde el Departamento de Análisis de Bankinter esperan un “aplanamiento” general de los índices bursátiles de cara al verano: “El mercado estará flojo y podría derivar en un goteo bajista, pero enseguida entrará dinero comprando algo más barato. Sería una retirada parcial táctica, rotando hacia valores de dividendo (Endesa, Enagás, Iberdrola… incluso Inditex) para consolidar beneficios y recuperar ritmo” cuando pase el periodo estival, afirman.

Vea también: Bolsa sector de infraestructuras: uno de nuestros sectores sobreponderados

Finalmente, Renta 4 sigue apostando por la renta variable en el medio plazo, “especialmente europea (positiva evolución macro y de resultados, reducción de riesgos políticos, ausencia de rentabilidad en alternativas de inversión)”. Ahora bien, advierte, que “la elevada pendiente de las subidas (desde mínimos del Brexit: S&P +20%, Eurostoxx +31%, Ibex +42%) y la exigencia de los múltiplos bursátiles desde un punto de vista histórico (especialmente en Estados Unidos) hacen a los mercados sensibles a la materialización de cualquier riesgo”.

Entre estos peligros llaman la atención sobre una temporada de presentación de resultados del segundo trimestre decepcionante, la progresiva normalización de las políticas de los bancos centrales, la macro (con foco en China) y los, aún pendientes, estímulos fiscales en Estados Unidos, que pueden no cumplir las previsiones “en cuantía y tiempo”.