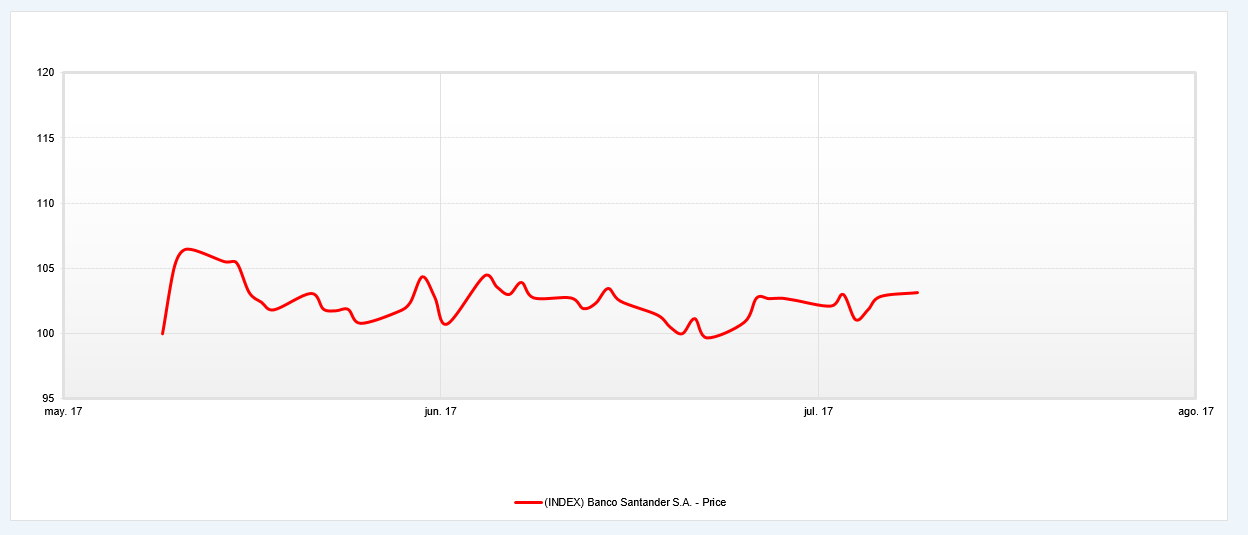

7 de junio de 2017. Banco Santander anunciaba la que posiblemente sea la operación corporativa del año en España (con permiso de lo que suceda finalmente con el destino de Abertis): compraba Banco Popular por un euro, tras su resolución por parte de Bruselas. Los accionistas perdían su inversión y la entidad capitaneada por Ana Botín implementaba una ampliación de capital por importe de 7.000 millones de euros para respaldar la operación.

8 de agosto de 2017. La Comisión Europea da la autorización la adquisición y Banco Santander comunica que Banco Popular ha cerrado la venta del 51% de su negocio inmobiliario (créditos e inmuebles) a Blackstone. Bajo el acuerdo nace una nueva sociedad a la que se transferirán activos por un valor bruto contable de 30.000 millones de euros, así como la gestora inmobiliaria Aliseda. La desinversión permite a desconsolidar estos de balance, no impacta en resultados y supondrá una mejora de 12 puntos básicos de su ratio de capital CET 1 fully loaded.

Vea también: "Colonial no es un valor para tomar posiciones, cuidado con los calentones"

Apenas dos meses (y un día) han pasado entre ambos eventos. Dos meses en los que el banco cántabro ha completado la ampliación con una demanda de 8,2 veces, ha anunciado la compensación con bonos a los accionistas de Popular, y se han puesto en marcha múltiples procesos judiciales por parte de estos últimos…

La última la aceptación a trámite por parte de la Audiencia Nacional de un nuevo recurso contencioso administrativo (hay otro de la OCU) contra el FROB que pide la suspensión de la compra. O la reciente petición de un grupo de minoristas, representados por B. Cremades & Asociados, al Tribunal de Justicia de la Unión Europea (UE) de que se anule la resolución, solicitando una compensación de 1,85 euros por acción, cantidad que a su juicio habrían recibido si Bruselas hubiera optado por un concurso de acreedores.

Los expertos de Ahorro Corporación Financiera (ACF) creen que “hay escasas probabilidades de que la operación se paralice”, pero recuerdan que existen “varias incógnitas y/o riesgos en la operación de Popular, como el riesgo de litigios, que rondarían los 2.000 millones de euros en el caso de los minoristas que habrían acudido a la última ampliación de capital”.

Con todo, la firma califica de “positiva” la reciente desinversión del negocio inmobiliario, y destaca que se generan otros 5 puntos básicos de capital adicional, “por no comprar el 51% restante de Aliseda).

Recuerdan que el objetivo de Banco Santander tras la adquisición era “reducir rápidamente la exposición inmobiliaria con el objetivo de comprimir los activos y morosos inmobiliarios a niveles pocos relevantes en tres años. Realizó provisiones adicionales por 7.200 millones para la consecución de este objetivo, elevando la cobertura al 69% (frente al 52% media sector)”.

Vea también: Seguimos pendientes de soportes clave pese a la semana de estabilización

Por su parte, el Departamento de Análisis de Bankinter añade que con esta operación “reduce significativamente el riesgo inmobiliario (unos 30.000 millones de euros brutos), facilita la normalización de la tasa de mora (en torno al 3,55% frente al 5,37% post-integración) y mejora sus ratios de capital”.

La valoración de los activos, en total 10.000 millones, se encuentra “en línea con el valor contable de los mismos (…) estimamos que Banco Santander ingresará 5.100 millones de euros, aunque la venta no tundra impacto significativo en resultados, es decir, que no genera plusvalías para la entidad”. Así, coinciden en calificar la noticia como positiva al mejorar su perfil de riesgo y aumentar la ratio de capital CET-I fully loaded hasta el 10,82%.

Por su parte, Renta 4 reitera que la venta permite “reducer exposición inmobiliaria, uno de los riesgos asociados a la integración de Popular junto con el riesgo de litigios”. La liquidez, añaden, que no plusvalía, de la operación, unida a la liberación del capital comprometido en la actualidad con los RWA de este segmento inmobiliario, se traducirá en una mejora del CT1 de unos +40pbs BS(e)”. Mantienen su consejo de sobreponderar el valor, con precio objetivo en los 6,18 euros.

%%%Configura tus alertas sobre BANCO SANTANDER|SAN%%%