Se trata de una de las subidas más esperadas, más comentadas y analizadas por el mercado en la historia. De hecho, los inversores habían llegado a especular con que la primera subida después de la crisis financiera podría haberse producido, incluso en junio, aunque la fecha más esperada era la de septiembre. Sin embargo las embestidas de una crisis cuyo epicentro se situaba en China generaron a la autoridad monetaria tanta incertidumbre que, finalmente, la decisión se ha tomado en diciembre. A partir de ahora, los tipos estarán en un arco de entre el 0,25% y 0,50%.

La noticia llega justo dos años después de que la FED anunciase el principio del tapering, es decir, el fin del QE. Es decir, la institución ha tardado dos años en retirar toda la ventilación asistida que la enferma economía americana necesitaba tras la crisis de la subprime. (

Habemus tapering: 10.000 millones menos en enero)

Para Luis Francisco Ruiz, director de análisis de Estrategias de Inversión, esta subida “tiene un alto componente simbólico pues pone de manifiesto que el Banco Central tiene la suficiente confianza en la economía de EEUU y en su entorno como para iniciar un ciclo de subida de tipos de interés”. De hecho, en la rueda de prensa, la presidenta de la autoridad moenetaria no ha querido adelantar en ningún momento qué ritmo de alzas se van a producir en los próximos meses dependiendo, eso sí, de cómo evolucionen los precios y el mercado laboral. Los expertos han dicho en un primer momento que estamos ante un discurso y un comunicado muy dovish de la institución.

Justo por eso, por la mayor parte de los expertos consideran que esta primera subida de tipos no va a pasar factura a los mercados. Como explica Russ Koesterich, director de inversiones de BlackRock, “una subida inicial, particular una tan telegrafiada como ha sido esta y que mantendrá a los tipos en unos niveles tan bajos no es un peligro tremendo”. Los expertos prevén tres subidas más el año que viene, de media, por debajo de lo que suele ser habitual en momentos de normalización monetaria.

Las proyecciones de los miembros de la FED -que no tienen por qué cumplirse- esperan que los tipos terminen el año que viene en el 1,5% y en el 2,5% el siguiente, algo más de lo que prevé el consenso.

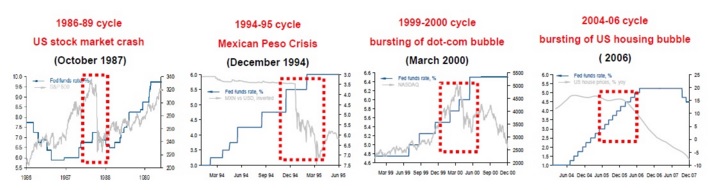

Los analistas de JP Morgan explican que los últimos cinco ciclos de subidas han durado una media de 18 meses y los tipos se han subido alrededor de 325 puntos básicos. Ahora mismo se espera una subida de 150 puntos básicos en tres años, lo que sería una subida más gradual.

Cárpatos comentaba en su sección de Estrategias de Inversión que esperaba un menor ritmo de subidas a partir de ahora del que prevé el mercado “debido a que Yellen sube tipos con el ciclo más avanzado de lo normal, porque lo de China va a dar muchos sustos el año que viene, y porque tienen las elecciones encima”.

Quizá habría que estar muy atentos no sólo a los retos a los que se enfrenta la economía en los próximos meses, sobre todo por la fuerte caída de los precios del petróleo, que se ha convertido en uno de los principales temores de los inversores. En las últimas semanas, además, hemos asistido a los primeros problemas de los fondos de bonos high yield que invierten en empresas ligadas con la energía.

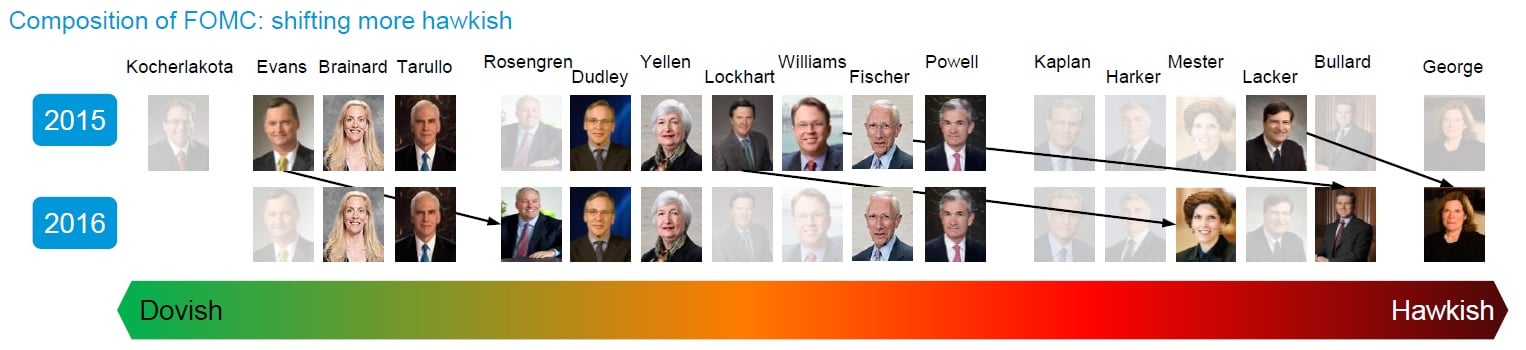

Pero por la composición de los miembros de la FED, lo más probable es que en los próximos meses asistamos a una subida gradual, aunque tal y como puede verse en este gráfico preparado por Deutsche Bank el año que viene la institución será un poco más hawkish de lo que ha sido en los últimos años, algo que habría que tener en cuenta.

Luis Francisco Ruiz explica que “mientras las referencias económicas no sorprendan positivamente, la FED no va a contrariar las expectativas planteadas por el mercado y planteará un tensionamiento muy suave. Las razones son de peso; por un lado no querrá contribuir a acelerar el fortalecimiento del dólar y, por otro lado, es consciente de la sobrevaloración del mercado de acciones y no querrá incorporar una excesiva volatilidad al mismo”. De hecho, el cuadro de previsiones macroeconómicas de los miembros de la FED no presenta casi ningún cambio con el publicado en septiembre.

.jpg)

¿Cuál va a ser la reacción de los mercados?

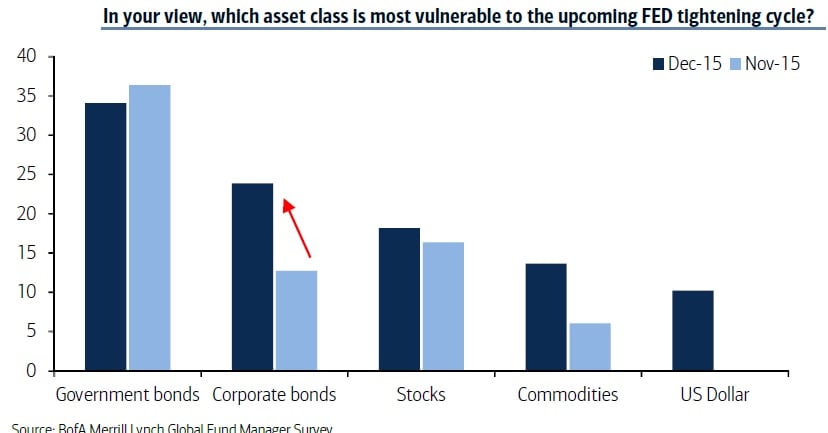

Ramón Morell, de ETX Capital afirma que la subida de tipos “provocará una gran volatilidad en todos los mercados, con fuertes movimientos especialmente en las divisas, la renta fija y en las bolsas pero también en las materias primas, por derivada”.

En la firma creen que hay “muchas incógnitas centradas en las correlaciones entre estos mercados y en la inusual debilidad del dólar o la colosal caída del precio del petróleo, que provocarán esos movimientos radicales que anticipamos, según se posicionen los operadores”.

Si tiene su dinero en renta variable, tenga en cuenta que los expertos de JP Morgan dicen que “en todos los ciclos, salvo en el 1983 se ha producido el desplome de un mercado.

Con todo, Ralf Wiedenmann, director de Análisis Económico de Vontobel AM explica que “dado que las subidas de los principales tipos de interés serán bastante moderadas, la renta variable sería nuestra clase de activo preferida, ya que los resultados corporativos deberían beneficiarse de la continua recuperación económica”.

Cárpatos explicaba que “muchos bancos de inversión siguen pensando que lo mejor en esta situación es seguir largo de dólares. A mí me da un poco de miedo. Y no soy el único. Así por ejemplo Morgan Stanley ha sacado hoy una nota, en la que dice que aunque cree que el dólar seguirá fuerte, puede haber peligros si las cosas se complican en algunos cruces como con el euro precisamente. Por ello aconsejan, y creo que eso parece más prudente, que si abren largos en el dólar se haga con contrapartida menos peligrosa, como por ejemplo el dólar canadiense o el dólar australiano. También contra TRY y BRL”.

.jpg)

David Bianco, estratega de Deutsche Bank apuntaba hoy en una nota a sus clientes que “las acciones normalmente suelen caer con las primeras tandas de subidas, aunque la magnitud de estas depende de algunas condiciones” y explica que “en el inicio de los ciclos, las caídas iniciales suelen ser pequeñas y se suelen recuperar con rapidez”. Es más, explica que el S&P 500 suele subir en los siguientes tres meses, tal y como ocurrió en 2004, 1983 y 1972. Lo que es preocupante es que el experto cree que durante la parte final de los ciclos –en la que podríamos estar actualmente-, las subidas pueden terminar en mercados bajistas. Como consuelo, en su opinión estamos en la parte media del ciclo.

QUIZÁ LE INTERESE LEER:

… Ahora a esperar la reducción del balance

La FED subirá los tipos con pies de plomo

¿Será capaz Janet Yellen de subir los tipos?

¿Cómo reaccionarán los activos de su cartera a una subida de tipos?