Explica Haefele en una nota reciente a sus clientes que, según un artículo académico reciente, los activos menos líquidos de las acciones estadounidenses, entre 1972 y 2011, generaron una rentabilidad promedio de 16,4%, frente al 11,0% en el caso de las acciones más negociadas, y 14,5% para todas las acciones en general.

“De modo similar, la inversión en fondos de private equity de EE.UU. con estrategia de crecimiento en la última década ha ofrecido rentabilidades medias cercanas al 5% anual por encima del índice bursátil. Obtener una prima de iliquidez anual del 5% es algo que siempre resulta agradable. Y en un mundo de bajos rendimientos, se vuelve fundamental. De la misma forma que una cartera equilibrada debería contener una gama diversa de activos, también debería contener activos con distintos niveles de liquidez. I

nmovilizar las inversiones por un tiempo más prolongado también ofrece cierta protección contra los sesgos conductuales que pueden perjudicar incluso a los inversores más sofisticados”, afirma el gestor.

Además, Haefele afirma que habría una tercera razón para considerar las inversiones alternativas, “la diversificación con clases de activos tradicionales, como la renta variable y los bonos. Debido al menor grado de correlación, el incremento de la exposición a las inversiones alternativas permite potencialmente disminuir el nivel general de riesgo de una cartera sin comprometer las rentabilidades”.

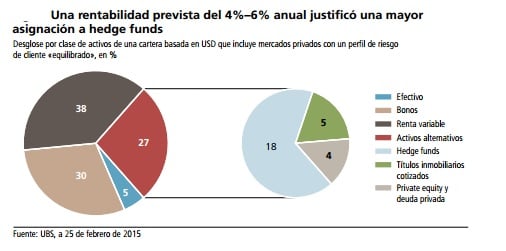

Según el CIO de UBS “de una cartera integrada en un 42% por acciones, un 40% por bonos y un 18% por activos alternativos cabría esperar la misma rentabilidad que con una compuesta en un 48% por acciones y un 52% por bonos, pero con un riesgo más bajo”.

¿De qué tipo de inversiones alternativas habla? En principio del sector inmobiliario. En UBS estiman que una cartera de edificios puede ofrecer una prima de rentabilidad de unos 250 puntos básicos por encima de los bonos de deuda pública, y los activos inmobiliarios deberían representar una ponderación cercana al 5% en las asignaciones estratégicas de activos, que incluye activos ilíquidos. “Para obtener los beneficios alternativos del sector inmobiliario, es conveniente mirar más allá de los valores inmobiliarios cotizados, que están sujetos a la volatilidad del mercado de renta variable”, afirma Haefele.

También apuesta por los hedge funds : Explican que una cartera equilibrada de estrategias de hedge funds ha generado una rentabilidad media, después de comisiones, del 5,2% en los últimos 10 años. “Sé que las rentabilidades ajustadas por el riesgo significan muy poco si las rentabilidades son muy bajas. Pero, una vez más, en este mundo actual de tipos de interés bajos, las rentabilidades en todos los activos financieros serán más moderadas, por lo que los hedge funds cobran un atractivo cada vez mayor en términos relativos”, aseguran en UBS.

Mercados privados. Según los datos que maneja Haefale los fondos cuya evolución sigue la consultora Cambridge Associates muestran que durante la década pasada los inversores en fondos de capital de crecimiento de EE.UU. han registrado una rentabilidad media relativa superior de 819 puntos básicos sobre los mercados de renta variable. Por su parte, los inversores en fondos de compras apalancadas han superado índices cotizados similares en 726 puntos básicos.

Oro. El experto asegura que “el oro no genera flujo de efectivo, no percibe ninguna prima de riesgo evidente, y en cambio sí genera una volatilidad que, en los últimos años, ha superado ampliamente a los bonos o las acciones en términos ajustados por el riesgo. Incluso desde un punto de vista táctico, las perspectivas para los precios del oro no son buenas”. Sin embargo, asegura que “dadas las exiguas rentabilidades ajustadas por el riesgo que ofrece el oro, actualmente no mantenemos posiciones en oro en nuestra asignación estratégica de activos”

Por último, hablan en UBS de Inversión sostenible. En este sentido en la firma asegura que “nos inclinamos por un enfoque que busque aquellas inversiones que ofrecen la posibilidad de resultados financieros sólidos y promuevan al mismo tiempo un bien social. Por ejemplo, mis colegas han realizado una investigación sobre los tratamientos oncológicos de vanguardia. Invertir en este tema entraña la promesa de sólidas rentabilidades, además de contribuir a encontrar la cura para diversos tipos de cáncer”, por ejemplo.

Si quieres ver cómo invierten los billonarios, pincha aquí