En el comunicado puede leerse que “el Comité ha reafirmado su visión de que el actual rango de los tipos, entre 0 y 0,25% sigue siendo apropiado. Para determinar si será oportuno subir los tipos en la próxima reunión, el Comité analizará tanto el empleo, como la inflación”, dicen.

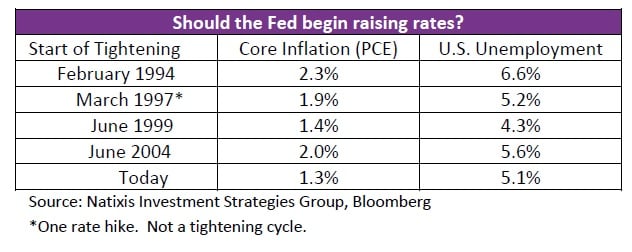

Como viene siendo habitual, la Reserva Federal no se ajusta a ningún parámetro en especial, sino que dice que analizarán una gran cantidad de indicadores. “El comité anticipa que será apropiado elevar los tipos cuando vean mejoras en el mercado laboral y tengan confianza de que la inflación volverá al 2% en el medio plazo”.

De nuevo, el único voto en contra de esta decisión, ha sido el del Jeffrey M. Lacker, que como en la reunión de septiembre consideraba oportuno elevar en 25 puntos básicos el precio del dinero.

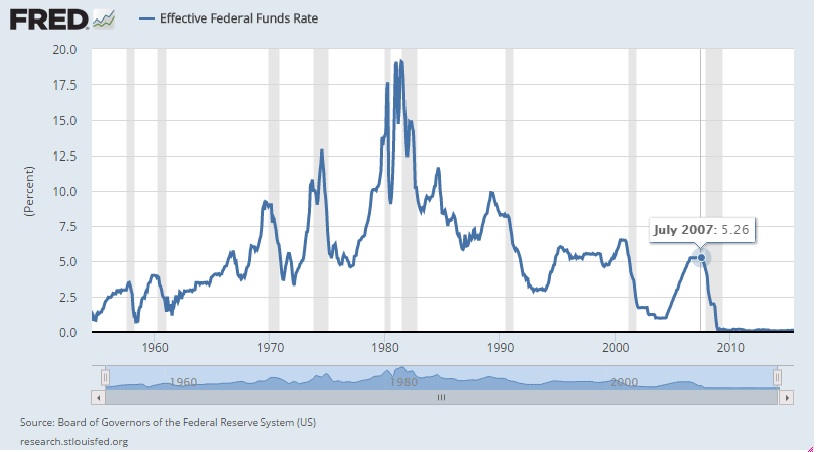

Nadie esperaba un movimiento, aunque en la pasada reunión la propia presidenta de la Reserva Federal (FED), Janet Yellen, afirmaba sin tapujos que la primera subida de tipos de interés desde 2006 podría producirse en cualquier momento a partir de esa fecha.

Es más, a una pregunta explícita de la prensa la presidenta respondía “si, es posible que la decisión se tome en octubre”. Y eso a pesar de que la reunión de este mes no va precedida de una rueda de prensa y eso hace pensar a muchos economistas que una decisión de este calibre se va a tomar sin que los periodistas puedan preguntar qué ha llevado a la FED a tomar esa medida justo ahora.

Menos cuando se trataría de la primera subida de tipos desde 2006 y la primera vez desde diciembre de 2006 que la economía estadounidense tendría que gestionar unos precios del dinero más altos desde diciembre de 2008.

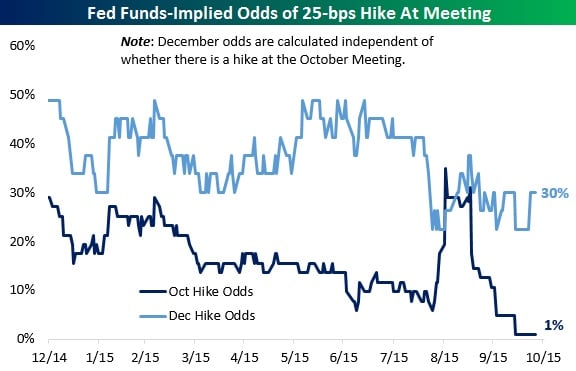

En Bespoke Investment explicaban hace solo unos días que “la reunión de la FED esta semana está recibiendo mucha menos atención que la de septiembre. Después de los discursos extremadamente dovish de algunos de sus miembros las posibilidades de una subida en octubre son casi cero. Las opciones de un alza en diciembre son mayores, aunque no superan el 30%”.

En esa misma línea en BofA Merrill Lynch creen que diciembre podría ser la fecha más correcta. De hecho consideran que la posibilidad podría ser algo menor del 50% en esa fecha. “La clave para esa decisión sigue siendo el mercado laboral: si las nóminas se aceleran un poco y los riesgos globales no empeoran, esperamos que la FED suba”, dicen.

En la firma consideran que la autoridad monetaria puede contar con unos sólidos fundamentales, pero no esperan con mejoras en la inflación, ni una caída del dólar. En realidad, aunque casi todos los economista prevén que Estados Unidos seguirá creciendo el año que viene, su camino viene algo embarrado por la fortaleza de la divisa, un menor crecimiento económico en el mundo y los fuertes recortes de la inversión en el sector petrolero.

La decisión no es fácil, ya que si miramos los datos hay razones que empujarían a una subida inminente y otros que parecerían recomendar lo contrario. En principio, lo que ha llevado a la Reserva Federal a ser más cautelosa de lo que se esperaba previamente con la subida es la incertidumbre sobre el crecimiento mundial, sobre todo tras la crisis vivida en China este verano. Y por el momento ese temor podría no haber desaparecido de la vista de los miembros de la institución, más cuando el Banco de China ha vuelto a bajar los tipos esta misma semana.

Además, los datos que proceden del sector siguen siendo débiles, aunque muchos analistas recuerdan que la industria solo genera el 20% de la economía y que el verdadero problema sería un deterioro en los servicios, que representa el 80% del PIB.

QUIZÁ LE INTERESE LEER:

“La FED mantiene la tensión y deja los tipos cerca de cero”

“Goldman: acciones para tener y para evitar cuando la FED suba tipos”