Apple publica los números del que suele ser el mejor trimestre para la compañía, ya que en él se incluyen todas las ventas producidas durante la navidad y la época de vacaciones. Los datos que se esperan son algo contradictorios. Por un lado, se espera que sean los beneficios trimestrales más altos de la historia de la empresa y, por otro, que el ritmo de crecimiento de ganancias y ventas se reduzca considerablemente. En concreto, los ingresos podrían aumentar un 3% hasta 76.700 millones de dólares. Pero lo cierto es que el aumento de las ventas de un año antes fue de más de un 30%.

Lo peor es que en los trimestres que siguen las ventas suelen ser menores, ya que muchos usuarios suelen esperar a que Apple presente sus nuevos modelos a partir de septiembre.

En cuanto a las ganancias, el beneficio por acción se situaría en 3,23 dólares, lo que implicaría un aumento de algo más de un 5% con respecto al mismo periodo del año anterior.

Los inversores tienen dudas; muchas dudas desde hace semanas y eso se ha podido ver en el comportamiento de la acción, que cae más de un 10% desde que se conocieron los resultados del último trimestre de su pasado año fiscal en octubre. La caída es de alrededor de un 30% con respecto a sus máximos históricos en 133 dólares en febrero de hace un año. En este tiempo, Apple se ha dejado en bolsa unos 250.000 millones de dólares de capitalización.

Los remilgos con respecto a la compañía que preside Tim Cook son varios, aunque se prevén unos débiles datos de ventas del nuevo teléfono iPhone 6s, que ha tenido bastante menos tirón del que se esperaba en un principio. Algo que se podrá comprobar en las cuentas que publiquen el martes. Hay que tener en cuenta que los teléfonos inteligentes suponen ya más de un 66% del total de las ventas de la empresa.

Por si fuera poco, esta anemia compradora coincide con los temores sobre la economía China, donde Apple genera más de un 20% de todos los ingresos de la compañía. Lo que hace solo un año era una de las fortalezas de la firma, ahora podría convertirse en su talón de Aquiles. Habrá que ver.

.gif)

Hay que tener en cuenta que históricamente la empresa suele batir las previsiones del consenso, con lo que eso podría representar un alivio para las bolsas.

Porque los resultados de Apple no son unas cuentas cualquiera; son algo más. La sociedad no deja de ser la mayor cotizada del mundo y su peso en los índices puede cambiar el ánimo de los inversores.

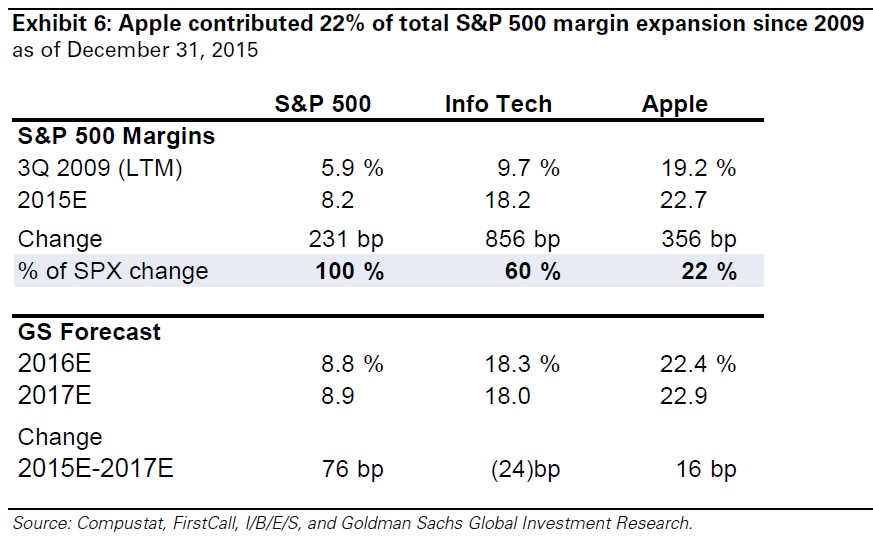

Según las cifras que ha presentado Goldman Sachs, Apple ha generado alrededor del 25% de la expansión de márgenes de todo el S&P 500 desde 2009 hasta la actualidad. Recuerdan estos analistas que “en términos de beneficio por acción, entre 2009 y 2015, las ventas y los beneficios de Apple han crecido un 440% y un 550%, respectivamente”.

Aunque el ánimo de los inversores se ha nublado en las últimas semanas, lo cierto es que hay expertos que tienen muy buenas vibraciones. Uno de ellos es uno de los analistas más conocidos del sector, Gene Munster, de PiperJaffray que decía hace solo unos días que Apple “por valoración es atractiva después de la caída de sus acciones”. Es más, en su opinión los títulos de Apple podrían subir un 50% en los próximos seis meses.

Además, hace solo unas semanas, los expertos de BofA Merrill Lynch explicaban que veían un potencial de revalorización de un 30%.En opinión del analista de la firma el valor está relativamente infraponderado en las carteras de los hedge funds y explicaba que este “sell-off podría ser una oportunidad para que estas firmas de inversión entraran en su capital”.

Por cierto, que en la entidad han descubierto un patrón interesante. Apple y Google han ido alternando su buen comportamiento en bolsa desde 2012. Así, si Apple lo hacía mejor que su rival un año, las tornas se cambiaban el siguiente”, con lo que el experto señalaba a una posible recuperación del fabricante de iPhone este año.

Por el momento, lo cierto es que Apple cotiza a unos niveles de PER de poco más de 10 veces, muy por debajo de las métricas que caracterizan a sus rivales y a los principales índices de Wall Street.

Quizá sea eso lo que ha llevado a que más del 85% de las recomendaciones sobre el valor sea de compra. Además, el precio objetivo del consenso es de 140 dólares por acción, lo que le daría un potencial de revalorización de casi un 40% desde el nivel actual.

QUIZÁ LE INTERESE LEER:

Google a punto de desbancar a Apple como mayor cotizada del mundo

“Si las cosas van mal para Apple, vigilen también estas empresas”