Es el caso de Banco Santander y Telefónica, dos de los pesos pesados del selectivo español, que tienen un potencial de revalorización del 32% y del 28%, respectivamente, y además cotizan con un PER por debajo de su media histórica y algo menor que el resto de su sector. Pero hay vida más allá de los ‘blue chips’, valores que cuentan con alto dividendo, baja volatilidad y un buen momento técnico.

Es el caso de Repsol, Endesa, Enagás y Gas Natural. En el caso de la petrolera terminó este miércoles liderando los avances del selectivo español con una subida del 4,19%, junto a Acciona y Grifols. La compañía que dirige Antonio Brufau aprovechó el rebote del petróleo que se sitúa en los 77 dólares por barril en el caso del Brent y en los 68 dólares en el caso del West Texas estadounidense.

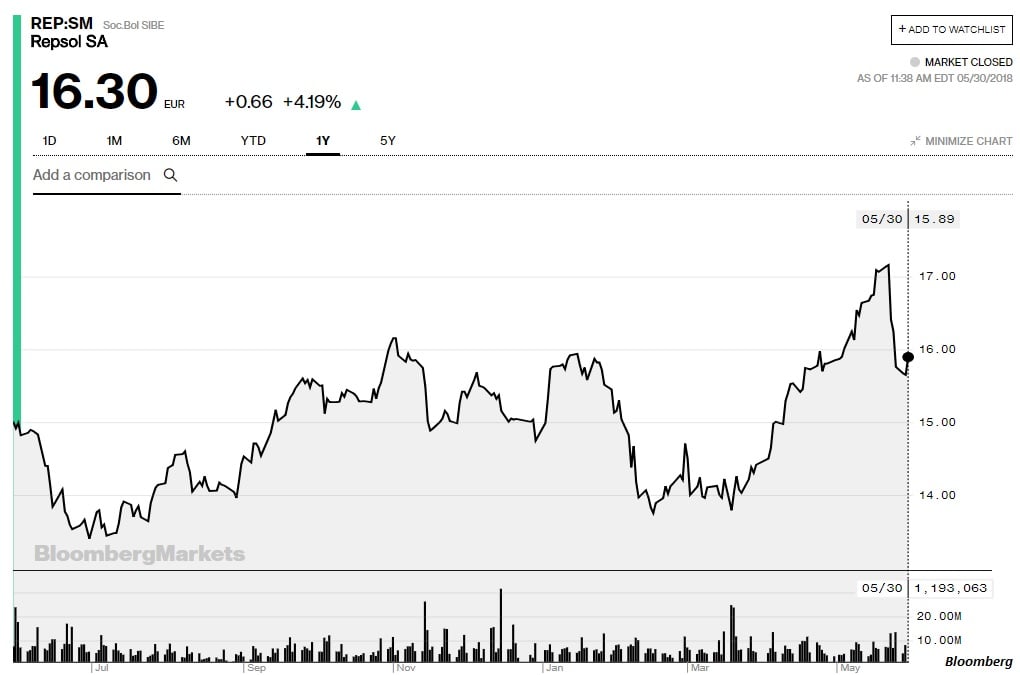

Las acciones de Repsol se disparan en lo que va de trimestre un 12% y en el año un 9%. El pasado 10 de mayo tocó máximos históricos en los 17,16 euros por acción, el que se encuentra su resistencia prinicipal, mientras que su soporte de medio plazo se sitúa en los 15,67 euros, según las alarmas técnicas de Infomercados. Los analistas que cubren su día a día en el parqué le otorgan un potencial de revalorización del 5% hasta los 17,1 euros en el que sitúan su precio objetivo.

En los indicadores técnicos de Estrategias de Inversión, que recogen el momento de una compañía según sus últimas 200 sesiones bursátiles, cuenta con una puntuación de nueve sobre diez y cotiza en fase alcista. El único aspecto negativo que tiene Repsol en estos filtros es su volumen decreciente a largo plazo, ya que la volatilidad es decreciente, el momento total positivo y la tendencia a medio y largo plazo alcista.

A nivel fundamental, el analista independiente Rafael Ojeda comenta que "tal y como está ahora mismo el precio del petróleo recomendaría Repsol, es una compañía que lo está haciendo bien, está reduciendo su nivel de endeudamiento, tiene una agencia extraordinaria porque su consejero delegado es de lo mejor que hay ahora mismo en el mercado. Todo apunta a que es posible que precio del petróleo rebaje algo, pero los niveles a los que está hacen que las compañías petrolíferas sean muy rentables".

Repsol ofrece una rentabilidad por dividendo del 5,19%, situándose entre las más altas en este aspecto y además su ratio precio-beneficio (PER) es de 10,16 veces, lo que le convierte en la petrolera europea con las acciones más ‘baratas’. Royal Dutch Shell y la italiana Eni cuentan con un PER que se sitúa en las 17 veces, la francesa Total cuenta con un PER de 20 veces, Galp en las 23 veces y BP en las 29 veces, según recoge Reuters. Las estimaciones apuntan que el PER de Repsol llegará a las 10,5 veces en 2019, frente a las 10,16 veces del ejercicio actual.

Endesa es la segunda compañía del Ibex 35 en rentabilidad por dividendo, cerca de un 7%. Pese a ello la gran mayoría de esta retribución acaba en manos de Enel, que tiene una participación en la eléctrica del 70,1%. El Estado italiano, a su vez, cuenta con un 25,5% del capital de Enel. El consenso de los analistas sitúan su precio objetivo en los 20,17 euros, con un potencial de subida del 6% desde los precios actuales.

Las acciones de la eléctrica que preside Borja Prado cuentan con un PER de 14 veces y la estimación para el año siguiente es que llegue a las 13,85 veces. En los indicadores técnicos de Estrategias de Inversión luce una puntuación de nueve sobre diez, cotiza en fase alcista, momento total positivo, volatilidad decreciente y volumen a medio plazo creciente.

Enagás es la cuarta compañía del Ibex más ‘generosa’ con sus accionistas con una rentabilidad por dividendo del 6,06%, por detrás del 7,5% de Mediaset, el 6,95% de Endesa y el 6,8% de DIA. En los indicadores técnicos de Estrategias de Inversión cuenta con una nota de ocho sobre diez, afectada sobre todo por la falta de volumen, aunque el resto de parámetros que recogen estos filtros técnicos están en ‘verde’. Según los analistas que ejercen la cobertura de este valor cuenta con un potencial del 4%.

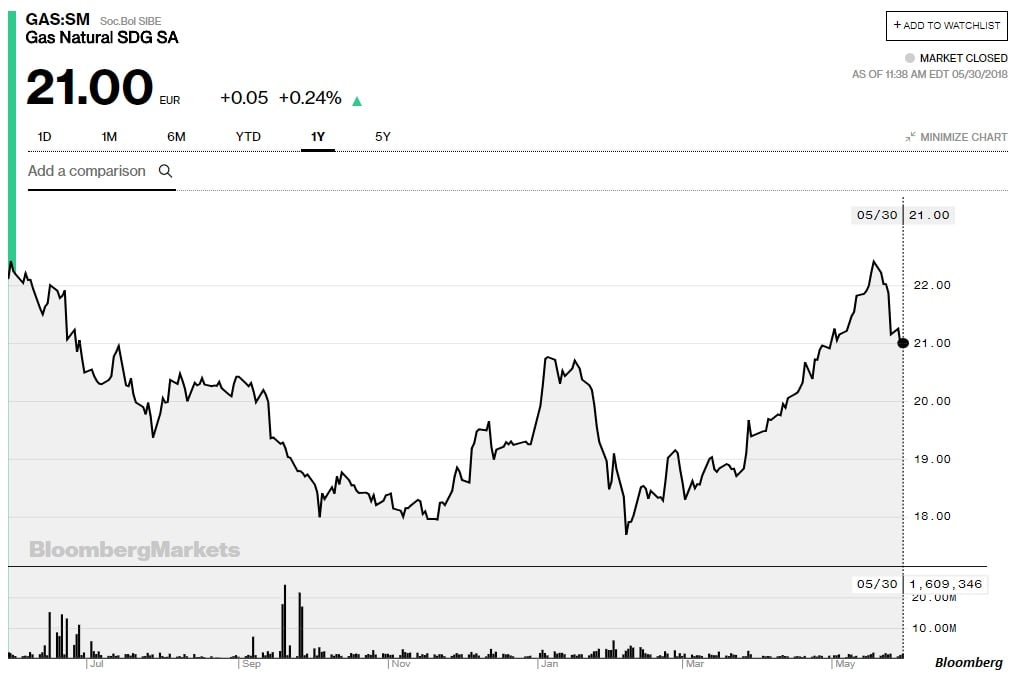

Gas Natural es otra de las compañías que ha llegado a los máximos históricos en este segundo trimestre junto a ACS, Repsol, Merlin Properties, Cellnex o Amadeus. La gasística llegó a los 22,41 euros el 18 de mayo en plena escalada del petróleo y en medio de los rumores entorno a la OPA de la eléctrica portuguesa EDP, en la que China Three Gorges (CTG) lleva la delantera con una oferta de 11.848 millones por la compañía lusa y su filial de renovables.

La compañía que preside Francisco Reynés acaba de simplificar su estructura directiva, al destituir a su comité de dirección y sustituirlo por dos grupos de trabajo. El grupo trabaja en su nuevo plan estratégico con la llegada de Reynés a la presidencia y la salida de Isidre Fainé, el veterano banquero y presidente del holding Criteria Caixa y de la Fundación Bancaria laCaixa.

Ofrece una rentabilidad por dividendo del 4,7%, su PER se sitúa en las 16,7 veces y la estimación para 2019 es que llegue a las 15,35 veces. Entre las ‘sombras’ que tiene cabe señalar que sus últimas subidas le han dejado sin potencial alcista, según el consenso de los analistas.

En los indicadores técnicos de Estrategias de Inversión destaca por su nota de nueve sobre diez, con tendencia alcista, volatilidad decreciente y momento positivo. Su volumen a medio plazo es decreciente, lo que no le da para llegar al diez.