Sin embargo, más allá de sus inversiones destaca la estrategia de amasar liquidez hasta los 103.600 millones de dólares. Esta cifra está próxima a sus máximos alcanzados a cierre de 2017, cuando llegó a los 116.000 millones, su mayor volumen en efectivo desde 1999, según recoge Bloomberg. La liquidez se suele asociar en la gestión de activos a una estrategia defensiva ante un escenario bajista.

En septiembre, la encuesta de Bank of America a gestores de fondos reflejaba el mayor incremento de los niveles de liquidez de los últimos 18 meses. En octubre, el mismo estudio apuntaba que los gestores mantenían una media en ‘cash’ en las carteras en el 5,1%, por encima del 4,5% de media de los últimos diez años.

Además de aumentar el efectivo disponible, la firma de inversión de Buffet incrementó posiciones en Apple, al invertir 100 millones de dólares en la compañía que lidera Tim Cook. Berkshire controla una participación en Apple del 5,3% valorada en 57.600 millones, sólo por detrás del 7,14% de la gestora The Vanguard Group y por delante del 4,21% de BlackRock.

Oracle y Apple son las dos únicas participaciones que tiene el ‘Oráculo de Omaha’ en el sector tecnológico, después de que se conociese a principios de año su desinversión en IBM. Buffet, sin embargo, ha reconocido de manera pública el error de no haber invertido antes en Amazon y Alphabet tras las dudas iniciales por su modelo de negocio. En la última conferencia anual de Berkshire Hathaway afirmó que Jeff Bezos había logrado un “milagro” en Amazon.

Gran apuesta por el sector financiero

Berkshire Hathaway también anunció una participación del 1,07% en el banco JP Morgan Chase, del 1,32% en PNC Financial Service y en la aseguradora The Travelers Companies del 1,34%, además incrementó posiciones en Bank of America y Goldman Sachs.

A lo largo de los últimos años Berkshire ha llegado a ser el mayor accionista de varias entidades del sector financiero como American Express en el que cuenta con un 17,75% del capital, en Bank of New York Mellon tiene el 7,87% de las acciones, en Bank of America del 8,94%, del 7,73% en US Bancorp y del 9,4% en Wells Fargo, según los datos que recoge Reuters.

Los analistas de Morningstar señalan que de las acciones añadidas en el trimestre cuatro de ellas están infravaloradas. "En cuanto a Bank of New York Mellon cuenta con amplias ventajas competitivas, General Motors no tiene ventajas competitivas y Goldman Sachs y Travelers Companies cuentan con una ventaja competitiva estrecha", explican en un artículo de la firma estadounidense.

Entre las desinversiones de Warren Buffett destaca la salida en la cadena de hipermercados Walmart y la farmacéutica francesa Sanofi, además redujo posiciones en el tercer trimestre en la petrolera Phillips 66, Wells Fargo y la ‘teleco’ Charter Communications.

El grupo inversor obtuvo hasta septiembre de este año 29.413 millones de dólares, un 137% con respecto a los 12.389 millones que registró en el mismo período del año pasado. El conglomerado con sede en Omaha (EEUU) obtuvo en el último trimestre, el más seguido por los analistas de Wall Street un 356% más, hasta los 18.540 millones de dólares, en comparación con los 4.607 millones del tercer trimestre de 2017 y por encima de las previsiones de los analistas.

Los ingresos del vehículo inversor aumentaron un 1,6% interanual, hasta 184.123 millones de dólares. El grupo de Warren Buffett y Charlie Munger se benefició en el tercer trimestre de un tipo fiscal del 19,2%, frente al 25,3% del año anterior, mientras que en los nueve primeros meses el tipo se situó en el 19,1%, por debajo del 27,2% de los nueve primeros meses de 2017, recoge Europa Press.

En el tercer trimestre del año, Berkshire también gastó 928 millones de dólares en una recompra de acciones que llevó a cabo en agosto.

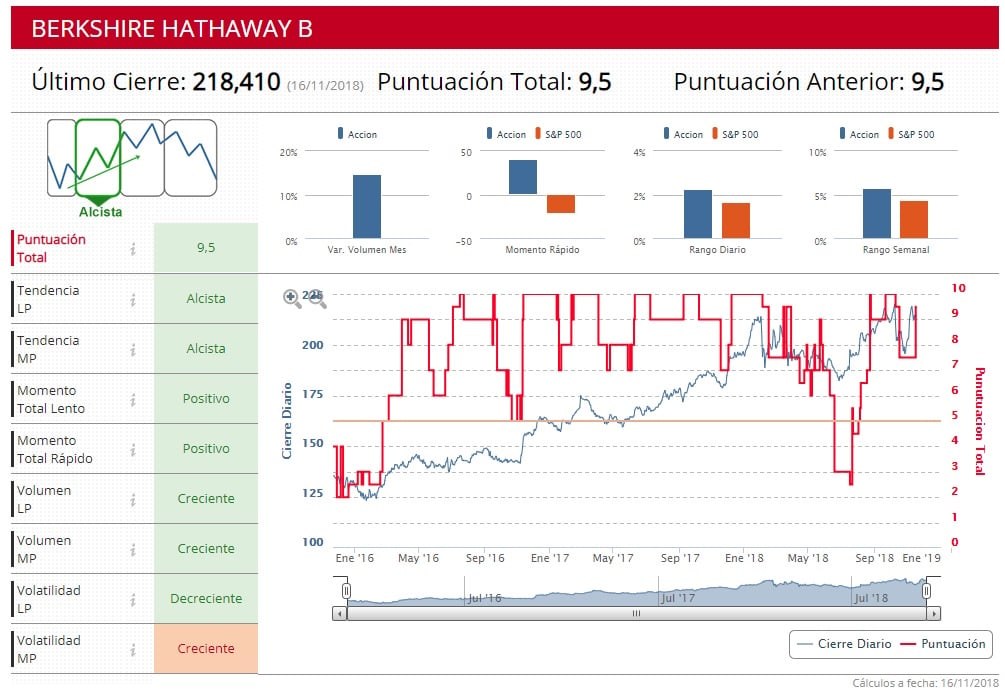

En los indicadores técnicos de Estrategias de Inversión, la propia Berkshire Hathaway, listada en el S&P 500, cuenta con una nota de 9,5 sobre diez y cotiza en plena tendencia alcista tanto a medio como largo plazo, momento total positivo, volumen creciente y volatilidad a largo plazo decreciente.