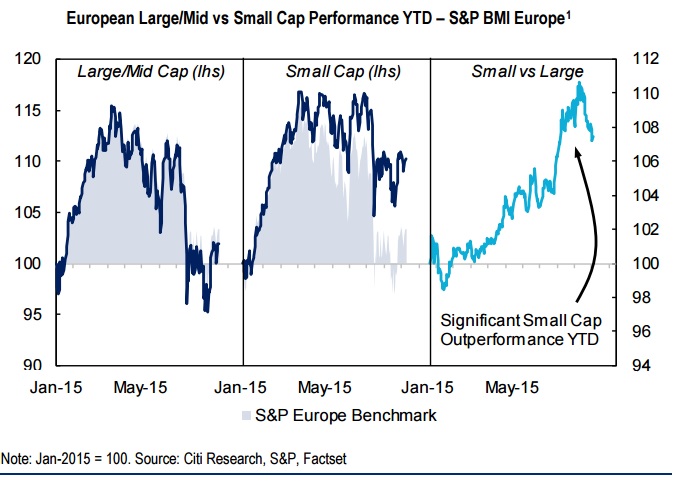

En concreto, los analistas de la entidad afirman que a pesar de los recientes obstáculos que se han encontrado estas empresas en las últimas semanas, lo cierto es que las compañías de menor capitalización han subido un 7,5% en bolsa que los blue chips. Es más, consideran que hay al menos cinco razones que justificarían que esto continuará por el mismo camino.

1- Las previsiones de beneficio de estas compañías son comparativamente más robustas. En concreto, en la firma consideran el aumento de las ganancias por acción de estas empresas será de un 18% en 2016, frente al 9% que podrían subir los beneficios de las grandes.

Y eso a pesar de que en las últimas semanas hemos visto algunas revisiones a la baja aunque esto podría tener una explicación. Dicen en la entidad que “si la historia sirve de algo las estimaciones de los analistas a principios de año suelen ser un 7% superiores a las que finalmente terminan siendo”. La moderación implicaría, en su opinión unas perspectivas más realistas del crecimiento.

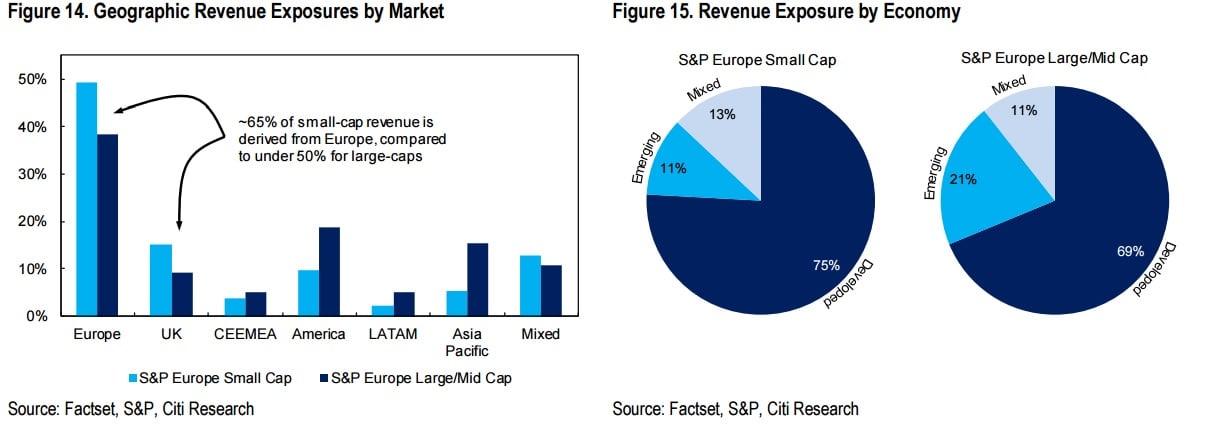

2- Una mejor exposición geográfica: Los temores a un menor crecimiento en los países emergentes puede ser uno de los puntos fuertes, ya que las empresas más pequeñas suelen obtener la mayor de sus ingresos de los mercados domésticos, al contrario de lo que ocurre con las grandes. “Esto pone a las small caps en una posición más saludable si se compara con las otras ya que las blue-chips tienen el doble de la exposición a emergentes.

3- Fundamentales sólidos: En general, en Citi creen que la bolsa europea está justamente valorada, es decir, que no está ni barata, ni cara. En concreto, explican que la reciente corrección ha acercado las valoraciones a sus medias históricas.

Explican que el PER medio de las pequeñas apenas ha cambiado desde comienzos del ejercicio, lo que daría potencial de subidas.

Si se mira por sectores, algunas industrias como el consumo básico, el consumo discrecional, los materiales, las industriales y la energía cotizan con descuento con respecto a su nivel a principios de año.

4- Valoración: Por si fuera poco, los analistas de la firma consideran que las pequeñas empresa cotizan con un descuento de un 10% con respecto a las de mayor capitalización si se analiza el precio/ valor en libros. Explican que “la corrección ha hecho que a estos niveles algunas compañías representen una oportunidad de compra”.

5- La fortaleza del rally se mantiene y puede seguir apoyando este tipo de empresas. Eso sí, hay que hacer un exhaustivo proceso de selección. Apuntan en la entidad que “conforme el mercado alcista envejece, la proporción de acciones que hacen máximos comienza a decrecer, por lo que la fortaleza de los mercados depende cada vez de menos empresas”.

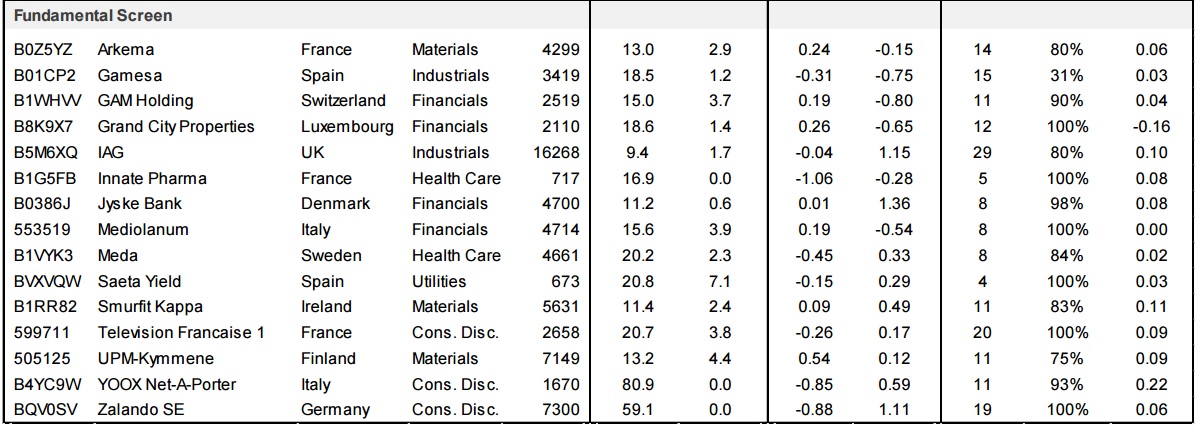

En este entorno, los analistas de Citi explican que buscan empresas que coticen por debajo de su PER histórico, que estén muy expuestas a Europa y que obtengan la mayor parte de su beneficio de mercados desarrollados. Además, piden que sean cotizadas que las sigan al menos 3 analistas y que tengan una rentabilidad por dividendo de, al menos, un 3% para el año que viene.

Estas son las empresas que seleccionan estos expertos cuando se buscan empresas bajo un análisis cuántico.

.jpg)

Cuando se hacen desde una perspectiva fundamental aparecen dos nombres españoles, Gamesa y Saeta Yield.