Sólo el 27% de todos los valores que cotizan en el Mercado Continuo mantienen su acumulado en negativo este año. Si miramos hacia atrás, en 2020 el 70% de las compañías cotizadas en la bolsa española cerraron el ejercicio registrando pérdidas. Sin duda, un dato clave y esperanzador tras los momentos de pánico que comenzaron a azotar los mercados en marzo del año pasado. Está claro que se apuesta por la renta variable española. Pero, ¿dónde? Lo primero que viene a la mente es ese selecto grupo de 35 que conforman el selectivo. Sin embargo, hay empresas de menor tamaño en el lienzo del Continuo que despiertan mucho interés entre los inversores, a los que no se les escapa que la inversión en small & mid caps genera a largo plazo rendimientos superiores que la inversión en compañías grandes.

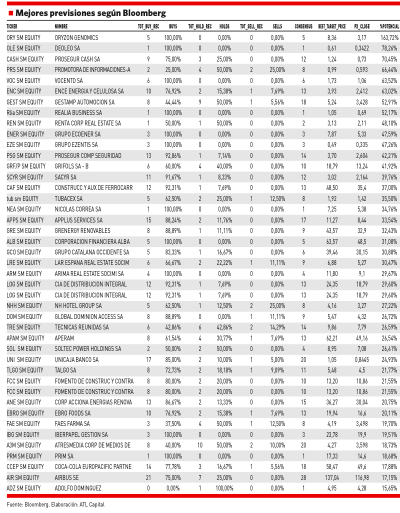

Desde el punto de vista de los analistas, la apuesta por las pequeñas y medianas empresas también es fehaciente. Según datos de Bloomberg, 43 cotizadas fuera del Ibex tienen un potencial superior al 15% para los próximos 12 meses. En el primer lugar se sitúa Oryzon Genomics, con un recorrido al alza del 163,72% y recomendación de compra por parte de las 5 casas de análisis que siguen el valor. Por encima del 50%, resalta también Gestamp, una compañía que siguen 18 firmas de análisis (8 comprar, 9 mantener y 1 vender) y tiene un potencial del 52,91%. Por su parte, UNICAJA Banco es la cotizada con un potencial que roza el 25% y que cuenta con el mayor número de seguimiento de analistas, un total de 20 (17 comprar, 2 mantener y 1 vender).

Sectores y valores para la cartera

La apuesta de ATL Capital para lo que resta de 2021 tiene siete estrellas. “Los valores en los que estaríamos de cara a final de año son Gestamp, Applus, Logista, Prosegur, Global Dominion, Tubacex y Sacyr”, señala Susana Felpeto, Directora de Renta Variable en ATL Capital. “Lo que tienen en común estos valores es que se comportan bien con crecimiento económico, y es nuestro escenario base, que la recuperación después de la pandemia siga su curso”, explica. A nivel sectorial, “no estaríamos en eléctricas, por el riesgo regulatorio que va a empezar a cotizar en sus precios, y en el bancario sólo de forma puntual y táctica porque hasta que no veamos una normalización monetaria por parte del Banco Central, no creemos que los márgenes vayan a subir. Es cierto que están llevando a cabo una reducción de costes mediante disminución de plantilla y cierre de oficinas para seguir creciendo en tamaño mediante fusiones que es la única forma de ser rentables”, cuentan desde ATL Capital.

Por su parte, Sergio Ávila, analista de IG, ve oportunidades, en los sectores de cemento, construcción e inmobiliario, el cual se espera que crezca este año un 7% a medida que lleguen los fondos europeos y además es un sector refugio frente a la inflación. “El químico también es un sector en el que hay que fijarse, al igual que en el de servicios y textil”.

De vuelta a los valores individuales del Mercado Continuo, y echando un vistazo al recorrido que han tenido este año, Ávila destaca a Tubos Reunidos, Ercros, Biosearch, Prim o eDreams ODIGEO. Pero la quiniela de IG, desde una perspectiva a medio/largo plazo y teniendo en cuenta el potencial y unos resultados financieros y a nivel de negocio que podrían sorprender, se rellena con cuatro nombres: Ercros, Sacyr, Lar España Real State y Global Dominion. En el caso de Ercros, después de haber terminado 2020 con unas ganancias de 6,257 millones de euros, su negocio se está recuperando este año, “cuando esperamos un beneficio total de 33 millones, lo que supone un aumento del 427,41%”, apunta Sergio Ávila. Sacyr es otra entidad cuyo negocio repunta: “tras ganar 35,69 millones de euros el año pasado, para este ejercicio esperamos un beneficio total de 134,70 millones, lo que supone un aumento del 277,42%. Su valor intrínseco lo calculo en los 3,40 euros, por lo que en el caso de que vuelva a recuperar los 2,21 euros podría ser un valor para la cartera”. Finalmente, otras dos opciones a tener en cuenta a la hora de invertir son “Lar España Real State y Global Dominion, cuyo beneficio total espera que aumente un 141,66% y un 255,84%, respectivamente, este 2021”.

Pequeñas infravaloradas y con potencial de crecimiento

Cuatro apuestas, las de IG, y sólo una de ellas, Sacyr, con una capitalización por encima de los 1.000 millones de euros. Precisamente, poniendo este baremo -pequeñas compañías con una capitalización inferior a los 1.000 M€-, la analista de Ei, María Mira, bucea en el Mercado Continuo para analizar aquellas compañías que están infravaloradas y, por tanto, tienen un importante potencial de crecimiento, en base a su negocio, sus planes estratégicos, su capacidad y solvencia financiera y como no, sus múltiplos bursátiles. “Buscamos compañías de crecimiento saludable y sostenible, para lo que nos fijamos, no tanto en el beneficio, sino en las ventas y el EBITDA. También le exigimos a nuestras seleccionadas que tengan un balance solvente, con capacidad de hacer frente a sus deudas no solo a corto, sino a medio y largo plazo. Queremos empresas con un balance consistente, robusto y con flujos de Ingresos, EBITDA y Cash flow dinámicos que faciliten el pago de la deuda. Pequeñas entidades baratas y con potencial, y que, además, cotizan con múltiplos moderados comparativamente frente a sus iguales. Y si, además, son generosas con el accionista vía dividendo o recompra de acciones propias, todavía nos gustan más”, explica María Mira.

Bajo estos criterios de selección, y en base estimaciones propias de resultados para 2021 y 2022, la analista de Ei se decanta por 15 pequeñas empresas. La primera a destacar es Global Dominion, una compañía también para la cartera según ATL Capital e IG. “Se mueve en sectores que van a liderar el crecimiento en los próximos ejercicios y, además, cuenta con buenos resultados en el 1S21 que superan ya los de 2019 y está barata por múltiplos”, detalla. Otro valor en el que coincide con IG es Ercros, una pequeña del sector cíclico y con descuento por múltiplos, al igual que ENCE e Iberpapel: “las tres con balances robustos, con capacidad de financiación de su crecimiento sin tensiones y baratas por ratios”. Para María Mira, Nicolás Correa es otro valor que los inversores no deben perder de vista, al igual que Talgo. En el sector de medios de comunicación, Squirrel Media (antes Vértice), Vocento y A3Media son las tres opciones. En el sector salud, tres valores con capitalización inferior a los 500 millones de euros y con recorrido alcista a un plazo medio/largo y en base a criterios fundamentales son Laboratorios Reig Jofre, Prim y Naturhouse. En energía, María Mira apunta hacia Grenergy Renovables, “una compañía que ha conseguido surfear con éxito la volatilidad de las últimas sesiones generada en su sector, y lo ha hecho porque, según las últimas aclaraciones por parte del Ejecutivo español, su negocio no debería verse afectado por las medidas de contención de precios del pool”. Finalmente, en el área de inmobiliario, construcción y SOCIMI, “Grupo Insur y Neinor Homes son los dos grupos más diversificados y con mayor descuento frente al NAV”.