La semana pasada, sin embargo, el petróleo sufrió caídas por la preocupación que, de nuevo, generan los contagios de coronavirus en Estados Unidos, Asia y Europa. Además, el mercado también especula con la posibilidad de que la Reserva Federal estadounidense vaya cambiando el tono respecto a los tipos de interés a partir de la cumbre de Jackson Hole, que se celebra este jueves y viernes en el estado de Wyoming (EEUU). Como catalizador alcista tiene, eso sí, la debilidad del dólar estadounidense.

“Se espera que la demanda mundial de petróleo vuelva a los niveles anteriores a la pandemia a finales de 2022, sin embargo, el aumento de los casos producidos por las variantes podría rebajar la previsión de consumo mundial de petróleo de la AIE (Agencia Internacional de la Energía) de 96,4 mb/d (millones de barriles al día) a 96,0 mb/d. Es decir, la anterior previsión de la AIE preveía un aumento de 5,4 mb/d a partir de 2020, pero el aumento de los casos y la ralentización de la recuperación económica podrían provocar una revisión a la baja hasta 5,0 mb/d”, explica Rohan Reddy, analista de Global X.

“Se espera que la producción/oferta mundial de petróleo aumente a un ritmo más rápido en 2022, ya que la alianza OPEP+ acordó aumentar la producción cada mes en 400.000 barriles en 2021 y pretende eliminar totalmente los recortes a finales de septiembre de 2022. La producción mundial de las refinerías en 2021 podría revisarse aún más a la baja debido a la disminución de la demanda, recuperando sólo la mitad de la caída de 7,4 mb/d en 2020. En 2022, se prevé un aumento de la actividad de refinado”, comenta Reddy.

El analista de Global X sostiene que en este contexto las compañías de oleoductos estadounidenses son una buena alternativa, ya que no se ven afectadas por las restricciones de producción de la OPEP y los niveles anteriores a la pandemia siguen estando al alcance de la mano, a diferencia de la mayoría de las demás clases de activos, que son ricos en valoraciones.

“Las compañías de oleoductos se benefician directamente del aumento de la producción de EEUU, ya que los oleoductos son negocios orientados al transporte. También resuelven los objetivos de ingresos para la mayoría de los inversores, ya que están rindiendo muy por encima de los niveles del mercado en un momento en que la mayoría de los bancos centrales mundiales han mantenido los tipos en niveles cero o cercanos a ellos”, comenta.

¿Afecta Afganistán al petróleo?

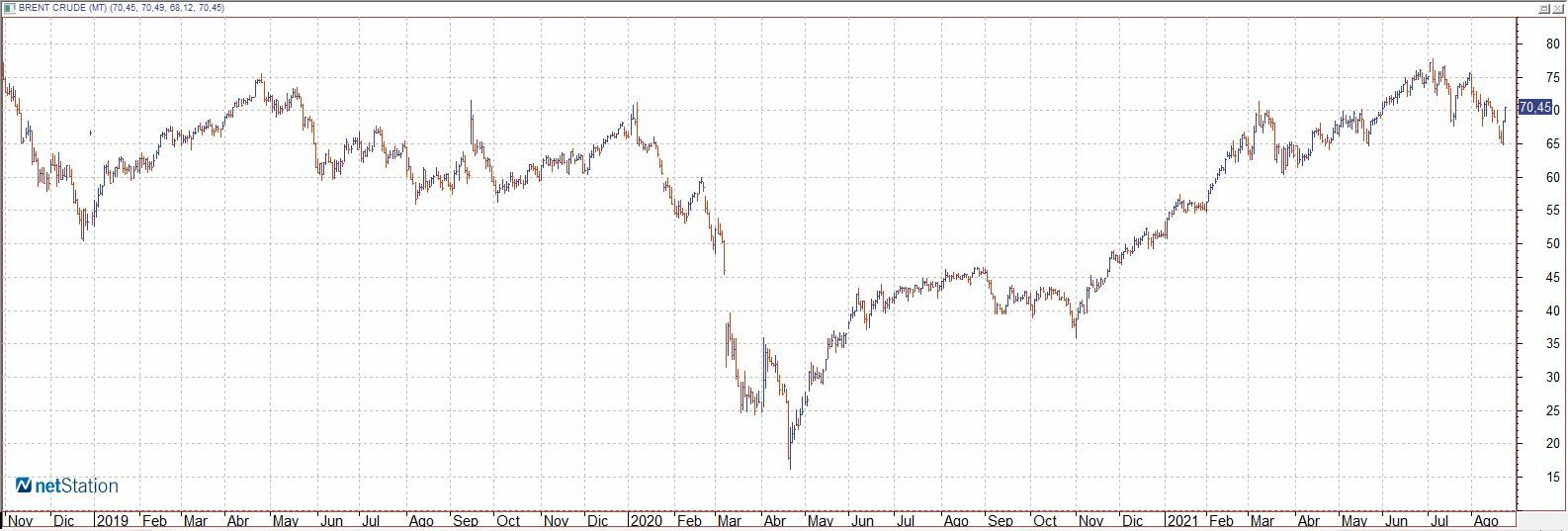

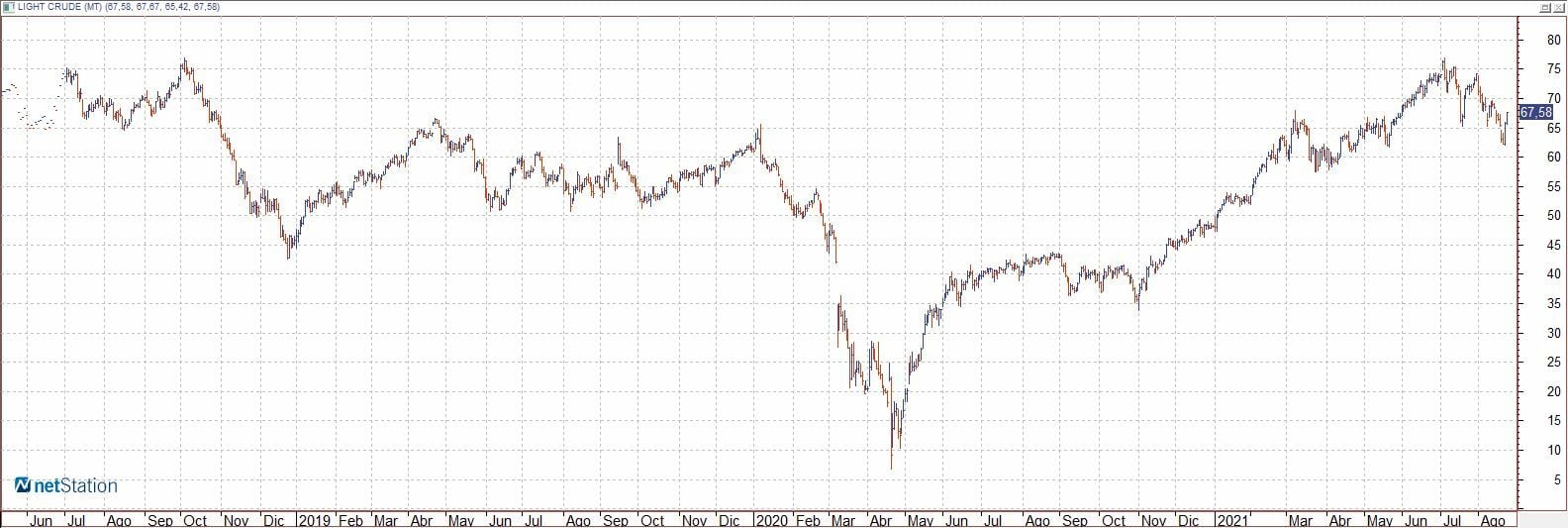

Diego Morín, analista de IG, subraya que “hay que vigilar la actuación de la oferta y demanda tras la decisión de los bancos centrales, aunque por ahora, es probable que tanto el West Texas como el Brent se mantengan negociando en rangos, en el caso del WTI en torno a los 65 y 75 dólares, mientras que el Brent podría hacerlo entre los 67 y 78 dólares”.

“La tensiones geopolíticas no gustan a los inversores, puesto que esto trae momentos de incertidumbre y volatilidad, aunque esta última es necesaria para los mismos. No obstante, más que Afganistán, será interesante ver la reacción del resto de países, como Irán y sus diferencias con Estados Unidos, sin olvidarnos de China, consumidor de petróleo de Oriente Medio, por lo que será interesante el acercamiento que ha tenido lugar entre Irán y el resto de países, con posibilidad de incrementarse los precios del oro negro si aumentan las tensiones, situación que vivimos en enero de 2020 con el asesinato de Qasaem Soleimani por parte del ejército de Estados Unidos”, valora.

Por su parte, el analista de XTB Darío García no ve problemas en el petróleo derivados de la vuelta al poder de los talibanes en Afganistán. “El conflicto de Afganistán no debería tomarse como un conflicto armado, porque precisamente está sucediendo lo contrario. Es cierto que el contexto podría al menos mantener los soportes, pensar que va a haber un repunte por problemas de suministro, al menos en el corto plazo son poco probables”, añade.

¿Momento de Repsol?

Ante este panorama de cierta estabilización para el petróleo, los analistas sostienen que en la bolsa española pueden haber oportunidades como las acciones de Repsol, pero también títulos ligados a las materias primas como Acerinox y ArcelorMittal. Aunque recuerdan que las petroleras siguen dentro de un proceso de transición hacia la descarbonización y la apuesta por el hidrógeno verde o las energías renovables.

“Me decantaría por Repsol, ya que cuya vinculación al petróleo es del 100%, y dada la incertidumbre en el mercado de oro negro, clavaría los ojos en ella. Así, la petrolera sufrió un descenso del 24% en sus títulos tras toparse con la resistencia de los 11,5 euros por acción, consiguiendo a mediados de julio sostener el punto psicológico de los 9,00 euros, viéndose reforzado en las últimas sesiones por el incremento del petróleo. No obstante, tendremos que estar pendientes de la consolidación de los 9,5 y 9,90 euros, ya que si consigue cerrar sobre dichos niveles, podría tener posibilidad de testear los máximos anuales”, indica Morín.

“Repsol sería la principal beneficiada por un incremento en el precio del petróleo, los precios del crudo tienen una sensibilidad del 25% en sus ingresos, pero además, debemos considerar a ArcelorMittal y Acerinox ya también se verían afectadas positivamente”, concluye García.