Este jueves arranca la temporada de resultados de las cotizadas del IBEX 35, con la banca dando el pistoletazo de salida. En concreto, Bankinter estrenará el calendario financiero del Ibex 35, seguido del resto de bancos: Banco Santander (25 de abril), Banco Sabadell y BBVA (27 de abril), Unicaja Banco (28 de abril) y Caixabank (5 de mayo).

En esta ocasión, y tras un fin de trimestre de presión para la banca, la restricción del crédito, la fuga de depósitos hacia activos mejor remunerados y el aumento de la morosidad se abren como principales incógnitas en las cuentas de los BANCOS del IBEX 35, después de que Silicon Valley Bank (SVB), primero, y Credit Suisse, después, encendieran la chispa que provocaba un conato de crisis bancaria. Por otro lado, el impuesto bancario, que grava los márgenes, quedará retratado por primera vez en los resultados que se conocerán los próximos días; en este sentido, se espera que Banco Sabadell, Bankinter y Caixabank sean las entidades de la bolsa española más afectadas.

Con este escenario, las cifras de la banca será miradas "con lupa", pero, en esta ocasión y más que nunca, será la valoración de las mismas por parte de los máximos responsables de cada compañía y analistas y, sobre todo, las previsiones para el resto de 2023 y próximos ejercicios, el principal foco de los inversores.

¿Futuro prometedor para los bancos del Ibex 35?

La mayoría de los expertos consultados piensan que los componentes del sector gozan, en general, de unos estados financieros sólidos, pero también creen, por mucho que les pese, que el tropezón -que no caída- bancario del pasado mes de marzo tendrá sus secuelas. "Lo que nos han contado los bancos hasta fecha actual, a través de las cifras de JPMorgan, Citibank, etc., ha sido sorprendentemente bueno, pero si leemos un poquito entre líneas, la actividad no es tan positiva. Estamos viendo una caída muy importante en el crédito. Hemos visto que efectivamente los bancos han registrado una entrada moderada de fondos en sus depósitos, sobre todo por la huida que se ha producido en las entidades pequeñas y medianas, pero esto no es sintomático de que la actividad hace esta aportación robusta. Las condiciones de crédito marcan mucho la producción del crecimiento a corto plazo, y ahí es donde estamos viendo un poquito más de negatividad", explica Alberto Roldán, director de inversiones de Metagestión.

En Europa se añade el handicap de que "en los momentos en los que la actividad económica afloja, los niveles de ahorro bajan de manera un poco más acelerada y los agentes disponen de esa capacidad de ahorro bien en fondos de inversión o en depósitos. Si a esto le añadimos las subidas de tipos de interés y que las condiciones de crédito se han endurecido notablemente, pensamos que la temporada de resultados del primer trimestre de los bancos se puede salvar satisfactoriamente, pero creemos que en adelante la evolución orgánica de crecimiento en el crédito va a ser muy baja y los requerimientos de capital para los bancos van a ser mayores. En definitiva, creemos que artificialmente las cifras pueden salir algo más fuertes, pero la tendencia no es especialmente positiva", concluye Roldán.

Resultados buenos, pero peores que en 2022

Rafael Ojeda, analista macro global de Fortage Funds, también señala que el problema puntual, que no sistémico, de SVB y Credit Suisse "va a derivar en un endurecimiento de las condiciones crediticias y, por tanto, va a redundar en una menor rentabilidad de la banca porque van a tener que subir tipos de interés a los prestatarios y va a ser más complejo obtener esta rentabilidad". Este 2023 va a ser un año lleno de incertidumbres, porque "este escenario de incremento de tipos que en principio podría favorecer a la banca tiene su lado oscuro y es que se contratan menos hipotecas y, por tanto, parte del negocio que potencialmente podría tener la banca lo va a dejar de tener".

En cuanto a los resultados de los bancos del Ibex 35, Ojeda cree que las entidades financieras españolas están muy bien capitalizados. "Después de la última crisis, los ratios de solvencia que les exigían a las entidades financieras, los test de estrés, etc., han hecho que los bancos europeos tengan una mejor situación para afrontar cualquier tipo de crisis y los bancos españoles, por ende, probablemente sean de los mejor capitalizados y más solventes en este sentido. Creo que van a tener una campaña de resultados relativamente buena, si bien es cierto, que peor que el trimestre anterior".

El crédito comenzará a dar signos de debilidad

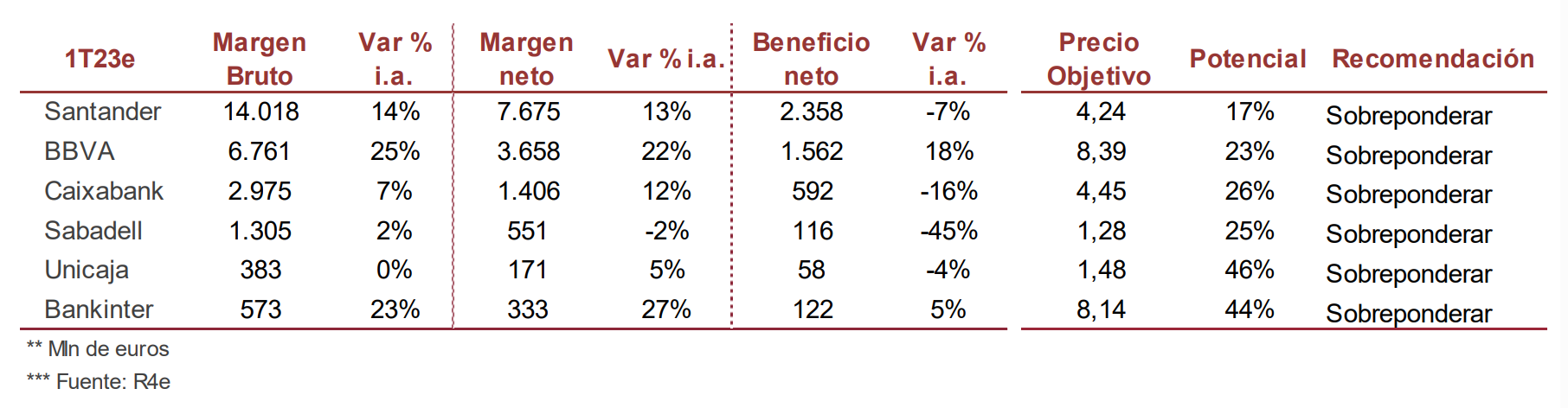

Algo que opina también Nuria Álvarez, analista financiero de Renta 4, según se desprende del informe de previsiones en cifras que presentarán en las próximas semanas los bancos del Ibex 35. "Estimamos que los resultados mostrarán una evolución a nivel operativo acorde para cumplir con las guías de 2023, con el avance del margen de intereses a doble dígito, comisiones netas algo más débiles, aumento de los gastos de explotación en un entorno de inflación elevada y coste de riesgo aumentando vs 2022 pero en niveles controlados".

El primer trimestre de 2023 "vendrá caracterizado por un mayor impacto (vs el registrado en 4T22) del proceso de repreciación de la cartera de crédito, que compensará el efecto negativo de menos días en el trimestre, la no contribución de la TLTRO para la comparativa interanual, el aumento del coste del pasivo tanto minorista como mayorista, la moderación en los volúmenes de crédito y el cargo del impuesto a la banca que se realizará de manera íntegra en el primer trimestre. Un impuesto que en total supondrá un cargo en los bancos del Ibex 35 de c.1.300 mln de eur, equivalente a c.27% del beneficio neto del trimestre de media, y que llevará al margen bruto a mantenerse prácticamente plano en comparación al 1T22 teniendo en cuenta sólo la división de España de todas las entidades a excepción de Bankinter. En términos globales, incluyendo divisiones internacionales, el margen bruto crecerá c.+12%".

Tras los acontecimientos vividos en el sector financiero americano y europeo, "consideramos que el mercado estará especialmente sensible a los ratios de liquidez, donde no esperamos sorpresas, así como a la beta de los depósitos que continuará siendo reducida a pesar del aumento previsto en el coste del pasivo. De forma generalizada, los bancos del Ibex 35 esperan cerrar el año con una beta entre el 25%-30% (vs c.10% en 4T22) compatible con incrementos del margen de intereses de doble dígito entre el 20%-30%". Otro aspecto que creemos estará en el foco será la evolución del crédito, "un crédito que se espera se desacelere en 2023, y que en 1T23 ya debería comenzar a dar signos de debilidad".

¿Cómo reaccionará la cotización tras los resultados? Más presión en Sabadell y Unicaja

Además, y una de las cuestiones más importantes, es si los números de este trimestre modificarán las previsiones de los siguientes. Desde Renta 4 no consideran que "las cifras del 1T23 vayan a dar lugar a cambios en las guías para 2023 y los objetivos de medio plazo de los distintos planes estratégicos". Unas guías que ya recogen el aumento del coste del pasivo esperado y la desaceleración del crédito ante una menor demanda y unas condiciones financieras más restrictivas. Sin tensiones en liquidez, ni en la remuneración de los depósitos ante la menor necesidad de financiar crédito, "reiteramos la idea de que la gestión de los precios del pasivo será el elemento diferenciador entre entidades".

En cuanto a la cotización de lo bancos del Ibex 35, "de media las entidades cotizan un 12% por debajo de los niveles previos a la caída de SVB (-5% los bancos globales vs -16% los domésticos). De cara a la posible reacción de las cotizaciones a los resultados, en ausencia de tensiones en coste de riesgo y una evolución del coste del pasivo acorde con las guías, consideramos que éstos podrían actuar de catalizador. No obstante, vemos más presión en Sabadell y Unicaja, donde la evolución del margen de intereses podría decepcionar, mientras que el carácter global de Santander y BBVA debería ofrecerles apoyo en el entorno actual".

BBVA y Bankinter, únicos bancos del Ibex 35 que aumentarán su beneficio

No obstante, aunque BBVA y Banco Santander se verán más beneficiados en sus cuentas por su enfoque global, será únicamente BBVA junto a Bankinter los dos únicos bancos del Ibex 35 el que vean crecer su beneficio frente al primer trimestre de 2022.

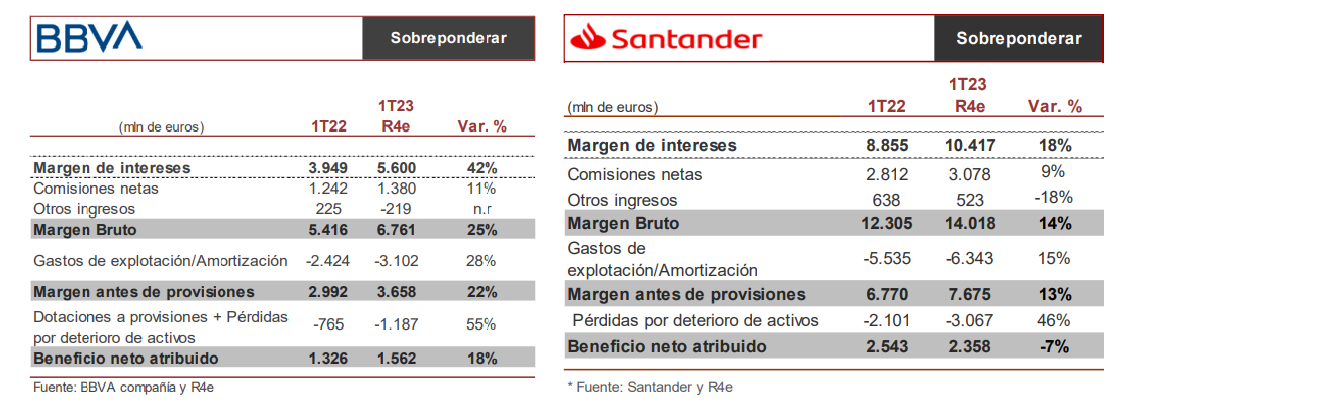

Y es que el "buen comportamiento esperado de BBVA en margen de intereses (+42% i.a. hasta 5.600 mln de eur vs 5.570 mln de eu consenso) y las comisiones netas (+11% i.a. hasta 1.380 mln de eur vs 1.374 mln de eur consenso) actuarán como motor de la cuenta de resultados, y permitirá compensar el avance de los gastos de explotación (+28% i.a.) y de las provisiones (+55% i.a.). Por áreas geográficas, esperamos que la evolución operativa mantenga la tendencia positiva tanto en España como en México, mientras las dudas se mantienen en la evolución de Turquía".

En cuanto al capital, desde Renta 4 esperan que BBVA "cierre con un ratio de capital CET 1 “fully loaded” del 13,08% (vs 12,61% a 2022), recogiendo el impacto positivo de la generación orgánica de capital (+18 pbs), +10 pbs de las divisas, mercados y su participación de Telefónica y +19 pbs del tratamiento del saldo de dudosos". Asimismo, BBVA logrará un beneficio neto atribuido de 1.562 millones de euros hasta el 31 de marzo, lo que supone un aumento del 18% respecto a los 1.326 del año pasado, el mayor incremento de todos los bancos del Ibex 35 en este trimestre.

Por su parte, Banco Santander verá reducido su beneficio neto un 7% hasta los 2.358 millones de euroscomo consecuencia del impuesto y el efecto divisa, según Renta 4. "Esperamos que el margen de intereses a nivel Grupo se sitúe en 10.417 mln de eur en 1T23, lo que supone un crecimiento del +18% i.a., recogiendo el entorno de subidas de tipos y el crecimiento de volúmenes en los mercados emergentes. La evolución de los ingresos debería permitir neutralizar en gran medida en aumento de los gastos de explotación y las provisiones, de modo que alcanzaríamos un beneficio neto de 2.358 mln de eur, un 7% menos".

"En capital, esperamos que en el trimestre se consuma algo de capital recogiendo el impacto de -15 pbs del programa de recompra de acciones. Por tanto, en el trimestre podríamos ver una reducción del entorno de -5 pbs del ratio de capital, lo que situaría el ratio CET 1 “fully loaded” en el 12,13%". Por áreas geográficas, el mayor crecimiento vendrá de Mexico (48%) y España (5%).

Bankinter ganará 122 millones de euros, un 5% más frente al primer trimestre de 2022 según Renta 4. "El margen de intereses se situaría en el 1T23 en 505 mln de eur (+7% vs 4T22 y +58% i.a., y 491 mln de eur consenso), y las comisiones netas 152 mln de eur (+12% vs 4T22 y +3% i.a., y 151 mln de eur consenso). A pesar del impacto del impuesto a la banca, que estimamos en 103 mln de eur, el margen bruto crecería +15%".

"Esperamos un crecimiento de los gastos de explotación en 1T23 del 15% hasta 240 mln de eur (vs 231 mln de eur consenso). En conjunto, alcanzaríamos en 1T23 un margen neto de 333 mln de eur (vs 333 mln de eur consenso) que supone un avance del +14% i.a más que suficiente para cubrir el aumento de provisiones previsto".

Para Banco Sabadell estos tres primeros meses del año supondrán "el trimestre más débil en términos de generación de margen de intereses (1.090 mln de eur vs 1.084 mln de eur consenso). A pesar de que en 1T23 se recogerá un mayor efecto del proceso de repreciación (que en 4T22 aportó 89 mln de eur), los ingresos se verán afectados por menos días en el trimestre, el final de la TLTRO (-58 mln de eur) y mayor coste de financiación mayorista que se calcula en torno a 22 de mln de eur. Todo ello debería llevar al margen de intereses a registrar niveles similares a 4T22".

En cuanto a las comisiones netas, "estimamos que crezcan un +1% i.a. hasta 362 mln de eur con moderación vs 4T22, teniendo en cuenta que la guía dada por la entidad apunta a una descenso del -1%/-2% en 2023. El margen bruto se verá afectado por el reconocimiento del impuesto a la banca, c. 170 mln de eur, a lo que hay que sumar el aumento de los gastos de explotación previsto, +4% i.a R4e en 1T23 (754 mln de eur vs 742 mln de eur consenso) y el de las provisiones, +11% i.a. R4e en 1T23, hasta 217 mln de eur (vs 273 mln de eur consenso). Esto explicaría la caída del beneficio neto esperada frente al 1T22 del 45% hasta los 116 millones de euros".

En Caixabank estimamos un "margen de intereses de 2.128 mln de eur (+37% i.a. y c.+3% i.t) apoyado por la ampliación del diferencial de la clientela en un contexto de desaceleración de volúmenes. Las mayores provisiones y gastos de explotación nos llevan a un beneficio neto de 592 millones de euros en 1T23, lo que supone una caída del 16%". En capital, "el ratio CET 1 “fully loaded” recogerá el impacto de la aplicación de IFRS 17 que supondrá un consumo de 20 pbs, Por otro lado, no hay que descartar cierto consumo por cuestiones regulatorias, -40 pbs esperado para todo el año. Estas dos variables se verán compensadas en parte con el impacto positivo de Telefónica y la generación orgánica de capital".

En el caso del último banco del Ibex 35, estimamos que el margen de intereses de Unicaja Banco "registre un crecimiento del +1,5% i.t, lo que implica 298 mln de eur para 1T23" y que su beneficio neto caiga un 4% hasta los 52 millones de euros.​​​​​​​ En un trimestre estacionalmente más débil en las comisiones netas, "esperamos que alcancen los 135 mln de eur (+1% i.a. y +3% i.t) para luego acelerarse en los próximos trimestres para cumplir con una guía de c.+5% i.a. en 2023. Las provisiones esperamos que se mantengan controladas en 1T23 de modo que el coste de riesgo se sitúe en la parte baja del rango dado para el conjunto del año entre 30 – 35 pbs. En términos de capital, esperamos una mejora trimestral de c.14 pbs, recogiendo 9 pbs de generación orgánica y +5 pbs de su participación de EDP, lo que llevaría al CET 1 “fully loaded” al 13,14%".