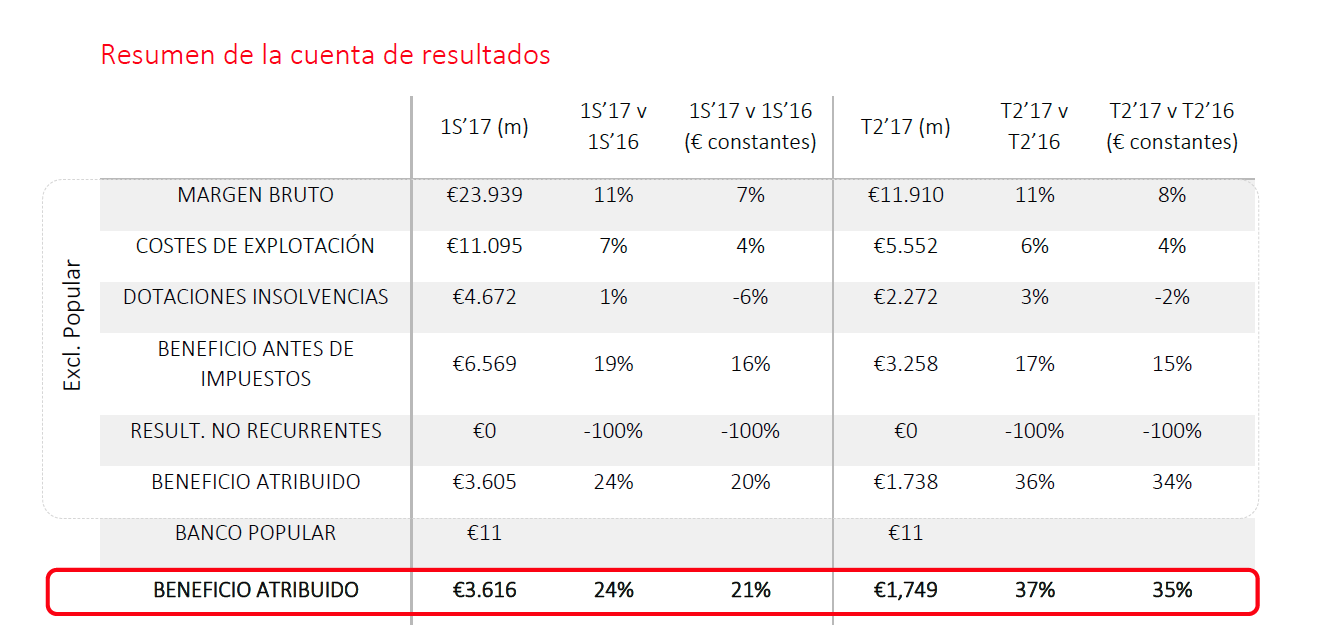

3.605 millones ganaba Santander a cierre de junio, esto es un 24% más con respecto al mismo periodo de 2016, gracias al aumento de los ingresos de la actividad con clientes, la disciplina de costes y la continua mejoría en las provisiones para insolvencias.

Con los 11 millones de euros que aporta Banco Popular, adquirido el 7 de junio, el beneficio atribuido en la primera mitad del año a 3.616 millones de euros y a 1.749 millones de euros el beneficio atribuido al segundo trimestre, un 37% más que en el mismo trimestre del año pasado.

La entidad destaca las tendencias positivas en todos los mercados, con aumentos en los ingresos en ocho de los diez mercados principales. El margen bruto aumentó un 11%, hasta 23.939 millones de euros (+7% en euros constantes). El margen de intereses y los ingresos por comisiones repuntaron un 11% y un 16%, respectivamente (7% y 11% en euros constantes).

Santander ha continuado apoyando el progreso de las personas y las empresas en todos sus mercados durante este periodo. El número de clientes vinculados (personas que consideran Santander su banco principal) aumentó en 1,9 millones desde el 30 de junio 2016, hasta 16,3 millones. El crédito y los recursos de clientes se incrementaron un 1% y un 8%, respectivamente, en euros constantes durante el mismo periodo.

La adquisición de Popular aumenta el crédito a clientes un 10% (82.600 millones de euros) a 861.200 millones de euros. Los depósitos de clientes repuntaron un 8,5% (64.800 millones), a 764.300 millones. Aunque los depósitos de clientes de Banco Popular cayeron en 20.000 millones de euros entre el 30 de diciembre 2016 y el 7 de junio 2017, después del proceso de resolución y posterior adquisición, los depósitos se han empezado a recuperar y aumentaron en 5.000 millones de euros en las semanas posteriores a la compra.

La diversificación entre mercados maduros y emergentes sigue siendo una de las principales fortalezas de Santander. En la primera mitad de 2017, Europa contribuyó un 51% de los beneficios del Grupo y América, un 49%. La cartera crediticia también está bien diversificada en términos geográficos y por segmentos de negocio.

La calidad del crédito siguió mejorando y la morosidad bajó hasta el 3,55%, desde el 3,74% a 31 de marzo 2017 y el 4,29% a 30 de junio 2016. Incluyendo Popular, la ratio de morosidad del Grupo a 30 de junio 2017 fue del 5,37%. La ratio de cobertura y el coste de crédito siguen en línea con las cifras de 30 de junio de 2016, con el 73% y el 1,19%, respectivamente (68% y 1,17% incluyendo Popular).

El Grupo registró importantes avances en todas sus principales métricas financieras. En los últimos 12 meses, el retorno sobre el capital tangible (ROTE), una medida clave de rentabilidad, ha aumentado en 144 puntos básicos a 11,7% (11,8% incluyendo Popular), entre los mejores del sector. El valor contable neto por acción (TNAV) aumentó un 0,5% a 4,15 euros, y el beneficio por acción subió un 23% a 0,235 euros.

Santander siguió aumentando capital orgánicamente durante el periodo. La ratio CET 1 fully loaded aumentó en 17 puntos básicos al 10,72% desde el 31 de diciembre 2016, significativamente más alto que el requerimiento mínimo de capital regulatorio previsto para 2019 (9,5%). La ratio de apalancamiento fully loaded de Santander sigue por encima de la mayoría de sus comparables europeos, en el 5%.

El impacto de la adquisición de Banco Popular en la ratio CET 1 del Grupo se compensó con la ampliación de capital de 7.072 millones de euros, que culminó el 27 de julio 2017. El Grupo mantiene el objetivo de aumentar su ratio CET 1 de forma orgánica en 40 puntos básicos durante 2017, para llegar a una ratio CET1 del 11% en 2018.

La presidenta de Banco Santander, Ana Botín, destaca: “Hemos seguido cumpliendo nuestros compromisos, con crecimiento rentable y un aumento en la calidad de nuestros resultados en todo el Grupo. El negocio ha mostrado tendencias positivas en todos los mercados, con un crecimiento particularmente fuerte en América Latina, mejoras importantes en España y una evolución sólida en el Reino Unido a pesar del entorno. Desde la adquisición de Popular hace menos de dos meses, hemos avanzado de forma significativa para hacer frente a las prioridades inmediatas: hemos ampliado el capital necesario para cumplir con nuestros requisitos y anunciado un plan para reducir la exposición inmobiliaria de Popular; además, se ha puesto en marcha una acción comercial para reforzar la vinculación de los clientes afectados por la resolución; hemos confirmado las estimaciones financieras que hicimos en el momento de la compra; y hemos nombrado un nuevo consejo y equipo directivo Además, podemos decir que la calidad y el nivel de compromiso de los equipos de Popular son muy altos. Tenemos, por tanto, mucha confianza en que la adquisición nos generará una rentabilidad sobre la inversión del 13-14% en 2019. El entorno en el que opera el sector financiero sigue siendo complejo, pero estamos bien posicionados para seguir apoyando a nuestros clientes y creciendo de forma rentable. Mantenemos nuestros objetivos comerciales y financieros para 2018 y el compromiso de hacerlo de la forma adecuada”.

%%%Configura tus alertas sobre BANCO SANTANDER|SAN%%%