Amper es un proveedor de todo tipo de soluciones tecnológicas, focalizado en el suministro del hardware y software necesario para el despliegue de comunicaciones. En 2017 adquiere Nervión, grupo dedicado al montaje y mantenimiento de instalaciones industriales esencialmente en España. Actualmente, tras un proceso de reestructuración del negocio, las ventas fuera de España suponen un 18%.

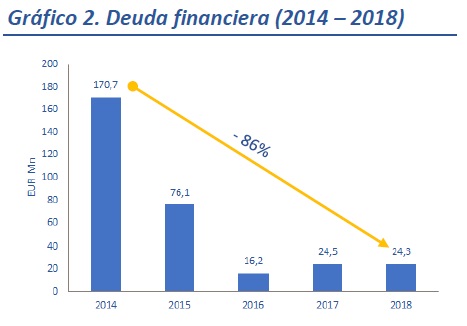

El duro proceso de reestructuración atravesado por Amper entre (2013-2017) está mostrando ya evidencias de una clara “inflexión” operativa: la deuda ya no es un problema y los negocios tradicionales de Amper se encuentran recuperados y con crecimientos a nivel ebitda de doble dígito. Visto en términos de rentabilidad operativa el margen ha experimentado una recuperación notable: ebitda recurrente negativo en 2014 (-3,8 millones de euros) vs un margen ebitda sobre ventas del 5%.

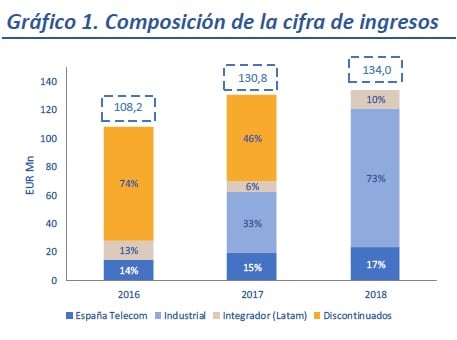

Durante el proceso de reestructuración se produce una desinversión de los activos más endeudados, como América Latina, y no estratégicos, Pacífico Sur, provocando un desplome de los ingresos recurrentes del grupo (más del 80%; 149 millones en 2014 vs 28,3 millones en 2016). Sin embargo, la compra del negocio industrial de Nervión (de mayor volumen, aunque inferior margen) permite “empatar” en 2018 con el tamaño previo a la reestructuración. Se ha consolidado un potencial para generar un beneficio neto de 15 millones de euros, con un tasa fiscal superior al 10%.

La adquisición de Nervión en 2017 produce un importante crecimiento en tamaño (73% de ingresos en 2018), aunque a nivel EBITDA la “foto” es distinta, ya que el 78% del ebitda recurrente 2018 corresponde a su división de tecnología. Dentro de los negocios tecnológicos la diversificación del producto hacia nuevos verticales es el camino elegido para mantener el crecimiento y mejorar la rentabilidad, por lo que el ebitda de esta división pasaría a crecer un +28%.

La posición de caja neta es actualmente de 39,8 millones, que junto con la capacidad de nueva financiación, deja abierta la puerta a un “gran salto en tamaño” por fusiones y adquisiciones y crucial para el éxito del plan estratégico. El crecimiento no orgánico (no incluido en nuestras proyecciones) aparece también como la vía más rápida para incrementar el rendimiento de flujo de caja libre y acercarlo al nivel del sector (5%).

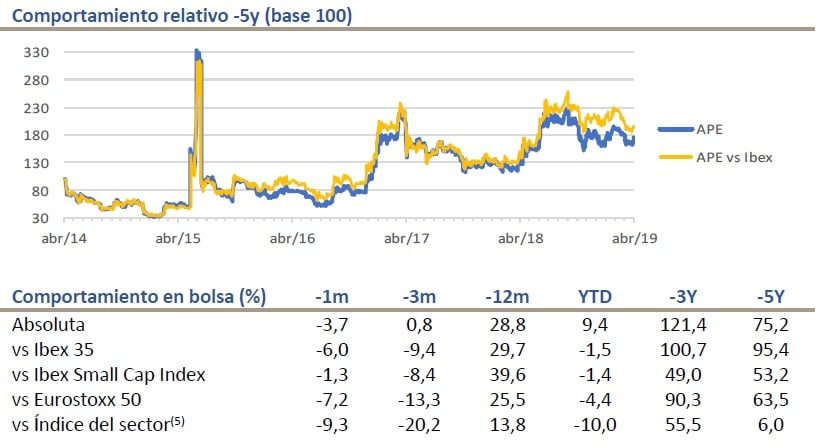

Entre los ratios fundamentales de Amper, el analista estima que la tecnológica cerrará el año con una rentabilidad financiera del 30,5%, cotiza a un PER (ratio precio-beneficio) de 18,6 veces y cuenta con un precio por valor en libros de 4,9 veces. En 2018, Amper cotizaba a un PER de 6,7 veces y a un precio por valor en libros de 6,7 veces.