Seguir y estudiar donde invierten los grandes inversores como George Soros o Steve Cohen suele ser un excelente método para invertir en las mejores compañías. Por ello, encontramos dos firmas donde invierten ellos según TipRanks en Yahoo Finance: Celanese y SoFi Tech.

George Soros y Steve Cohen han construido fortunas, para ellos mismos, para los fondos de cobertura que administran y para sus clientes, aunque sus antecedentes son tan diferentes como pueden ser. Pero una mirada a sus últimas presentaciones 13F muestra que encontraron al menos una cosa en común, dos acciones que ambos consideraron adecuadas para apostar en el futuro.

Celanese Corporation

Celanese Corporation es una empresa de productos químicos industriales con sede en Texas, pero que opera en un nicho global. La firma se especializa en productos de cadena de acetilo, un conjunto de compuestos moleculares con amplias aplicaciones en múltiples industrias vitales. La empresa también es un importante fabricante de acetatos de vinilo y acetatos de celulosa, componentes importantes en la producción de polímeros y adhesivos. Además, Celanese también fabrica materiales de ingeniería e ingredientes alimentarios, y cuenta con instalaciones de fabricación en América del Norte, Europa y Asia.

Todo esto es un gran negocio y Celanese ha estado trabajando para expandirlo. En noviembre del año pasado, la compañía completó la adquisición del negocio Mobility and Materials (M&M) de DuPont. La adquisición trajo un amplio conjunto de adiciones a su cartera de productos, incluidos termoplásticos de ingeniería, elastómeros, activos de producción global y una infraestructura de primer nivel. Además, recibió la propiedad de varias de las marcas de DuPont.

Según las cifras, Celanese registró ventas netas de 2.350 millones de dólares en el 4T22, frente a los 2.280 millones de dólares del año anterior, y obtuvo una utilidad neta de 769 millones de dólares para una ganancia interanual del 46%. Sin embargo, la línea superior no cumplió con las expectativas por 60 millones de dólares, mientras que el EPS diluido ajustado de 1.44 dólares estuvo 21 centavos por debajo de los pronósticos.

A pesar de que los ingresos y las ganancias de la compañía estuvieron por debajo de las expectativas, Celanese aún tenía la confianza para mantener el pago de dividendos de acciones ordinarias. La empresa, en su declaración de febrero, fijó el pago en 70 céntimos por acción. Esto se anualiza a 2.80 dólares por acción y da un rendimiento superior al promedio de 2.6%.

Tanto George Soros como Steve Cohen abrieron nuevas posiciones en esta acción, según sus últimas presentaciones trimestrales. La firma de gestión de fondos de Soros compró 170.030 acciones de CE, una participación que actualmente vale poco menos de 17.9 millones de dólares. Point72 Asset Management de Cohen abrió su participación en CE con 134.300 acciones, una participación que ahora vale 14.12 millones de dólares.

En su cobertura de esta acción, el analista de Well Fargo, Michael Sison, vio la reciente adquisición de M&M como el punto clave a considerar y el impulsor del rendimiento futuro.

“Creemos que el poder de ganancias de CE con M&M aún debería acercarse a los 4 mil millones de dólares en EBITDAy podría ver un punto de inflexión firme en el EPS de cara al 2T23E... Desde el cierre de M&M en noviembre, CE ha enfrentado un contexto macroeconómico difícil, lo que lleva a una resultados/orientación de M&M superiores a los esperados en el 4T22 y el 1T23E, aunque las ganancias deberían mejorar en el 2S23E (la mayoría de 100-135MM de dólares en sinergias están previstas para el 2S23E). Sentimos que M&M podría alcanzar su objetivo de tasa de ejecución inicial de 700-750 MM de dólares en EBITDA en 2023, con una ventaja a medida que CE mejora la eficiencia operativa y los libros de pedidos continúan recuperándose”, opinó Sison.

Sobre la base de estos comentarios, Sison califica la acción como sobreponderada (es decir, compra), con un precio objetivo de 140 dólares para sugerir una ganancia potencial del 33% en el horizonte temporal de un año.

En general, hay 15 revisiones recientes de analistas registradas para las acciones de Celanese, e incluyen 9 compras, 4 mantener y 2 ventas, para una calificación de consenso de compra moderada. Las acciones se venden a 104.96 dólares y el precio objetivo promedio de 129.20 dólares implica una subida del 23% para el próximo año.

Celanesecerraba el miércoles en los 103 dólares y las medias móviles de 70 y 200 periodos se encuentran por encima del precio. Mientras, los indicadores de Ei se muestran en su mayoría bajistas.

SoFi Technologies

SoFi es una empresa de finanzas personales con sede en San Francisco, cuyo nombre es la abreviatura de "Social Finance". Como sugiere, la firma adopta un enfoque tecnológico moderno para la banca, trabajando exclusivamente en línea para clientes, más de 5.22 millones a fines de 2022, acceso a préstamos para la vivienda y personales, tarjetas de crédito, banca de inversión, calificación crediticia y refinanciamiento de préstamos para estudiantes y/o automóviles existentes.

Si bien SoFi, como muchas empresas líderes orientadas a la tecnología, todavía opera con una pérdida neta cada trimestre, el trimestre más reciente, el 4T22, mostró que la pérdida se había moderado significativamente año tras año. La compañía tenía 40 millones en números rojos al final del trimestre, lo que se tradujo en una pérdida neta por acción diluida de 5 centavos. Estas cifras se comparan con los resultados de pérdidas netas de hace un año de 111 millones de dólares y 15 centavos por acción diluida. Además, el BPA diluido fue 4 céntimos mejor de lo previsto.

En la línea superior, la compañía continuó su tendencia de aumento de ingresos. Los ingresos netos totales del cuarto trimestre se informaron en 456.7 millones de dólares, un 60% más que los 285.6 millones de dólares informados en el 4T21. Para todo el año 2022, los ingresos ascendieron a 1.570 millones de dólares, frente a los 984.9 millones de 2021; otro aumento del 60%. SoFi finalizó 2022 con 1.420 millones de dólares en efectivo y equivalentes de efectivo, en comparación con 494 millones de dólares a fines de 2021; los activos totales de la empresa, de más de 19.000 millones de dólares, aumentaron un 106% interanual desde los 9.200 millones de dólares.

En cuanto a las posiciones de Soros y Cohen, encontramos que Steve Cohen ya había comprado SOFI, en el tercer trimestre de 2022. En el cuarto trimestre, aumentó su posición en 1.623 millones de acciones, un aumento del 47%. Cohen ahora posee 5.132.743 acciones de SoFi, por un valor de 28.58 millones de dólares. Soros, por otro lado, abrió una nueva posición en esta acción en el cuarto trimestre, comprando 1.25 millones de acciones, que ahora están valoradas en 6.96 millones de dólares.

Los magnates de la cobertura no son los únicos toros aquí. Kevin Barker, analista de Piper Sandler, ha estado monitoreando esta acción y le gusta lo que ve. Barker señala que los prestamistas de consumo como SoFi tienen menos probabilidades de sufrir el contagio que afectó a SVB y sus pares. El analista también explica su visión optimista de SoFi en particular, y escribe: “Seguimos confiando en que la compañía puede continuar ejecutando su plan para generar un crecimiento de ingresos líder entre pares y potencialmente alcanzar la rentabilidad GAAP para fines de 2023. Este objetivo debe ser respaldado por la combinación de eficiencias dentro del segmento de tecnología, junto con una mayor financiación de depósitos y un repunte en el origen de préstamos estudiantiles en la segunda mitad del año”.

De cara al futuro, Barker considera adecuado calificar las acciones de SOFI como sobreponderadas (es decir, comprar), con un precio objetivo de 7.50 dólares, lo que implica una ventaja del 28% durante los próximos 12 meses.

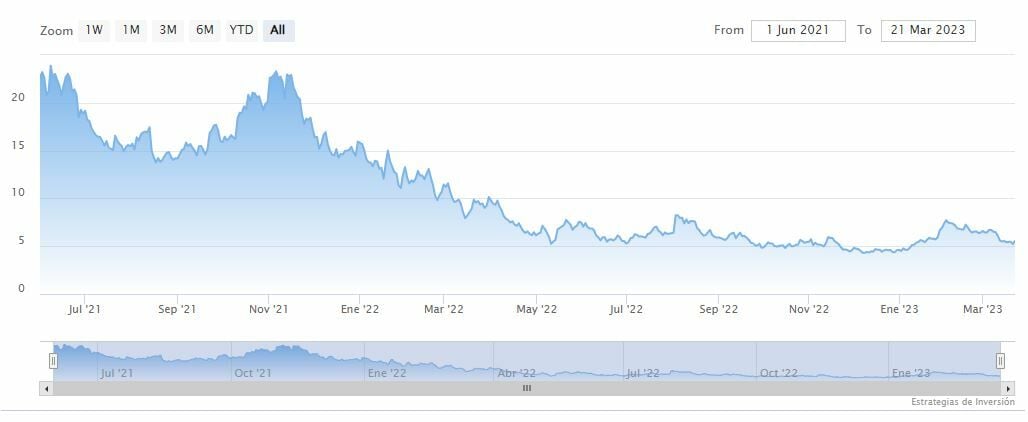

En total, las 10 revisiones de analistas más recientes sobre las acciones de SoFi se desglosan 7 a 3 a favor de comprar sobre mantener, lo que otorga a las acciones una calificación de consenso de compra moderada. El precio de venta de la acción, a 5.83 dólares, y el precio objetivo promedio, a 8 dólares, generan una ventaja del 37% en el marco de tiempo de un año.

SoFi Techcerraba a mitad de la semana en los 5.59 dólares y las medias móviles de 70 y 200 periodos se encuentran por encima de las últimas velas.