La inflación se encuentra en Europa en máximos históricos desde la puesta en marcha de la eurozona, mientras que en EEUU hay que remontarse cuatro décadas para encontrar una situación similar. La fuerte presión de los precios ha obligado a actuar a los bancos centrales en un momento en que la economía todavía se encuentra bajo la amenaza de la pandemia. Unido a otros factores como la guerra de Ucrania y los confinamientos en China, cada vez parece haber más razones para el pesimismo.

“Los bancos centrales de EEUU y de Europa han llegado muy tarde, reaccionando cuando la inflación ya había alcanzado niveles que no se veían desde la década de los 80´s”, avisa Pablo Gil, jefe de Estrategia de XTB. “Ahora todo son prisas por recuperar el tiempo perdido, y tal y como anuncian, se preparan para acometer subidas de tipos a un ritmo acelerado. Lo más probable es que provoquen un parón en el consumo, y con ello, en el PIB”. “Tanto Powell como Lagarde confían en que solo sea una desaceleración económica y no una nueva recesión, pero viendo el ‘track record’ de los bancos centrales yo no confiaría en su pronóstico”.

En este entorno tan complicado, dos términos han saltado no solo a los titulares de la prensa sino también a las conversaciones en la calle: estanflación y recesión. La estanflación es una combinación de poco crecimiento económico con altas dosis de inflación. “Es algo que parece inevitable en la segunda parte de este año, cuando las subidas de tipos comiencen a hacer mella en el consumo”, reflexiona el experto de XTB.

La recesión, por otro lado, se suele entender como dos trimestres consecutivos de caída de la actividad económica o el PIB. “Que haya o no recesión dependerá de lo persistente que sea la inflación y, por tanto, de cuánto tengan que subir los tipos la Fed y el BCE. Pero sin duda debemos contemplar ese riesgo de cara a 2023 como muy elevado”, piensa Gil.

“El entorno macroeconómico actual es muy inusual”, aportan, por su parte, los analistas de ABN Amro Bill Diviney, Aline Schuilling, Arjen van Dijkhuizen. “La cascada de shocks que golpean la economía mundial ha sido implacable durante el último medio año. En las economías avanzadas, el shock inflacionario está provocando la mayor caída de los ingresos reales en décadas, mientras que la respuesta de la política monetaria de tipos de interés más altos se suma a la presión sobre los consumidores y frena la actividad empresarial”.

Además, la guerra en Ucrania y los confinamientos “estrictos e inesperadamente prolongados en China” han intensificado los riesgos al alza para la inflación y, a su vez, para las tasas de interés. “También plantean sus propias amenazas únicas para el crecimiento global, con el riesgo siempre presente de un corte en el suministro de gas ruso a Europa, y el riesgo de choques prolongados de oferta y demanda en China que crean aún más turbulencias para las cadenas de suministro globales”, creen los expertos del banco holandés.

Otro factor a tener en cuenta, añade Pablo Gil, es que “hemos entrado en una nueva fase desde 2018 que podemos denominar ‘proteccionismo multilateral’ frente a la globalización que disfrutamos durante décadas”. Se han formado dos grandes bloques económicos, por un lado, Europa, EEUU, Japón y Australia, y por el otro: Rusia, China, India, Paquistán, Oriente Próximo, señala el experto. “Y las relaciones comerciales tienen distinto trato si se dan dentro o fuera de cada bloque. La globalización supuso convivir con fuerzas deflacionistas durante muchos años y eso es posible que ya no se vuelva a dar. De ser este el caso, la pregunta es si el mundo puede seguir sustentándose en un endeudamiento crónico mientras el coste del dinero deja de ser tan bajo como lo ha sido durante los últimos 15 años”.

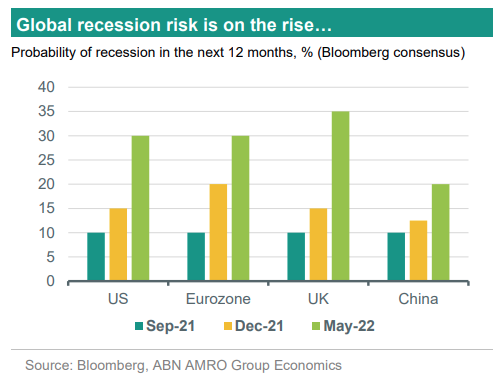

No obstante, también hay razones para creer que se podrá evitar el desastre. Existen “factores amortiguadores cruciales que, con un poco de suerte, deberían llevar a la economía mundial al otro lado”, confía ABN. Estos incluyen la “acumulación masiva de ahorros durante la pandemia, mercados laborales sólidos y un sector de servicios que, en su mayor parte, todavía tiene un potencial de recuperación significativo”. No obstante, “incluso estas compensaciones podrían no ser suficientes para mantener el crecimiento global en marcha, y ahora consideramos que el riesgo de una nueva recesión es el más alto desde el comienzo de la pandemia”.