Goldman Sachs Gr señala que el mercado bajista que nos ha acompañado durante este año aun durará en 2023, debido a que la fase no ha llegado a su fin todavía, según Farah Elbahrawy en Yahoo Finance.

“Aún no se han alcanzado las condiciones que suelen ser consistentes con un mínimo de acciones”, escribieron estrategas como Peter Oppenheimer y Sharon Bell en una nota el lunes. Dijeron que es necesario un pico en las tasas de interés y valoraciones más bajas que reflejen la recesión antes de que pueda ocurrir una recuperación sostenida del mercado de valores.

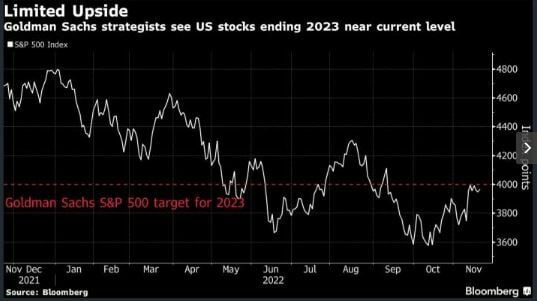

Los estrategas estiman que el S&P 500 terminará 2023 en 4.000 puntos de índice, solo un 0.9% más que el cierre del viernes, mientras que el Stoxx Europe 600 terminará el próximo año un 4% más alto en 450 puntos. Los estrategas de Barclays Plc dirigidos por Emmanuel Cau tienen el mismo objetivo para el indicador europeo y dijeron que el camino para llegar allí será "complicado".

Los comentarios se producen después de un repunte reciente, impulsado por datos de inflación más débiles en EE. UU. y noticias de alivio de las restricciones de Covid en China, que vio a varios índices globales entrar en niveles técnicos de mercado alcista. El fuerte repunte desde mediados de octubre siguió a un año tumultuoso para los mercados globales cuando los bancos centrales se embarcaron en aumentos agresivos de las tasas para controlar la inflación galopante, lo que avivó las preocupaciones sobre una recesión.

Los estrategas de Goldman dijeron que las ganancias no son sostenibles, porque las acciones normalmente no se recuperan de los mínimos hasta que se ralentiza la tasa de deterioro del crecimiento económico y de las ganancias. “Es probable que el camino a corto plazo para los mercados de valores sea volátil y bajista”.

La opinión se hace eco de la de Michael Wilson de Morgan Stanley, quien reiteró hoy que las acciones estadounidenses terminarán 2023 casi sin cambios desde su nivel actual, y tendrán un camino lleno de baches para llegar allí, incluida una gran caída en el primer trimestre.

Según su nota del lunes, los clientes de Wilson se han opuesto a su visión de que el S&P 500 caiga hasta los 3.000 puntos en los primeros tres meses del próximo año, una caída del 24% desde el cierre del viernes. “Lo que aún no se ha valorado es el riesgo de ganancias y eso es lo que en última instancia servirá como catalizador para que el mercado alcance nuevos precios mínimos”.

Mientras tanto, los estrategas de Goldman esperan que las acciones asiáticas tengan un rendimiento superior el próximo año, con el MSCI Asia-Pacífico ex-Japón terminando el año con un 11% más alto en 550 puntos. Sus pares en Citigroup se volvieron más optimistas sobre las acciones chinas hoy, diciendo que los pivotes de Beijing en Covid Zero y la propiedad deberían aumentar las ganancias.

Con el mercado bajista todavía en pleno apogeo por ahora, Oppenheimer y su equipo recomendaron centrarse en empresas de calidad con balances sólidos y márgenes estables, así como aquellas con valor profundo y acciones de energía y recursos, donde los riesgos de valoración son limitados.