Alibaba sigue pagando por sus pecados. El último es que las autoridades chinas han pedido a la compañía que ceda sus activos en los medios de comunicación, como estrategia para terminar definitivamente con la influencia de su fundador Jack Ma, caído en desgracia y cuasi desaparecido desde octubre, cuando se levantó la salida a bolsa de Ant Group.

Sus archifamosas críticas contra el sistema financiero tradicional le han llevado al ostracismo del que, de momento y a pesar de la mala influencia recibida por el mercado, ha logrado salvar a la cabecera del grupo, Alibaba. Aunque la presión de Pekín no cesa. Se habló de la posible vuelta a la OPV del brazo financiero de la compañía, pero de nuevo se ha apagado, junto con la salida del CEO de la compañía citando razones personales.

Ahora lo que está sobre la mesa es una posible multa por prácticas monopolísticas filtrado al Wall Street Journal y sobre la que las opacas autoridades chinas no han vuelto a pronunciarse. Sin detalles oficiales sobre las acusaciones, se considera que Alibaba obligaba a los comerciantes que venden en sus webs a concederles la exclusiva de la venta online.

Parece ser que la idea es que Alibaba se acerque más al Partido Comunista y se aleje más de su fundador, que ya había dejado las funciones ejecutivas para dedicarse a la filantropía cuando pronunció su encendido discurso en favor de las fintech el pasado año.

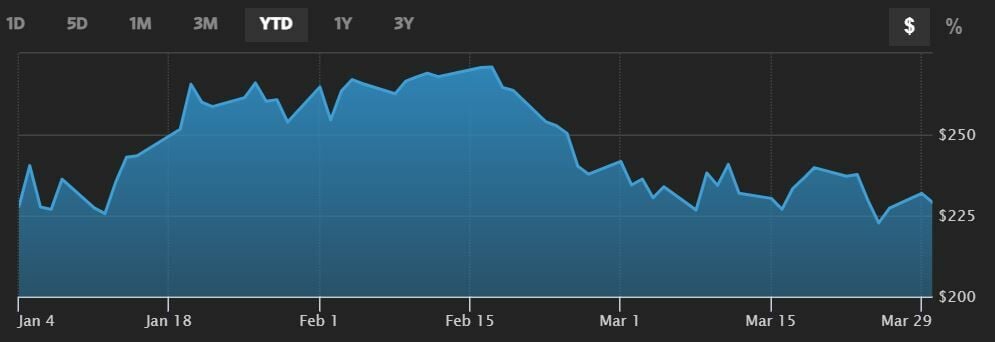

En su gráfica de cotización vemos como Alibaba cede un 3,77% mientras que en el mes la caída se acerca al 4% en el mercado. En el último trimestre, el valor avanza un 2,9% mientras que su caída, en el semestre precedente, alcanza el 17,13%. en lo que va de año Alibaba pierde un 1,72%.

Fuente: WSJ

En cuanto a recomendaciones, desde Raymond James consideran comprar el valor con un aumento del precio objetivo de sus acciones hasta los 350 dólares. En el caso de Truist Secutities su PO alcanza los 330 dólares la acción con calificación de compra, el mismo precio objetivo otorgado por HSBC también con consejo de compra del valor.

En el caso más elevado de calificación sobre Alibaba encontramos la reciente de Macquarie que aconseja sobreponderar con precio objetivo de 421 dólares por título. Mientras desde TipRanks aconsejan, 16 de los 17 analistas que siguen el valor, comprar y uno mantener con un precio objetivo de 329,13 dólares la acción lo que significa un potencial para Alibaba del 43,7%.

Fuente: TipRanks

Según nos muestran los indicadores premium de Estrategias de Inversión, Alibaba alcanza una puntuación técnica de 2 sobre 10 puntos totales. Entre lo mejor destaca el momento total lento que es positivo y el volumen a largo plazo que es creciente. El resto, en negativo con tendencia a medio y largo plazo bajista, momento total rápido negativo, volumen a medio plazo decreciente y la volatilidad del valor en sus dos vertientes, tanto a medio como a largo plazo, creciente.

Todo apunta, por tanto a que el apoyo de los analistas sobre Alibaba se mantiene, ya que además de considerar a la compañía infravalorada, perciben como la recuperación china puede influir más que positivamente en el avance del valor. De hecho las ventas online en China han crecido en los dos primeros meses del año un 32,5% frente a 2020 mientras que la subida, frente al año anterior a la pandemia, alcanzan el 13,3%. Buenos indicadores de la demanda de la que Alibaba se está beneficiando.