El primer banco central que saltará a la palestra será la Reserva Federal, que este martes por la tarde anunciará sus decisiones de política monetaria tras una reunión de dos días. El mercado da por descontada una subida en los tipos de interés de 25 puntos básicos, lo cual supondrá una moderación evidente respecto a las subidas de 50 y 75 puntos acometidas durante 2025.

El jueves serán el Banco Central Europeo (BCE) y el Banco de Inglaterra los que anunciarán sus respectivas subidas de tipos, en este caso aguardando el mercado que sean de 50 puntos básicos.

No obstante, persisten las grandes dudas del mercado: hasta dónde llegarán los tipos de interés en las economías occidentales, y durante cuánto tiempo permanecerán en este techo antes de comenzar a bajar. Tras una primera etapa inflacionaria en la que los responsables de política monetaria infravaloraron las presiones de los precios, ahora el principal riesgo podría ser que mantuviesen los tipos altos durante demasiado tiempo advierten algunos expertos.

“El mercado está cotizando un mundo idílico en el que la inflación se ha terminado, los bancos centrales van a parar pronto y después van a bajar tipos”, explica Pablo Gil, analista jefe de XTB. “Básicamente es un quiero volver a cómo vivía en la década anterior, con estímulo monetario y con políticas monetarias muy amistosas”. No obstante, “yo creo que no es así: los bancos centrales no quieren volver a cometer el mismo error que cometieron en 2021 que fue infravalorar la inflación”.

A juicio de este experto de momento no hay síntomas de que se vaya a producir una recesión profunda, con el mercado laboral dando todavía muestras de fortaleza, “y eso yo creo que va a hacer que los bancos centrales se pasen de la raya y acaben manteniendo la restricción monetaria más más tiempo del que deberían y desde cotas más altas de las que al mercado le gustaría ver”.

“El riesgo de exagerar las cosas mediante aumentos adicionales de los tipos de interés y el endurecimiento cuantitativo en curso es significativo”, reflexionaba recientemente Peter Orszag, jefe ejecutivo de Lazard Financial Advisory, en una tribuna publicada en Financial Times. “Si EEUU o la eurozona entran en recesión en 2023, el alcance del alivio de la política fiscal será, en el mejor de los casos, limitado”. El resultado sería “una presión sobre los bancos centrales para revertir su endurecimiento, aunque, irónicamente, el impacto de tal reversión llegaría demasiado tarde para hacer mucho bien”.

“En lugar de subir y bajar, ¿no es mejor hacer una pausa y ver qué es necesario?”, se pregunta Orszag. “Algunos argumentarían que una pausa es peligrosa, porque ni la Fed ni el BCE pueden arriesgarse a quedarse atrás de la inflación y terminar en una situación análoga a la de la década de 1970, cuando la inflación se afianzó. Pero pausar el ciclo de endurecimiento hasta que tengamos una mejor idea del impacto de lo que se ha hecho hasta la fecha no impide hacer más más adelante si es necesario. Y a diferencia de la década de 1970, las expectativas inflacionarias se han mantenido notablemente ancladas hasta la fecha”.

El directivo de Lazard cree que para los bancos centrales sería “mucho mejor apretar menos y esperar a que sus decisiones anteriores surtan efecto, que apretar demasiado y asumir los costos económicos de hacerlo”. “A veces, el mejor curso de acción es esperar y ver. Este es uno de esos momentos. A menos que surja nueva evidencia de que la inflación está repuntando, los bancos centrales deberían hacer una pausa de tres a seis meses y luego evaluar el estado de la economía”.

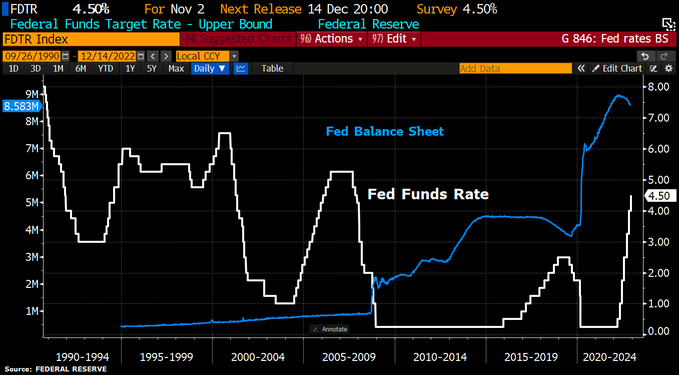

En todo caso, Pablo Gil avisa de que “cuando asumamos la nueva realidad, entonces tendremos que pensar cuánto puede crecer el mundo y cuánto pueden crecer los resultados empresariales y cuánto podemos consumir si de repente los tipos de interés de forma natural se establecen en torno al 3% y no se mueven de ahí”. “Es un cambio de paradigma”, explica el experto, “llevamos una década y media viviendo en tasas de interés negativas o cero” y ahora “tienes que pensar qué va a pasar con los mercados porque no vas a volver a lo que tenías antes”.

Suscríbete a Estrategias de Inversión y disfruta del área Premium.