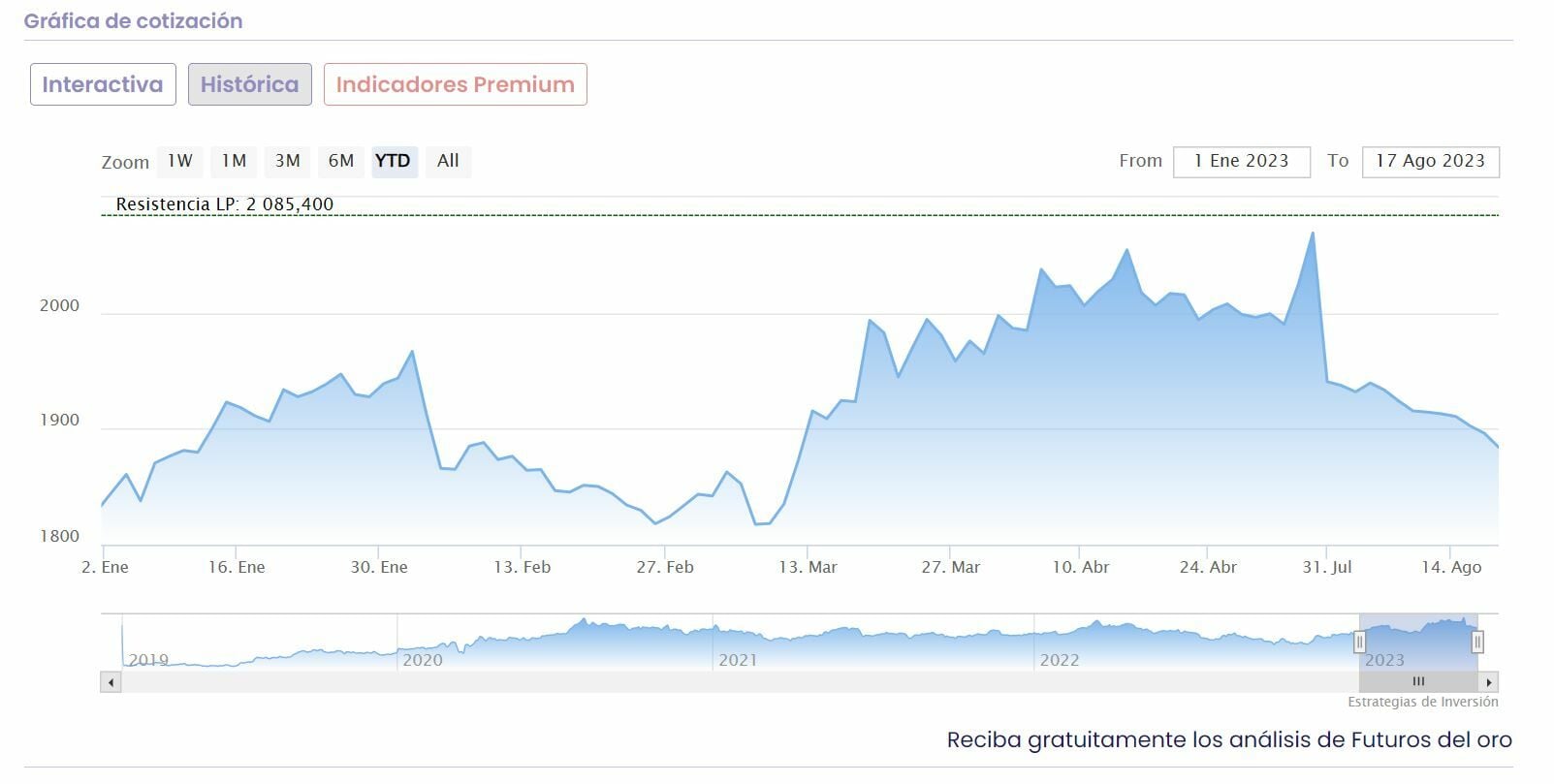

El oro acaba de cerrar su tercera semana en negativo desde la que parte en esta jornada a pesar del ligero rebote que vivió el pasado viernes, como respuesta a esos mínimos marcados de los últimos cinco meses en los mercados de materias primas globales.

Niveles de contado por debajo de la cota de los 1.900 dólares y ligeramente por encima de los 1.929 dólares en su precio en los futuros del oro que muestran, a las claras que no es un gran momento el que está viviendo el activo refugio por excelencia.

En especial, la caída ha tomado mayor forma tras las actas de la Fed que han puesto de manifiesto, que a pesar de que el mercado ve bastante clara una nueva pausa de los tipos en septiembre, en noviembre las cosas podrían cambiar porque la Reserva Federal hace hincapié en la fortaleza de la inflación.

Un hecho que ha reactivado las rentabilidades de los bonos, con un 10 años americano que se ha colocado en su nivel más elevado en rentabilidad y más bajo en precio desde octubre de 2022. De forma que también el dólar se ha visto de nuevo fortalecido. El 30 años americano también vivió el pasado jueves niveles máximos en sus rendimientos de los últimos 12 ejercicios.

Tanto es así que ha llegado a marcar su quinta semana consecutiva de ganancias, con sui máximo además de los últimos dos meses, tras el rebote del resto de divisas. Marcaba de esa forma su mayor racha alcista de los últimos 15 meses con la mirada puesta por tanto en la reunión de Jackson Hole que comienza el próximo jueves y su plato fuerte, que llegará el viernes con las palabras del presidente de la Fed, Jerome Powell.

Según Tim Waterer, analista jefe de mercados de KCM Trade “el dólar ha retrocedido desde sus máximos recientes, lo que ha permitido al oro subir ligeramente. Es probable que se estén buscando gangas para el metal precioso a estos niveles", tal y como recoge Reuters.

Uno de los efectos inmediatos nos lleva a mirar a las indexaciones sobre el oro, sobre los que tiene, este precio a la baja, sus consecuencias. Es el caso del SPDR Gold Trust GLD, el mayor fondo cotizado en bolsa respaldado por el oro en todo el planeta que acaba de marcar su nivel más bajo desde enero, con otro recorte en sus tenencias del metal precioso de 6,93 toneladas métricas.

Pero siempre queda la posibilidad de una vuelta al oro, recordemos además que el activo que más valor presenta en el mercado de todos los cotizados, en estos momentos con 12,68 millones frente a la segunda que es Apple y que alcanza los 2,73 billones, sobre todo por una posible aversión al riesgo si se reemprenden las subidas de tipos que el mercado pensaba antes de las actas de la Fed que ya tocaban a su fin, más pronto que tarde en EEUU.

Si el mercado lo lee en negativo, con una nueva tanda por encima de las 11 que llevan acumuladas los tipos, en lo que a subidas se refiere, aderezado con un impacto económico y con los continuos datos negativos en china, puede producirse un nuevo episodio de aversión al riesgo que provoque la vuelta al oro y las caídas del dólar en los mercados internacionales.

Y ¿qué piensan los expertos? Desde UBS recortan su objetivo de fin de año para el oro de 2.100 dólares la onza a 1.950 dólares la onza, destacando que el próximo impulso en los precios del oro requeriría una renovación de la demanda de ETF, esperando que el oro se mantenga dentro de un rango hasta ese momento.

Sin embargo, el banco suizo pronosticó que las compras de oro por parte de los bancos centrales se mantendrían fuertes durante el resto del año, tras haber repuntado en junio después de tres meses de ventas netas.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.