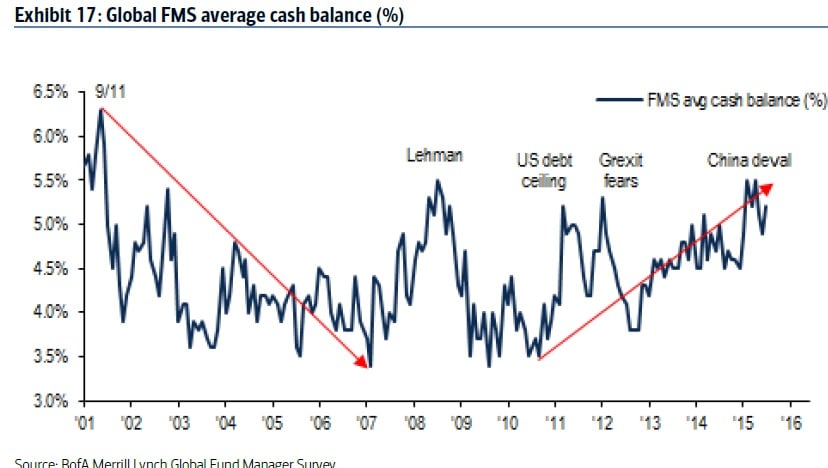

Es algo que puede observarse con los datos de crecimiento del efectivo en la cartera de los gestores, que ha pasado al 5,2% desde el 4,9% anterior. Tal y como puede observarse en el gráfico, no es el máximo de este año, pero sigue en cifras muy elevadas. ¿Cuáles son los temores de los expertos? Básicamente el miedo a una crisis de crédito, los datos del crecimiento de China y las expectativas de subidas de tipos de la FED.

De hecho, lo que haga la presidenta de la autoridad monetaria estadounidense a partir de mañana tendrá impacto en los mercados, aunque ya se nota su efecto con antelación. La encuesta muestra mucho interés en todo lo que sucede al dólar. Los alcistas están largos en la moneda americana, al igual que los bajistas. De hecho, se trata de la posición en la que más dinero hay metido en estos momentos.

La mayor parte de los gestores que han participado en este ejercicio creen que estamos en la parte final del actual ciclo de recesión, aunque solo un 7% de ellos considera que estamos a punto de una recesión.

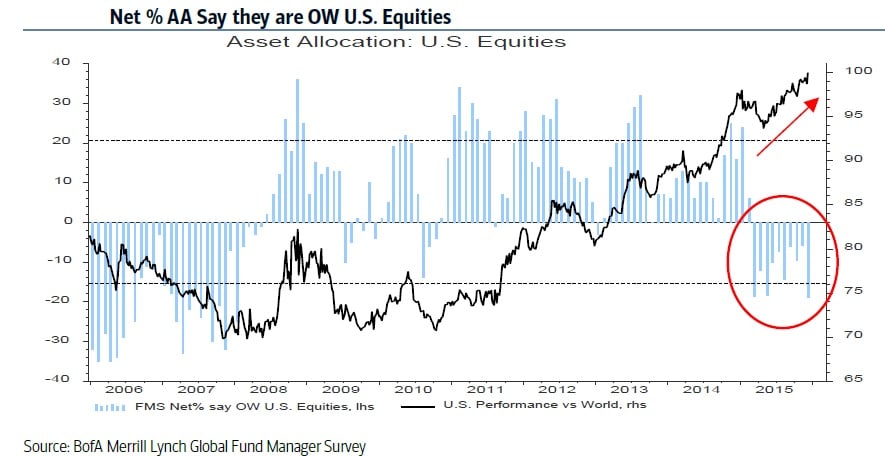

Esto ha llevado a que los inversores tomen ciertas posiciones; en la actualidad el número de gestores que infraponderan los bonos está en máximos de dos años, el porcentaje de posiciones que hacen lo propio con la renta variable estadounidense en máximos de ocho años. Es más, los inversores infraponderan la bolsa de este país ya durante diez meses consecutivos y la asignación de activos a Wall Street está por debajo de la media de largo plazo.

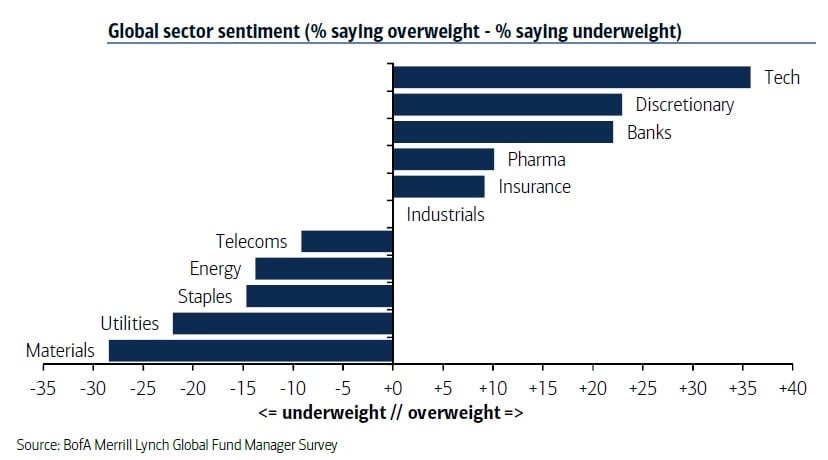

En cuanto a sectores, en el último mes se ha producido la mayor caída de posiciones en tecnología desde enero de 2008, por otro lado los gestores están más bajistas en el sector industrial desde septiembre de 2012.

Además, en un escenario en el que se mascan los obstáculos, los inversores apuntan a que prefieren entran en grandes compañías de calidad. De hecho, en la última encuesta de BofA Merrill Lynch de diciembre una de las principales conclusiones es que se aprecian los primeros signos del cambio de una estrategia que pasa a estar enfocada más en el valor que en el crecimiento.

Así, el 17% de los participantes afirman que sobreponderan el value con la vista puesta en el año que viene. Explican en la entidad que detrás de este movimiento podría estar la previsión de la subida de los tipos en EEUU.

¿Qué pasa con el resto de activos?

Los expertos apuntan que la sobreponderación del dólar ha alcanzado máximos de siete años, al contrario de lo que ocurre con el euro. Los encuestados consideran que la debilidad de la moneda europea está en máximos de 10 años.

Además, los gestores ven al petróleo más barato en los últimos ocho meses, que un 4% de cree que el oro sigue sobrevalorado. Por último, la asignación a activos ligados a la energía ha crecido a máximos de siete meses.

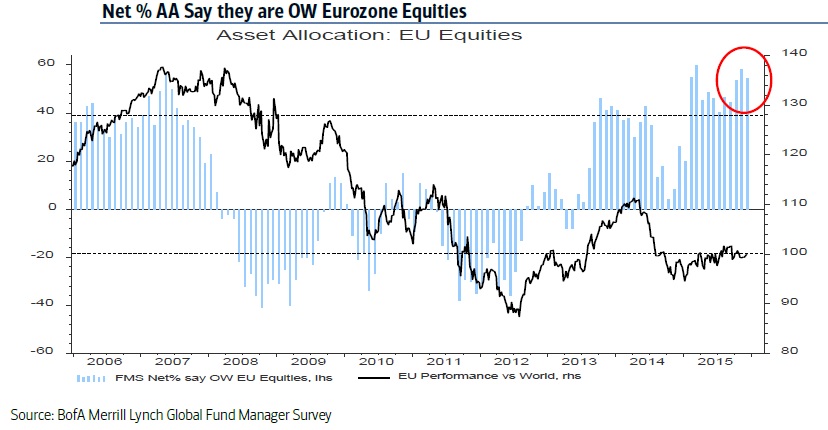

En general, hay que destacar que la asignación de activos de bolsa de la eurozona marcó este mes el cuarto porcentaje más alto de la historia. En concreto, el 55% de los gestores sobreponderan esta categoría. La cifra está muy por encima de la media histórica de largo plazo.

A nivel global, la renta variable es la categoría más sobreponderada en las carteras de los participantes en esta encuesta. Por otro lado, el número de expertos que infraponderan los bonos está en mínimos de dos años, por la cercanía de una subida de tipos.

De hecho, el posible estrechamiento del crédito ha provocado que los inversores piensen que las recompras y los altos dividendos ya no son tan buena idea. De hecho, consideran como una buena señal, mejoras en los balances. Así, la demanda por una buena salud financiera está en máximos desde julio 10. Es más, el número de encuestados que creen que el payout de las empresas es elevado está en máximos de marzo de 2009, en plena crisis financiera.

QUIZÁ LE INTERESE LEER:

¿Será Janet Yellen capaz de subir los tipos de interés?