El euro gana posiciones frente al dólar en la segunda mitad de este mes de febrero, a la espera de conocer esta semana datos clave de inflación, que ofrecerán más indicios sobre los tipos de interés mundiales.

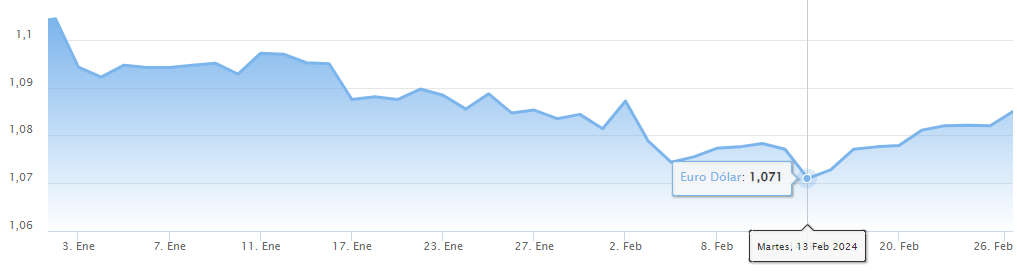

El par Euro Dólar cerró la semana pasada en territorio positivo y ha continuado avanzando tanto el lunes como ayer martes, con la cotización moviéndose en los 1,0862. En concreto, el euro se recupera frente al dólar estadounidense desde el pasado 13 de febrero, cuando alcanzó la zona de soporte marcada por 1,071, y la perspectiva técnica sugiere un sesgo alcista a corto plazo, a la espera de que la cotización pruebe la zona de resistencia de 1,089.

La moneda comunitaria está siendo respaldada por varios asuntos, según los economistas de MUFG Bank. En primer lugar, el mercado de tipos de la Eurozona ha estado retrasando la primera rebaja de tasas del BCE, que ahora se ve más probable en junio que en abril, y el importe total de las reducciones de tipos del BCE previstas para finales de año se ha reducido a unos 88 puntos básicos; esta evolución está contribuyendo a aliviar la presión a la baja sobre el euro a corto plazo. Por otro lado, el precio del Gas Natural en Europa sigue bajando, lo que hace pensar que el impacto negativo sobre la economía de la Eurozona seguirá remitiendo. Por último, la relajación del pesimismo de los inversores sobre la economía china se ha visto favorecida por nuevas medidas de estímulo que también están ayudando a aliviar la presión vendedora a corto plazo sobre la moneda comunitaria europea.

Ese primer motivo es al que también hace alusión el economista y gestor Javier Alfayate acerca de las últimas alzas del euro. "El mercado esperaba que en Europa quizás hubiera un discurso más asertivo en cuanto a una rápida y mayor número de bajadas de tipos que en Estados Unidos, y ese mensaje no se ha recibido, de ahí que se haya frenado un poquito esa apreciación que veíamos en el dólar o depreciación del euro dólar. Quizás no estamos tan mal en Europa y eso se va a reflejar en el euro o, lo que es lo mismo, en una menor fortaleza del dólar".

¿Qué podemos esperar a corto plazo?

Dicho esto, Alfayate apunta a los 1,08200 como "el punto en el que podría apoyarse el par de divisas y dirigirse a 1,10, pero de todas maneras se le ve muy lateral en el largo plazo, entre 1,05 y 1,12, y es en ese entorno en el que vamos a estar".

Más allá de los movimientos de los bancos centrales, en un rabioso corto plazo (concretamente el jueves y el viernes), conoceremos los datos de inflación tanto en EEUU como la Eurozona. En este sentido, los economistas de ING auguran subidas en el euro dólar en un trading a corto plazo. Con todo, el banco señalaba el lunes que el EUR/USD podría tener dificultades para encontrar dirección y seguir rondando la línea de gravedad de 1.0800. "Esperamos una buena semana para el dólar gracias a un PCE fuerte el jueves. Antes de esa fecha, el EUR/USD podría tener dificultades para encontrar una dirección y seguir rondando la línea de gravedad de 1.0800", explican.De cara a las próximas semanas, los economistas de Rabobank esperan que el dólar estadounidense se mantenga firme y prevén que el par EUR/USD se sitúe en 1.0500 dentro de tres meses. "Las publicaciones de datos estadounidenses de los próximos meses deberían revelar si la actual rigidez de la inflación en EEUU es temporal, estacional o si es persistente por naturaleza. Esto será clave para determinar si la amplia recuperación del USD de este año aún tiene recorrido. Dicho esto, el orden y el alcance de los movimientos de la política monetaria implícitos en las tasas de los mercados parecen tener una correlación muy vaga con los niveles de actividad económica de cada una de las economías del G10. Vemos margen para una mayor fortaleza generalizada del USD durante la primavera, a medida que el mercado siga recalibrando el ritmo y el calendario de las medidas de políticas monetarias en el G10. Seguimos viendo la posibilidad de que el EUR/USD se acerque a 1.0500 a tres meses vista, antes de subir a finales de año".

¿Y a medio?

Desde Rabobank también dan su visión a medio plazo. "Aunque una reducción de las tasas de interés de la Fed contribuirá claramente a sostener el apetito por el riesgo, la relajación de las condiciones de la política monetaria estadounidense de este año se hará con el trasfondo de un lento crecimiento en China y un posible estancamiento económico aún mayor en Alemania. A esto se añaden los conflictos en Oriente Medio y Ucrania. Estos factores ponen en duda que el dólar, refugio seguro, experimente una marcada salida en favor de los activos de alto rendimiento cuando la Fed recorte las tasas", señalan. "Si el BCE consigue mantener la inflación bajo control, en nuestra opinión la economía alemana podría beneficiarse de una divisa débil mientras afronta sus dificultades económicas. Este factor, combinado con los factores potencialmente favorables al USD señalados anteriormente, respalda nuestra opinión de que el EUR/USD probablemente se encuentre más cómodo en un rango de 1.0400 a 1.1200 durante los próximos 24 meses aproximadamente que en niveles superiores a 1.1500".

Un precio que se acerca bastante al de Commerzbank, que acaba de rebajar sus previsiones para el EUR/USD. "Ahora esperamos que la tasa de cambio EUR/USD se sitúe en torno a 1.1000 a finales de 2024 (anteriormente: 1.1200) y en torno a 1.0800 a finales de 2025 (anteriormente: 1.1000). La principal razón del cambio de previsiones es la reevaluación de la política monetaria estadounidense, ya que en lugar de ocho recortes de tasas para finales de 2025, ahora esperamos sólo cinco, menos de lo que el mercado está valorando actualmente".

Algo más pesimistas con los analistas de Deutsche Bank, que prevén que el euro se mantenga débil a lo largo del año y pronostican que el par EUR/USD se situará en 1.0700 en el segundo trimestre, aunque los riesgos se inclinan hacia un dólar fuerte, con el EUR/USD revisando 1.0500. Las elecciones en EEUU son un factor clave, ya que los mercados aumentan la prima de refugio del dólar a medida que aumentan los riesgos electorales en la segunda mitad del año.

Por su parte, Credit Agricole tiene un pronóstico bajista para el par de divisas EUR/USD y apuntan a tres motivos por los que el dólar podría fortalecerse frente al euro a lo largo de 2024. Por un lado, el BCE podría aplicar recortes de tasas más agresivos que la Fed este año, lo que podría posicionar al euro como una moneda de financiación atractiva para los inversores. En segundo lugar, la aceleración de las medidas de endurecimiento cuantitativo del BCE podría ampliar los diferenciales de rendimiento de los periféricos con respecto a los Bunds, lo que afectaría negativamente al euro. Y, por último, el deterioro de las perspectivas de crecimiento mundial y la incertidumbre política podrían llevar a los inversores a refugiarse en el dólar, sobre todo en el segundo semestre de 2024.

Por último, Pablo García, de Divacons Alphavalue, apunta que no cree que 2024 vaya a ser un año con grandes volatilidades en la divisa, porque el entorno de tipos de la Fed y el BCE va a estar bastante equilibrado. "Hablábamos de tres recortes de tipos por parte de la Reserva Federal, que podría llevarnos a unos 89 puntos básicos que está ahora mismo en el consenso. Y en el caso del BCE, se habla de 100 puntos básicos, con posiblemente 4 recortes de tipos. La teoría de la paridad de los tipos de cambio, al final, tiene que ver con la teoría de los movimientos, los tipos de interés y los niveles de inflación. Por lo tanto, a priori, por teoría, no debería verse mucha variación respecto al euro-dólar en torno a la zona de 1,08; quizás puede haber incluso un equilibrio un poco más arriba en zonas que hemos estado en el mes de enero de 1.09 o incluso 1.10. No creo que vaya a ser un año con grandes movimientos, a priori, de las divisas, siempre que se cumplan esas expectativas respecto a los bancos centrales".