El IBEX 35 se mueve en lo que va de año con caídas de apenas el 1,6% para el indicador, en torno a los 10.000 puntos sobre los que se coloca de forma selectiva desde que comenzara 2024. Un entorno de lateralidad, aunque con fondo alcista que se mantiene a decir de los expertos del mercado.

Para el analista independiente Roberto Moro “el Ibex 35 afectado por la evolución del sectorial bancario y pivotando sobre la zona de 10.000 puntos, Hasta que no confirmen un 2% por encima de los niveles actuales, no estaremos tranquilos”.

De esta forma, el selectivo español sigue mediatizado por ese elevado peso del sector financiero con el que marca tendencia en numerosas jornadas, en las que incluso, se desmarca de la tendencia general del resto de Europa.

En cuanto a los niveles de soporte, en el caso del selectivo, confirmar por debajo de los 9.750 puntos sería perder los mínimos que dejó el pasado 8 de enero y alcanzar el primero de los niveles de corrección de Fibonacci de la subida desde octubre del año pasado. Un nivel que tendrá más repercusión si se acompaña de los 16.345 puntos del Dax.

Niveles del selectivo alemán que se encuentra en zona de máximos, tras superar la barrera psicológica de los 17.000 puntos, aunque su evolución anual apenas es favorable en un 1,5%, eso sí, su avance interanual se mantiene a doble dígito, en el 10,4%. En un momento, además, en el que los resultados financieros que se están publicando, dominan el panorama bursátil germano.

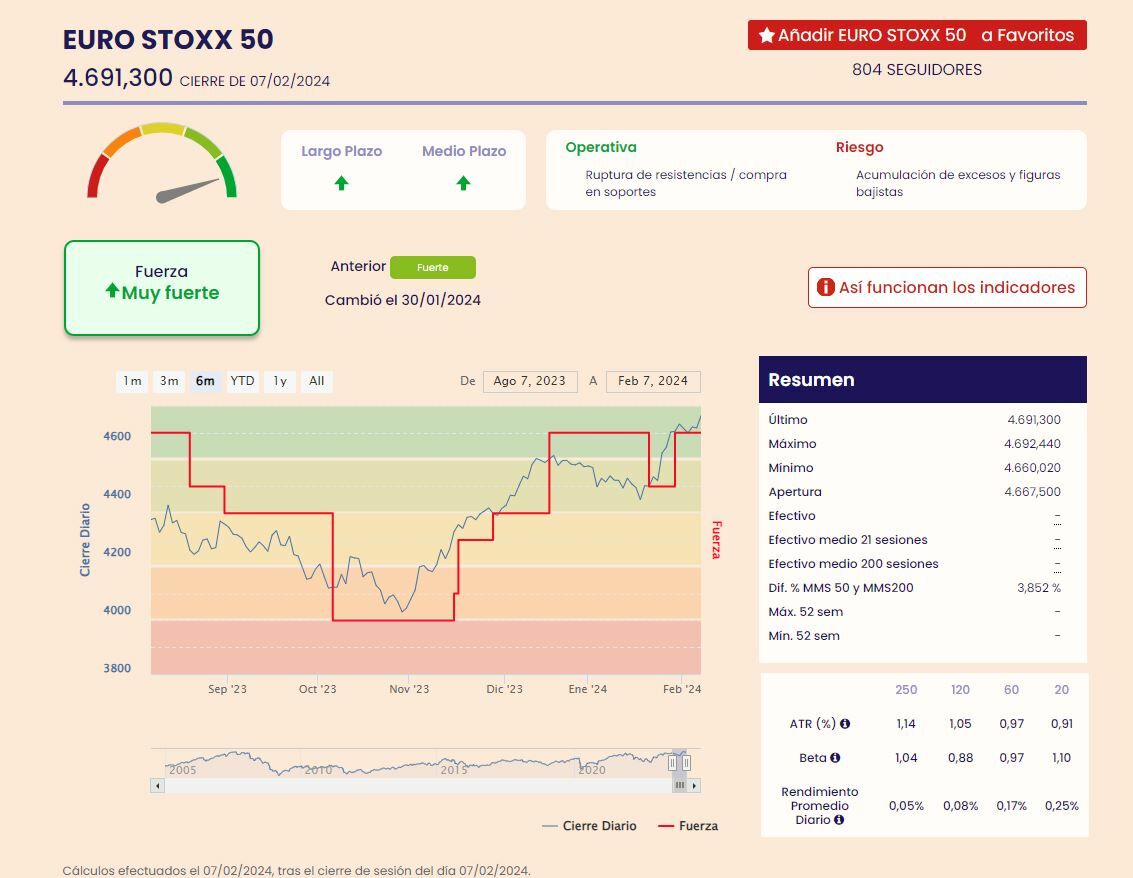

Algo parecido ocurre con el EURO STOXX 50. Un indicador que también se mueve en zona de máximos, con subidas del 3,59% en lo que va de ejercicio y que mantiene, en los últimos doce meses, un recorrido del 9,05% hasta superar los 4.250 puntos.

Todo ello mientras los Indicadores de Fuerza Premium de Estrategias de Inversión colocan, desde el pasado 30 de enero en sus mejores niveles técnicos desde agosto pasado a este indicador, hasta niveles de muy fuerte, tanto en su potencial recorrido a corto como a medio plazo para el indicador. Con operativa en ruptura de resistencias y compra en soportes, y bajo el riesgo de acumulación de excesos y de figuras bajistas.

En el caso de los indicadores principales de Estados Unidos, para Roberto Moro, en el corto plazo “el NASDAQ 100 manifiesta la imposibilidad de superar los 17.665 puntos en precios de cierre. El S&P 500 hizo ayer otro máximo histórico, pero no logra separarse del anterior, lo mismo que el Dow Jones. Es necesario matizar la euforia que lleva el mercado desde hace tanto tiempo. En esta ocasión, están tardando en consolidar por encima de los máximos históricos”.

Además, destaca que “en el Nasdaq, los mínimos que ha dejado hace una semana son los 17.125 puntos, que es el 0,382% de la última subida que comenzó en 17.250 puntos”.

Situación para un Nasdaq 100 que avanza en lo que va de año un 4,44%, aunque como señala el experto, no llega a atacar de lleno su máximo de las últimas 12 semanas, los 17.682,29 puntos. En interanual, como el mejor indicador de los grandes en el último ejercicio, avanza por encima del 40,6%.

Ya en el caso del S&P 500, también se encuentra a un paso de estos máximos de los 4.975,29 puntos, registrados intradía esta misma semana, con ese avance anual de casi el 3,9% acumulado.

Si miramos al DOW JONES Ind Average, nos encontramos con que, la zona de máximos permanece, tras los niveles récord registrados en los 38.783,62 puntos el pasado viernes.

En lo que va de año avanza un 2,21%, mientras que, en interanual mantiene la subida a doble dígito con el repunte del 13,5% en los últimos doce meses.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.