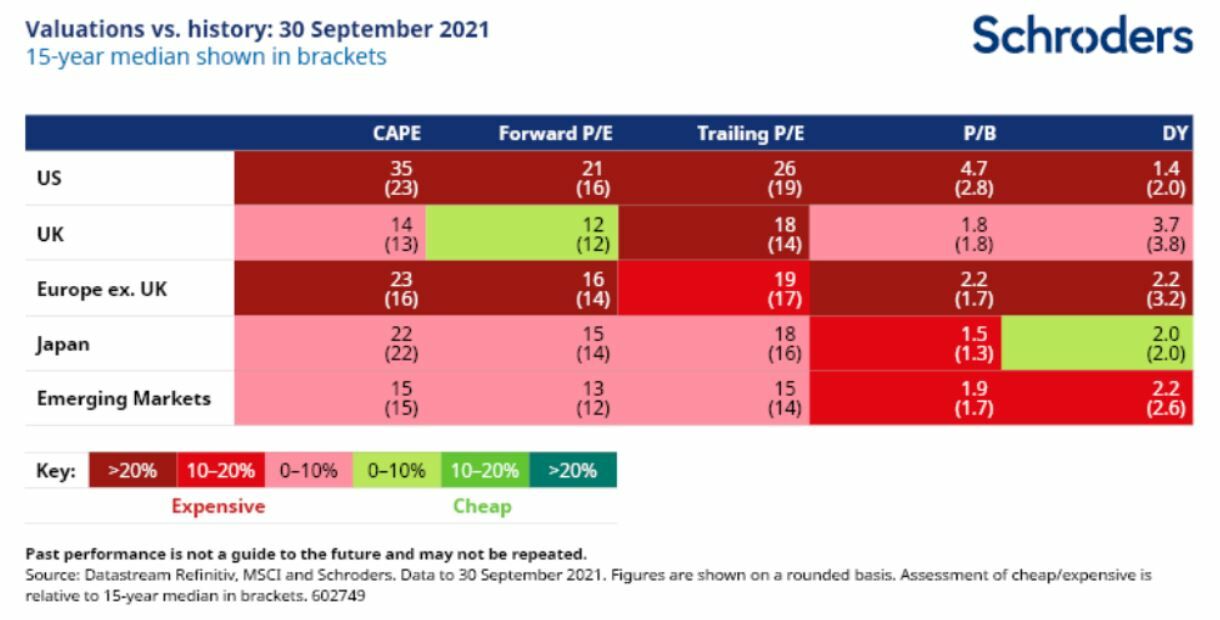

Desde enero han pasado muchas cosas en los mercados, pero desde el punto de vista de las valoraciones, han cambiado muy pocas. Nada está barato. Y los mercados que estaban más sobrevalorados en enero lo siguen estando. Y los que estaban relativamente baratos todavía lo están.

Las valoraciones del mercado de Estados Unidos siguen siendo excesivamente altas en comparación con otros periodos. Pero, con la excepción de los primeros meses de 2020, esa afirmación se podría haber escrito prácticamente en cualquier momento de los últimos años. Desde hace poco, las acciones estadounidenses han atravesado dificultades, pero esto se debe más a la sensibilidad de este mercado a una fuerte subida de los rendimientos de los bonos que a algo que pueda atribuirse a una venta motivada por la valoración.

Es cierto que los dos mercados que mejor se han comportado en septiembre son también los que parecen ofrecer un valor razonable: Japón y el Reino Unido. En este sentido, Japón subió un 4,5% y el Reino Unido se mantuvo plano, mientras que las acciones estadounidenses cayeron un 4,7%. Podríamos argumentar que las valoraciones han influido, pero yo no exageraría. El Reino Unido se benefició de tener una exposición al sector energético relativamente amplia, en un contexto de precios de la energía en alza. Y Japón perdió la mayor parte de la rentabilidad de septiembre sólo en los primeros días de cotización de octubre.

Además, como deberían saber todos los inversores prudentes, las valoraciones no son suficientes para predecir los movimientos a corto plazo de los mercados, aunque a veces la perspectiva nos tiente a explicarlos así.

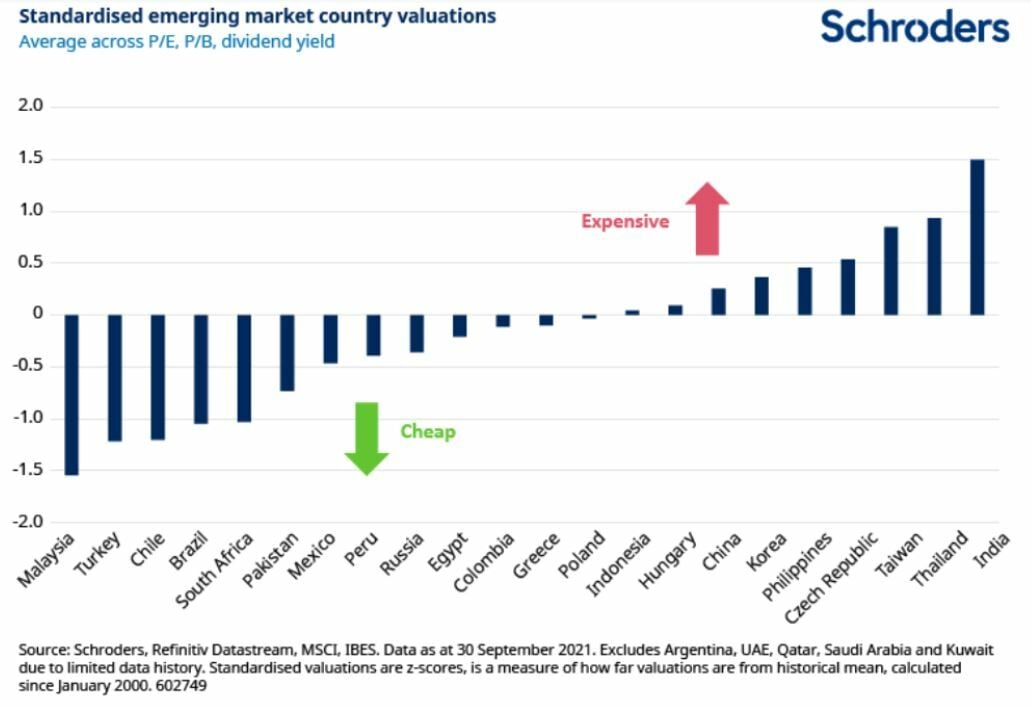

Un cambio que merece la pena destacar es que la renta variable de los mercados emergentes se ha abaratado sustancialmente en los últimos tiempos, sobre todo por la caída de las acciones chinas. En relación con los mercados desarrollados, están baratas, aunque no excesivamente.

Esto pone de relieve un punto clave de la inversión en renta variable de los mercados emergentes. China representa más del 30% del mercado y la combinación de China, Corea y Taiwán, más del 60%. Esto hace que dominen por completo los resultados y las valoraciones. Pero esto resta importancia a la gran diversificación que nos ofrecen.

Los mercados emergentes de Europa, Oriente Medio y África (EMEA) han obtenido una rentabilidad superior al 20% este año, mientras que Asia y América Latina han retrocedido. E incluso dentro de Asia, India ha subido casi un 30% y Taiwán casi un 20%. En América Latina, Argentina se ha disparado (+20%), mientras que Brasil ha sufrido (-12%).

En cuanto a las valoraciones, también hay muchas diferencias entre los mercados emergentes. Asia es la región más cara, aunque no en el mismo grado que antes, ya que los precios de las acciones de los sectores más caros han retrocedido mucho este año. Por otro lado, América Latina es la región más barata, impulsada por un marcado aumento de las expectativas de beneficios en los sectores de materiales y energía. En EMEA, algunos países están muy baratos, mientras que otros tienen valoraciones más neutrales.

Cada vez es más evidente que hacemos un flaco favor a los mercados emergentes al englobarlos en un bloque homogéneo. Por supuesto, no se trata de que todos los inversores construyan una cartera de valores de países individuales. El reto de encontrar la cartera adecuada y gestionarla de forma constante es demasiado para que la mayoría quiera o sea capaz de hacerlo. Pero al menos deberíamos pensar más en lo que sucede. Y, si se quiere aprovechar esta diversidad, un fondo activo puede ser una forma de hacerlo.