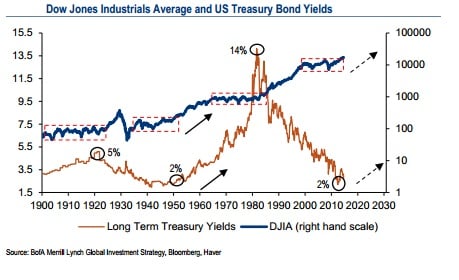

Los estrategas de la firma lo tienen claro; se acabó el escenario en el que hemos vivido inmersos en los últimos años. Acostumbrémonos a vivir en un entorno de subidas de tipos de interés en el que seguirán aumentando los beneficios. Sin embargo, si lo que busca cada año son rentabilidades de más de dos dígitos, olvídese del mercado.

No son los únicos expertos que tienen esta visión. Si todo va como esperan en BofA Merrill Lynch, el S&P 500 terminará el ejercicio en 2015 en 2.200 puntos, lo que implicaría una subida de apenas un 2,5% con respecto al cierre del martes.

“Con la normalización de las valoraciones del S&P 500 hasta llevarlas muy cerca de sus precios objetivos creemos que es muy difícil sostener con la misma convicción que en años anteriores nuestra perspectiva bullish del mercado”, aseguran en la firma en un extenso informe. De hecho, las previsiones para 2015 son las menos optimistas desde que la entidad se volvió alcista en 2011.

“Aunque la renta variable parece aún más bullish que los bonos, la situación de las acciones frente a otra clase de activos es menos clara”, apuntan en la firma en clara referencia a las valoraciones del oro y otras materias primas, muy deprimidas con respecto al inicio del año.

Aún así los analistas creen que los beneficios de las compañías subirán un 6% este ejercicio “la posición en acciones sigue siendo muy baja y contrariamente a la creencia común, la demografía podría aumentar la demanda de renta variable estadounidense a partir de ahora”, aseguran en la firma.

Con todo, apuntan que aunque el actual mercado alcista –que dura ya más de cinco años y medio- no ha acabado, ha llegado el momento de ser selectivos.

Para Candace Browning, directora de Global Research de BofA Merrill Lynch “el mundo parece estar infraponderado en renta variable y creemos que sólo se ha producido un tercio de la Gran Rotación desde los bonos”.

Pese a la timidez de las subidas, a los analistas de la firma le sigue gustando Estados Unidos, sobre todo por las buenas perspectivas macroeconómicas que podrían implicar aumentos de salarios e incremento en la inversión en vivienda en 2015.

¿Cuáles serán los temas de inversión?

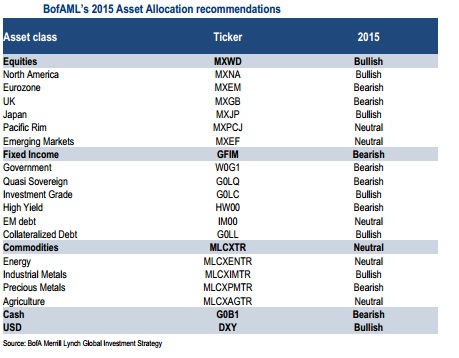

- En opinión de la firma, al dólar aún le queda mucho camino por recorrer, sobre todo por las posibles políticas de expansión del BCE y el Banco de Japón. Sin embargo eso va a tener implicaciones negativas para los beneficios empresariales. Por eso apuestan por comprar en caídas.

- Apuestan por reducir exposición a los bonos high yield y a las empresas de pequeña capitalización. Prefieren Investment Grade y deuda garantizada.

- Estar positivos en el sector inmobiliarias. Los expertos esperan una recuperación de la venta de vivienda en EStados Unidos, aunque no sólo ahí. El sector podría beneficiarse del QE en Japón y de la venta de activos a precio de saldo en Europa.

- Ser actives en acciones y negativos en tipos de interés. La renta variable, según ellos, sigue siendo poco competitiva

- Hay que buscar oportunidades en materias primas y mercados emergentes. En este sentido, en la firma apuestan por China, India y metales industriales.