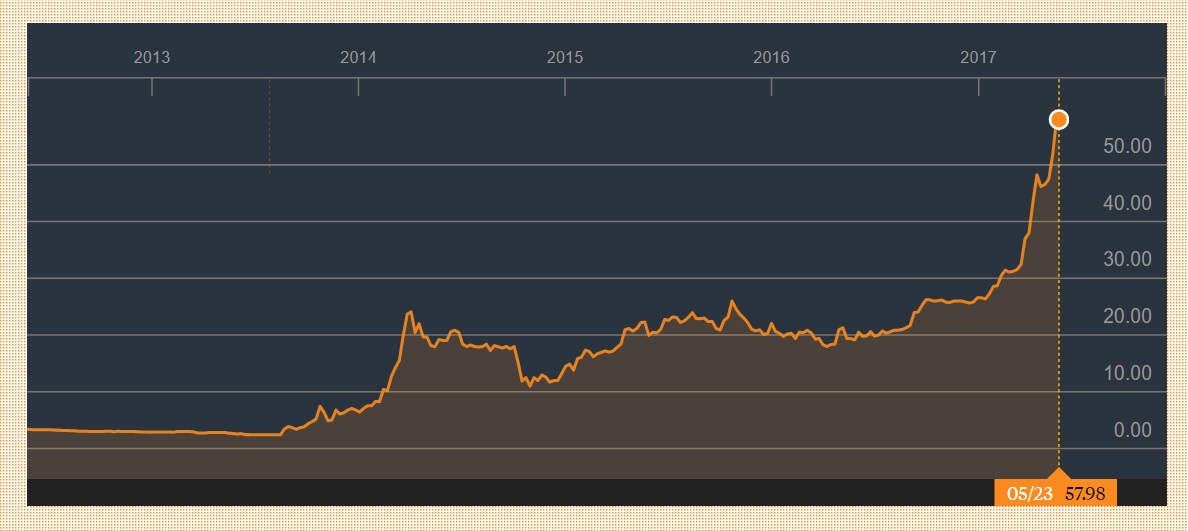

Para muchos, la historia de MásMóvil en bolsa es un caso de éxito. Aterrizaron a finales de marzo de 2012 como una pequeña operadora local con una capitalización de apenas 18 millones de euros. En este tiempo, los accionistas que entraron en la compañía han logrado multiplicarse por más de 15 veces.

Y eso que salieron a bolsa en un momento complicado para el sector. Si ahora la competencia es dura, en esos años, hasta las grandes sufrían por la guerra de precios y el agotamiento de un modelo que parecía estancado.

Pero MásMóvil lo tenía claro, en estos algo más de cinco años la compañía ha realizado más de una decena de adquisiciones, las más importantes la de PepePhone y Yoigo, en las que ha invertido más de 770 millones de euros. Y ha ganado músculo, tanto que llevaban más de un año intentando salir al continuo.

MásMóvil propondrá a su junta aprobar este paso el próximo 23 de junio y es algo que prácticamente está descontado. El tiempo en cambiar de un mercado a otro probablemente no tardará mucho y dependerá de los trámites de la CNMV.

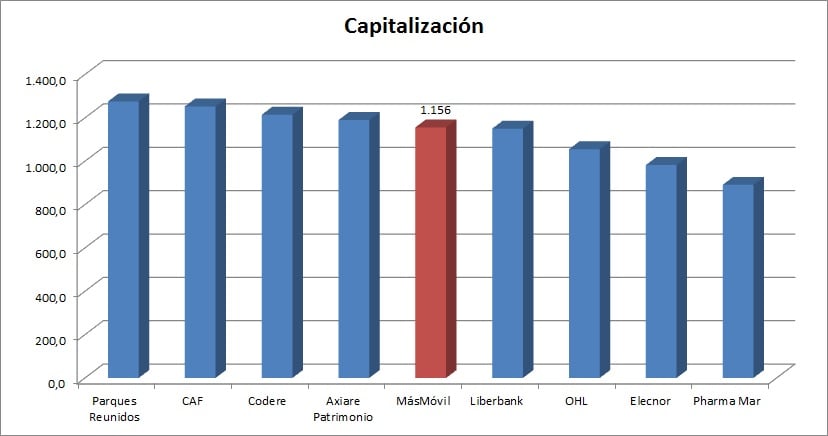

Si la compañía saliera a cotizar en estos momentos, lo haría con una capitalización de 1.156 millones de euros, con lo que se convertíría en una de las 60 empresas de mayor peso de la bolsa de Madrid, por encima de Liberbank o PharmaMar.

La idea de pasar al continuo estaba ya en la mente de los directivos de la empresa, que llevan años intentando dar el paso. Sin embargo, las adquisiciones que ha realizado en este tiempo, han impedido hacerlo antes, según explicaba el consejero delegado de la empresa, Meinrad Spenger, en una entrevista a Expansión hace unos meses.

En esa ocasión, el directivo afirmaba que “si no se hubiera cruzado Yoigo por el camino hubiera salido (a cotizar al mercado continuo) en 2016".

A la espera de conocer los detalles de la operación, los directivos de la compañía ya habían puntualizado hace meses, que el cambio podría llevarse a cabo mediante un listing. Es decir, se colocarían las acciones que existen en el MAB en el continuo sin llevar a cabo una OPV. Lo que el CEO de la compañía ha explicado en varias ocasiones es que se hará así porque no tienen pensado hacer ninguna ampliación de capital, ni dar entrada a más socios, ya que ningún accionista quiere vender su títulos.

No es de extrañar, si se tiene en cuenta que en lo que va de año sus acciones se revalorizan más de un 117% y que las cinco firmas de análisis que siguen el valor apuestan por comprar sus títulos.

La firma más alcista es Barclays, que hace solo unas semanas le otorgaba al valor un precio objetivo de 55 euros por acción, y de 65 euros en el mejor de los casos, lo que le daría al valor apenas un potencial de un 15% desde los niveles actuales. Eso sí, en estos momentos, el objetivo del consenso está por debajo de la cotización de la compañía.

Pero los analistas son optimistas. Estos expertos creen que MásMóvil tiene mucha capacidad para ganar cuota de mercado, que ahora es de apenas un poco más de un 8%. En este camino quizá tenga mucho que ver el acuerdo alcanzado con Orange hace apenas unos meses. Si hace unos años se hizo con el alquiler de la red de ADSL y la fibra inicial de Jazztel, recientemente el acuerdo entre MásMóvil y la operadora francesa le permite acceder a toda su red de fibra.

Muchos expertos se preguntan por qué ha accedido Orange a armar a su enemigo, justo el que sigue luchando en el semgento de precio en el que compite todavía Jazztel. Tras esta operación, MásMóvil llegará a más de 8 millones de hogares, frente a los 800.000 anteriores. De hecho, el consenso de Facset espera que en 2017 sus ingresos puedan crecer hasta más de 1.160 millones de euros, en una evolución fulgurante, que ha sido posible por su proceso de adqusiciones.

Hay que tener en cuenta que Jazztel fue una compañía que tardó más de una década en encontrar su camino y hacerse rentable dentro del campo de las operadoras españolas y que se despidió de la bolsa española con un valor de más de 3.000 millones de euros y como parte del Ibex 35.

Hoy el equipo de dirección de MásMóvil ha incluido a una gran parte de miembros de Jazztel, entre ellos al director de estrategia, que es adjunto al consejero delegado. ¿Será el futuro de MásMóvil el mismo que el de su competidora ahora integrada en las filas de Orange?

Durante años, Jazztel fue la eterna novia que colocaban los expertos en el baile de operaciones corporativas españolas. Finalmente se llevó a cabo. ¿Será este el futuro de MásMóvil?