La última oración es un enlace al artículo de The Economist del fin de semana 'Comradely Capitalism' sobre el mercado hipotecario de Estados Unidos, que ahora está casi completamente garantizado por el gobierno estadounidense sin ningún amortiguador de capital. La crisis de 2008/09 quitó a las hipotecas de los libros de los bancos y las trasladó a manos de los contribuyentes estadounidenses al son de una pérdida potencial negativa de 2-3 % del PIB (de dimensiones similares a la crisis de 2008/09).

Básicamente, para ayudar al mundo en 2008/09, el gobierno de Estados Unidos eliminó al mercado hipotecario estadounidense, en el proceso de terminar con las deudas basadas en el mercado y dejando a los bancos sin capacidad de competir. Cero mercado, cero capitalismo; pero muchas políticas macroprudenciales.

El tamaño total del mercado hipotecario estadounidense supera por mucho al mercado de valores de país. Ni hablar de un riesgo escondido en un marco macroprudencial.

Asombroso consenso

Hablando de riesgo, me parece asombroso cómo el consenso está proyectando los mercados. Recuerdo bien que en el cuarto trimestre de 2015 hablaba de cómo un ciclo de subida de tipos de la Reserva Federal casi siempre deja al dólar estadounidense más débil unos 12 meses después.

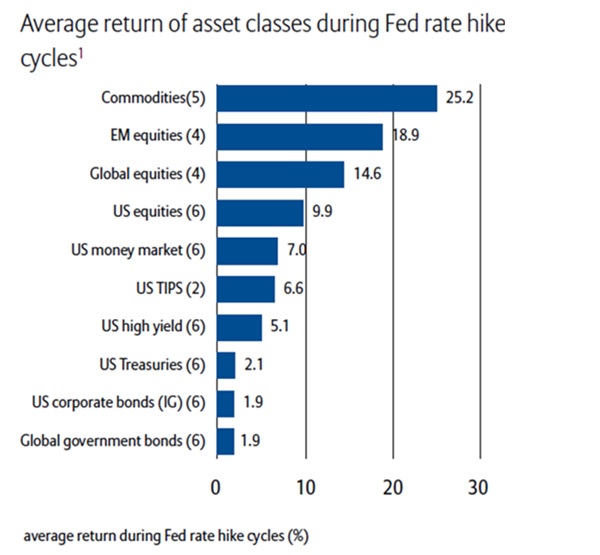

También señalé cómo el oro y el grupo de mercados emergentes (EMG) serían los activos con mejor rendimiento. Esta no fue mi propia predicción, sino que me basé en un excelente informe de Allianz: «Lecciones históricas del ciclo de subida de la Reserva Federal», que ya mencioné varias veces. En ese momento me miraron como si fuera un monstruo de dos cabezas, y había consenso de que el dólar estadounidense estaría mucho más fuerte en 2016.

El principal motivo por el que mencioné un dólar estadounidense más débil fue que esperaba que el crecimiento de Estados Unidos estuviera por debajo del par, más aún mientras la Reserva Federal siguiera fijando subidas reales, pero el mercado solo veía y creía en la fuerte retórica de la Fed, que en ese momento prometía e incluso garantizaba cuatro subidas de tipos de interés en 2016.

Si ahora miramos el presente, el mercado cree con firmeza en un dólar mucho más débil, en lo que considero el punto más bajo en el ciclo de crecimiento de Estados Unidos. Sí, hay cierta conmoción política con las elecciones estadounidenses, pero en los hechos, la política monetaria del país no solo está más ajustada, sino que también muestra signos de estrés anticipado (que por ahora tanto el mercado de bonos, como el de créditos, ignoran por completo...).

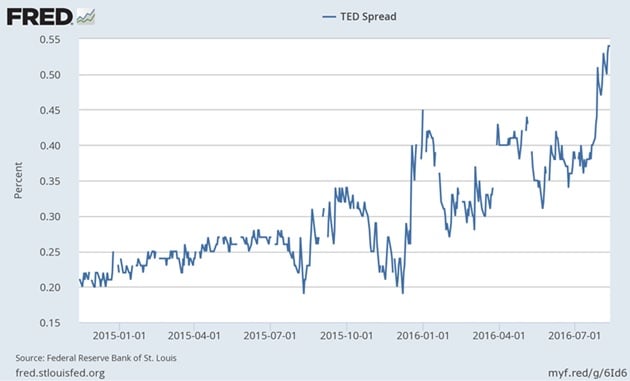

El rendimiento del Libor a tres meses está más alto que el del gobierno estadounidense a dos años, el margen de TED muestra pequeñas señales de estrés, el exceso de la acumulación en divisas distintas del dólar está cayendo con los menores precios del petróleo, y hay mayor mora en los bancos. Todo esto se corona con el indicador líder del ciclo de crédito: La encuesta de funcionarios de otorgamiento de préstamos sénior de la Reserva Federal, que muestra que el crédito estuvo retraído durante los últimos tres trimestres.