Lleva poco más de tres años cotizando en el mercado español de los pequeños valores, tiempo suficiente para que Tier1 se afiance como una oportunidad de inversión a tener en cuenta para las carteras que apuestan por cotizadas en el BME Growth.

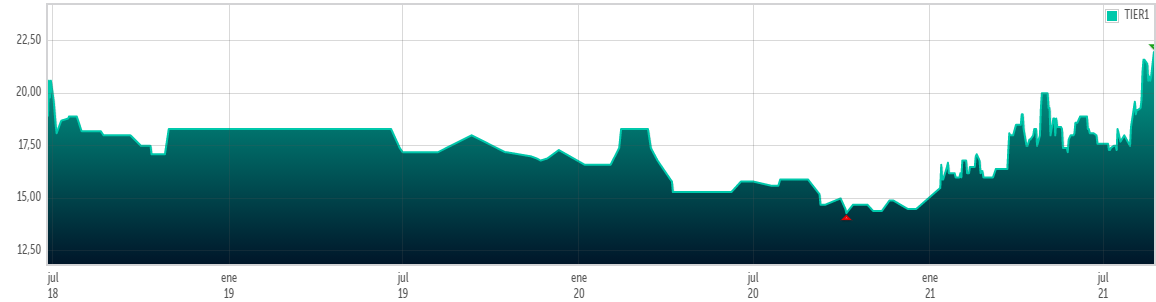

Desde su debut en bolsa, en junio de 2018, la tecnológica ha aumentado su valor en bolsa un 38%, capitalizando a día de hoy 22 millones de euros frente a los 16 millones con los que debutó hace 3 años.

Pero, sin duda, ha sido en 2021 cuando las acciones de Tier1 han pisado el acelerador con fuerza. Los títulos de la empresa presidida por Eduardo Fuentesal se cuelan en el TOP10 de los valores más alcistas de BME Growth este año, con una revalorización acumulada del 52%.

Además, ha sido precisamente en este mes de agosto cuando las acciones de Tier1 han alcanzado nuevos máximos históricos, al llegar 22,60 euros a cierre de mercado.

El grupo empresarial, con dilatada experiencia en el sector de las TIC (Tecnologías de la Información y Comunicación) y que ofrece servicios informáticos, con especial foco en el desarrollo de sus productos de software, tiene definidos unos objetivos muy claros como compañía cotizada en el BME Growth y trabaja desde diversos frentes para mejorar la liquidez y proporcionar estabilidad al valor, en paralelo a mejorar la relación con el inversor y la comunicación con todos los miembros del mercado.

Uno de ellos, y quizá el más comentado en el mercado, ha sido el desdoblamiento del número de acciones (split) en que se divide el capital social de la sociedad en la proporción de diez (10) nuevas acciones por cada acción antigua, mediante la reducción del valor nominal de todas las acciones de diez céntimos de euro (0,10 €) a un céntimo de euro (0,01 €), que se tratará en su junta de accionistas del próximo 8 de septiembre.

Desde el lado financiero, sus cuentas vienen a demostrar un importante crecimiento del negocio. En concreto, en el avance de resultados del primer semestre de 2021, Tier1 incrementó su cifra de negocio hasta los 8 millones de euros, lo que supone un crecimiento del 40% respecto al primer semestre del pasado año. Además, el EBITDA fue superior a 1 millón de euros, que dobla el registrado en el primer semestre de 2020.

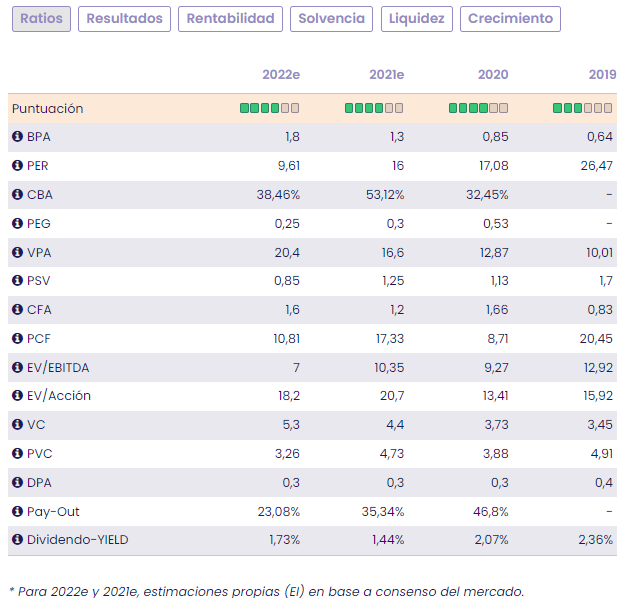

Según el análisis fundamental de Ei, en una valoración por múltiplos y bajo una estimación media del mercado de un BPA de 1,3€/acción para 2021, el mercado descuenta un PER de 16v para TIER1.

"No está cara por EV/EBITDA y la rentabilidad sobre Patrimonio Neto es muy destacable, ROE del 22,7% al cierre de 2020 y 29,55% bajo estimación 2021" señala en su análisis fundamental de Tier 1 María Mira, cuya recomendación es "positiva para los títulos de TIER1, sin olvidar el riesgo por baja liquidez, la cual ha mejorado de forma significativa en los últimos meses gracias a las acciones que la compañía está llevando a cabo".