El PEG se obtiene al dividir el PER, el número de veces que el beneficio está contenido en el precio de una acción, por la tasa de crecimiento de su BPA, es decir, de su beneficio por acción. En general se utiliza en las empresas con elevados beneficios, las compañías conocidas como growth. La razón la encontramos en que, en estos casos, la utilización del PER es superior a la media y entonces se percibe la sensación en esos valores de que siempre están caros.

En realidad, ese ratio PEG lo que busca sobre todo lo que el mercado está dispuesto a pagar hoy mismo por una acción en función de sus ganancias pasadas o futuras. Lo habitual es que, si hablamos de un PEG alto, superior a 1 es porque la compañía está sobrevalorado y cuando más baje de ese nivel y se acerque a cero, es cuando esa empresa está barata. Pero ya saben que puede estarlo por múltiples razones por lo que no se trata de una regla fija sobre el valor. Estos son, ahora mismo, los valores con PEG “barato” dentro del Ibex

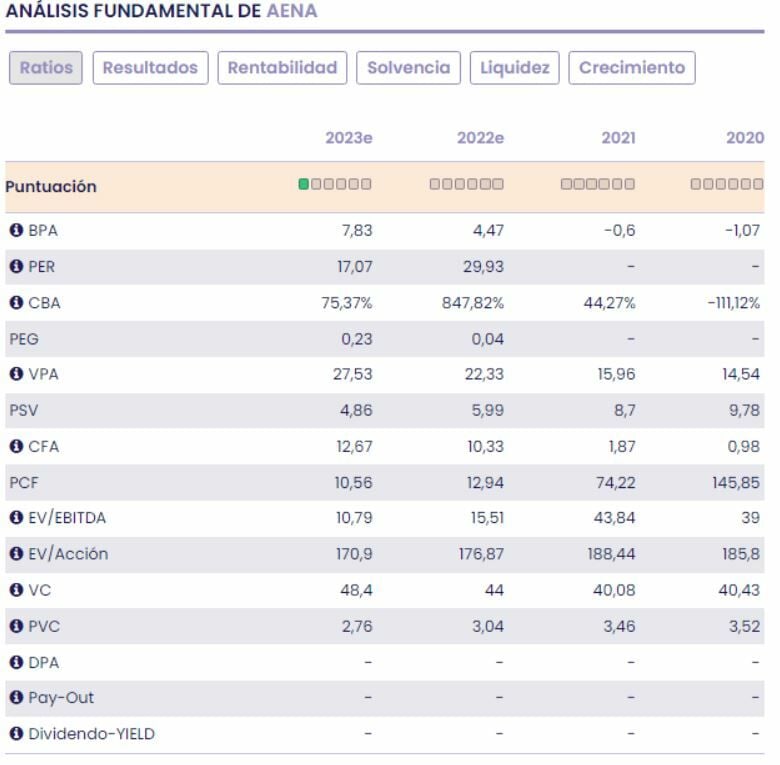

El gestor aeroportuario español registra, con sus 0,004 v el PEG más bajo del selectivo. Según nos indica la analista fundamental de Estrategias de Inversión María Mira que “si ajustamos este ratio por el crecimiento del BPA, resulta un PEG que muestra fuerte infravaloración, si bien hay que tener en cuenta que estas previsiones por el momento tienen baja consistencia, debido a la incertidumbre por la evolución de la pandemia y el conflicto en Ucrania. Se moderan múltiplos sobre cash flow (PCF 11,6v), sobre ventas (PSV 5,7v) y sobre valor contable PVC inferior a 3v. Con un BPA de 5,07 euros por acción, destaca, además, el PER se sitúa en niveles elevados de 26,4 veces”.

En su análisis destaca que “en base a nuestro análisis fundamental reiteramos recomendación negativa medio/largo plazo que mejoraría de confirmarse la recuperación del tráfico, cumplimiento de previsión de resultados y mejora de los múltiplos de balance. Esperamos confirmar estos datos con la publicación de resultados correspondientes al 1T22, en donde se verá con mayor nitidez el impacto del conflicto en el Este de Europa”.

Todo ello para un valor que, en su comportamiento bursátil, presenta ganancias anuales del 5,6%, mientras acaba de celebrar su Junta General de Accionistas en la que se decidió no pagar dividendo tras las pérdidas del pasado ejercicio. Aunque lo cierto es que la compañía está a punto de presentar su nuevo plan estratégico hasta 2026 con la idea de recuperar la retribución a los accionistas, con una parte del beneficio que se dedica a dividendo, un pay out en torno al 80% como espera el mercado.

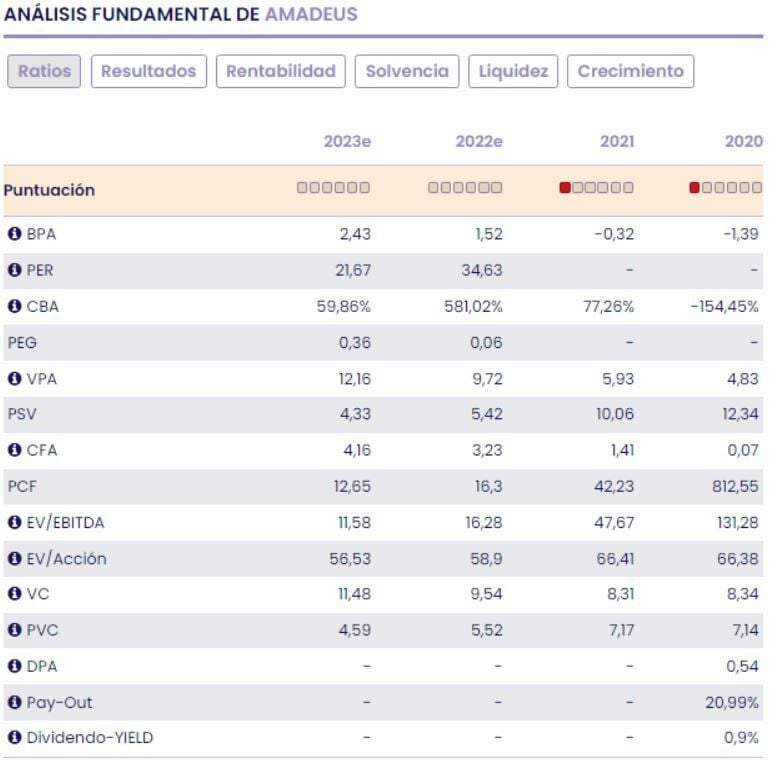

En el caso de esta compañía su PEG se mueve, para el presente ejercicio en las 0,06v. La analista fundamental de Ei, María Mira destaca sobre el valor que “si ajustamos el PER por el crecimiento estimado para el BPA, el ratio PEG se mueve en niveles muy bajos y podría mostrar infravaloración. Pero hay que tener en cuenta que Amadeus registrará un crecimiento en el BPA pasando de números rojos a ganancias netas positivas previsiblemente en 2022, si bien seguirá todavía lejos de las cifras de 2019”.

Destaca que “sus acciones no están baratas en una valoración por ratios y bajo previsión BPA de 1,52€/acción 2022. Además, el ratio EV/EBITDA de 16,28v, se modera desde niveles históricos más elevados y por PVC también cara, pero moderando este múltiplo desde niveles superiores en 2020 y 2021. No habrá dividendo por el momento, por lo que no se justifican ratios tan ajustados”.

Sobre su cotización destaca el equilibrio anual con el mercado que presenta, tras ganar en el último mes más de un 17,6%, mientras trata de asentar la cota de los 60 euros por acción.

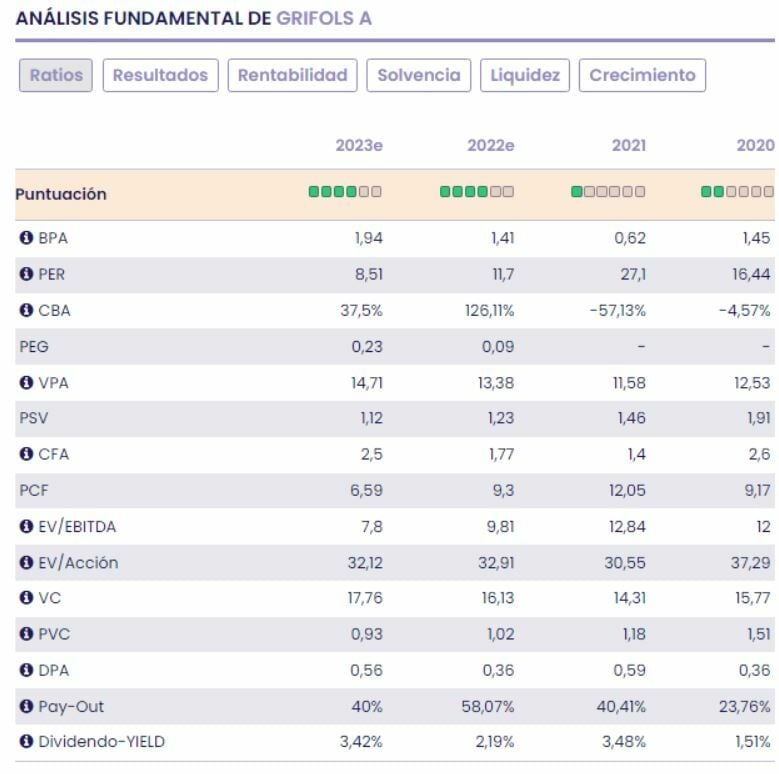

Y cerramos con Grifols y con su PEG de 0,09 veces, que la experta fundamental de Estrategias de Inversión María Mira, destaca en niveles de infravaloración “si ajustamos el múltiplo sobre beneficios con el crecimiento estimado para el BPA en 2022 de Grifols, (CBA +120%)”. Además, señala la analista que “en un análisis de ratios sobre resultados estimados y con un BPA estimado para el cierre de 2022 de 1,41€/acción, el PER se sitúa en 11,7v para Grifols, inferior al ratio sobre resultados medio en los últimos ejercicios para la compañía (17,5v) y con margen frente a la media de sus principales competidores (20v)”

Para indicar además que “por ratio sobre ventas y sobre Cash flow, Grifols cotiza también con descuento frente a sus iguales, con un PSV de 1,23v y PCF de 9,32v. También por múltiplo EV/EBITDA hay margen tras la fuerte corrección del valor y el mercado paga una vez su valor en libros, frente a un múltiplo más elevado para el sector”.

En su evolución bursátil, vemos que Grifols avanza ya en anual un 4%, en especial tras las ganancias tanto de la semana pasada como las del lunes que rozaron el 5,5%, mientras que en el mes roza el avance a doble dígito.