Eletropaulo tiene 18 millones de clientes en 24 ciudades de Brasil y cuenta con alrededor de 7,2 millones de puntos de suministro. El principal accionista de la compañía es el Estado brasileño con el 15,49% de las acciones, entre el propio Estado y la entidad pública Banco Nacional de Desarrollo Económico y Social, mientras que el conglomerado estadounidense AES cuenta con una participación del 16,85%.

Iberdrola busca consolidar con esta operación su liderazgo en Brasil a través de su participada Neoenergia, en la que controla el 52,45% de las acciones. La oferta inicial de Neoenergia fue de 1.500 millones de euros, con una ampliación de capital complementaria de 400 millones con el objetivo de capitalizar la distribuidora brasileña, una ampliación que la distribuidora ha descartado hasta la fecha para despejar el camino a la oferta más atractiva para los accionistas de Eletropaulo.

En concreto, la semana pasada se produjeron hasta tres ofertas y contraofertas durante toda la jornada del jueves. Iberdrola remitió una carta a las autoridades de Competencia de la Unión Europea acusando a Enel de “competencia desleal”, ya que según la eléctrica que dirige Ignacio Sánchez Galán las empresas públicas o semipúblicas, como es el caso de Enel, distorsionan el libre mercado y llega a comparar a este tipo de compañías con los conglomerados chinos.

Enel, por su parte, replicó a Iberdrola diciendo que la oferta de la española es “confusa, carente de competencia y sin sustancia”. Enel es, a su vez, competidora de Iberdrola en España, ya que controla el 70,1% de Endesa.

La deuda y la opa

A nivel operativo, Iberdrola llega a esta guerra de opas después de haber presentado un beneficio en el primer trimestre de 838 millones, un 1,2% más que en el primer trimestre de 2017, con un ebitda disparado del 24%.

Sin embargo, la deuda neta de la eléctrica se sitúa en los 33.131 millones de euros, contando el pasivo de Neoenergia, por lo que entre el primer trimestre de 2017 y este trimestre aumenta un 11,3%. El ratio de apalancamiento es del 43,6% y la deuda neta sobre ebitda es de 3,9 veces, según la información remitida a la Comisión Nacional del Mercado de Valores (CNMV).

“Cuando una compañía es objeto de deseo de dos y se entra en una guerra de precios suele haber una oferta que es bastante irracional y muy por encima de lo que vale la compañía porque al final cuando uno entra en ese tipo de operaciones echarse atrás es bastante raro”, explica José Lizán, presidente de Valenciana de Valores Sicav.

Por ejemplo, en la última gran operación corporativa en la bolsa española que se ha producido entre ACS y Atlantia para hacerse con Abertis, en los primeros compases cuando la constructora que dirige Florentino Pérez y la italiana mantuvieron el pulso por las autopistas de la concesionaria catalana las acciones de ACS cayeron un 5%. Es decir, los títulos de ACS cayeron un 16% desde el 18 de octubre cuando se conocieron los planes de la constructora hasta el 6 de marzo cuando se empezó a especular con el acuerdo.

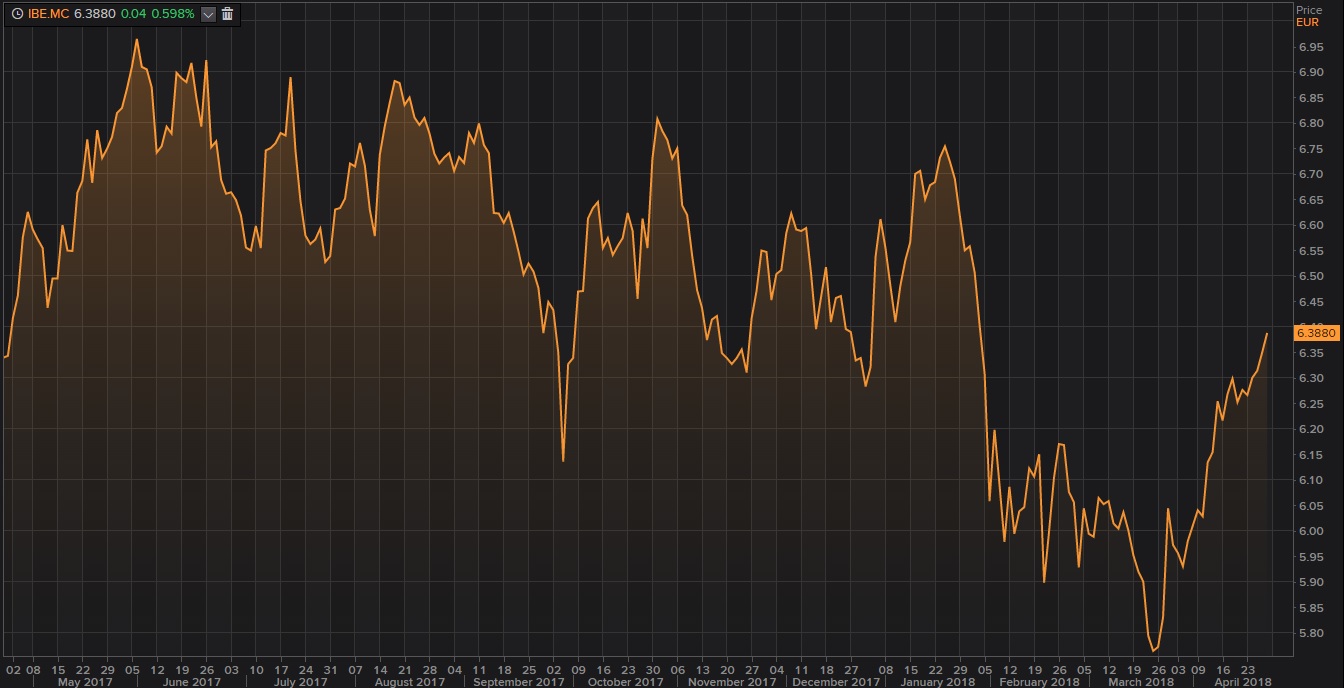

En el caso de Iberdrola, el mercado no ha reaccionado castigando las acciones de la eléctrica y desde que se conoció la operación el 17 de abril sus acciones suben un 2,5%. Enel tampoco ha caído en estos días y el jueves se revalorizó un 1,2% después de ofertar 1.267 millones por Eletropaulo.

El PER (ratio precio-beneficio) de Iberdrola es de 14 veces, por debajo de la media del sector, mientras que para el ejercicio 2018 el consenso de los analistas espera que se reduzca hasta las 12,96 veces. Tiene una rentabilidad por dividendo del 5,3%, en línea con lo que ofrecen otras eléctricas competidoras como el 4,8% de Gas Natural y el 7% de Endesa.

“Indefinición a nivel técnico”

“Iberdrola logra resolver al alza los 6,308 euros habilitando un ataque a su media móvil de largo plazo o de 200 periodos y cuya superación habilitaría para atacar la parte alta del amplio rango lateral de los 6,958 / 6,834 euros”, explica José Antonio González, analista técnico de Estrategias de Inversión.

El analista Antonio Espín, por su parte, apunta que la compañía a nivel técnico “está en un entorno muy difícil. Creo que por donde está más o menos podría haber papel. El valor ha reaccionado bien después de jornadas cayendo, tiene presión compradora en el corto plazo, aunque es un valorcon indefinición y que es difícil que tenga alzas sostenidas”.

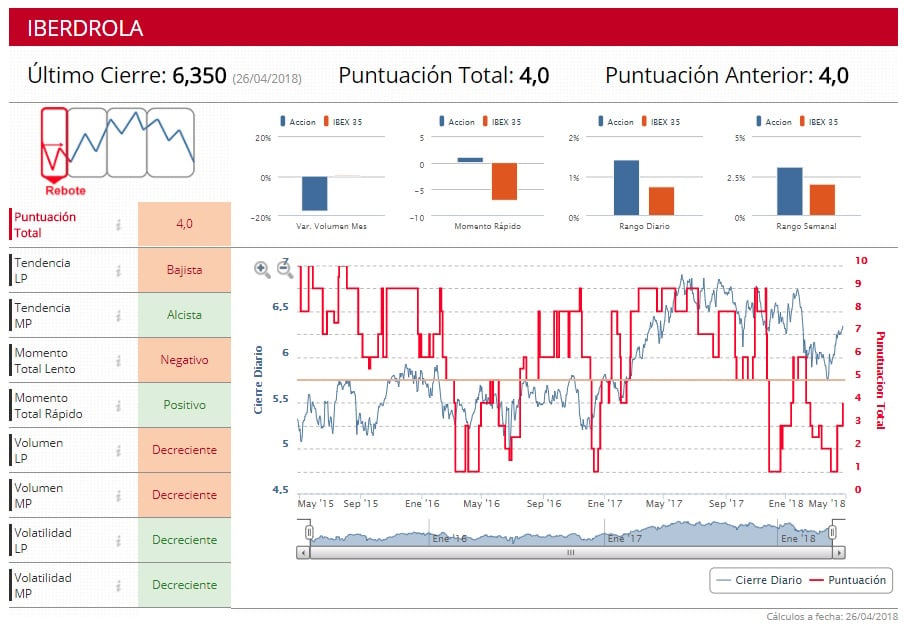

La eléctrica cotizaen fase de rebote y cuenta con una nota de cuatro sobre diez en los indicadores técnicos de Estrategias de Inversión. Estos filtros, que recogen el momento de una compañía según sus últimas 200 sesiones bursátiles, muestran que la cotización de Iberdrola está marcada por una tendencia bajista en el largo plazo, mientras que en el medio plazo es alcista, la volatilidad es decreciente, el volumen también decrece y momento total lento es negativo, mientras que el momento total rápido es positivo.

%%%Configura tus alertas sobre Iberdrola|IBE%%%