El foco del mercado durante la semana pasada, y a buen seguro también de la que comenzamos hoy, está puesto en la reacción de los títulos de Ferrovial a su decisión de marcharse de España y trasladar su sede a Países Bajos.

Visto bueno del mercado

El martes pasado, 28 de febrero, saltaba la noticia: Ferrovial se va de España tras proponer una fusión entre la matriz y Ferrovial International, una sociedad anónima europea neerlandesa que ya es titular del 86% de los activos de la compañía, lo que supondrá el traslado del domicilio social a Ámsterdam.

A partir de ese momento, la reacción del mercado era el veredicto inmediato más esperado. Y muy pronto los inversores dictaron sentencia: las acciones de la constructora arrancaban con fuerza la sesión del miércoles pasado, con una subida por encima del 2%, siendo las más alcistas del IBEX 35. Este respaldo de los inversores a los títulos de Ferrovial se mantuvo a lo largo de todo el día, aunque flojeó en la recta final, y Ferrovial cerró con un avance del 0,61%. El jueves, los títulos de la compañía dirigida por Rafael del Pino sumaban un 1,17% y el viernes otro 2,73%.

Desde el análisis técnico, ¿es buen momento para comprar Ferrovial?

"Más allá de lo que sea que interprete el mercado con la salida de Ferrovial de España, la realidad es que ya lo ha asumido y sigue con una inercia positiva", señala el analista Roberto Moro. Pero, si hablamos de entrar en el título, "yo creo que ya llegamos tarde para comprar".

"Al margen de los fundamentos de la salida de España, no hay que olvidar los máximos históricos de Ferrovial están en 28,6 euros (logrados en febrero de 2020) y el viernes pasado cerró en 27,46 euros. Llegamos tarde. El recorrido es lo suficientemente escaso como para desalentar la entrada en el título, sobre todo porque si tenemos un stop loss de un 3%, en caso de entrar la ecuación riesgo-rentabilidad no encaja", explica Roberto Moro.

En opinión de Diego Morín, analista de IG, "con el traslado de sede, que aún está en el aire puesto que se tiene que aprobar en su junta de accionistas, lo que busca realmente Ferrovial es potenciar el proceso de internacionalización y crecimiento del grupo, donde exista un entorno de mayor seguridad jurídica y obtención de financiación más rápida (bolsa de USA)".

A nivel cotización en el Ibex, "veremos cómo se va masticando esto porque podría generar algún que otro movimiento, pero considero que es pronto para saberlo, ya que nos ha cogido por sorpresa". De momento, cuenta Morín, "la cotización de Ferrovial se encuentra estancada, negociando entre los 28 y 22 euros desde mediados del año 2021 hasta la actualidad. El precio objetivo lo tiene en 29,5 euros".

El Sales/Market Analyst en Banco BiG España, José Luis Herrera, también hace alusión a esta misma lateralidad a la que apuntan desde IG. "Ferrovial está en un lateral desde noviembre de 2021, con techo en los 27 euros y con base en 22 euros. El último tramo alcista, la consecución de mínimos crecientes, se viene dibujando desde los mínimos de octubre. Podríamos ahora ver un movimiento hacia los 27,80 euros y, si los supera, ir hacia los 29 euros en el corto plazo".

¿Y por fundamental? ¿Vendo o mantengo las acciones?

Desde el punto de vista fundamental, la analista de Ei, María Mira, califica la operación de "positiva". Por una parte, "el cambio de sede supondrá menor pago de impuestos sobre los dividendos recibidos de sus participadas y, por otra parte, la negociación de sus títulos en la bolsa de Ámsterdam le reportará ventajas como no tener que pagar la Tasa Tobin, mayor liquidez y más visibilidad en mercados internacionales".

A ello hay que añadir que "muchos accionistas internacionales institucionales tienen limitadas sus inversiones a activos que coticen en países triple A. España no lo es, y los Países Bajos sí lo son… La prima de riesgo de España nada tiene que ver con la de Países Bajos. Por lo tanto, a la hora de atraer inversores aquí encontramos una buena justificación, además de estabilidad y seguridad jurídica”, señala Antonio Castelo, especialista en mercados de iBroker.

Finalmente, la bolsa de Ámsterdam servirá para tender un puente hacia Wall Street. "Es cierto que no es necesario pasar por Ámsterdam, que otros grandes grupos españoles han saltado el charco sin pasar por Holanda, pero también es cierto que con este puente, Ferrovial podrá cotizar en EEUU, no como ADR, sino con acciones plenamente integrables en los índices neoyorquinos, algo muy a tener en cuenta", explica María Mira.

Pero, ¿por qué el interés de cotizar en Estados Unidos de forma directa? "Ferrovial genera poco más de un 15% de sus ingresos en España, siendo EEUU su principal fuente de ingresos (casi un 40%), según FactSet. Pero es que, además de lo que tiene ahora, la expectativa de negocio en EEUU para Ferrovial también es muy superior a la que tiene en España. EEUU es un país que se encuentra reforzando sus anticuadas infraestructuras, sector donde Ferrovial se ha mostrado muy competitivo. Cotizando en Nueva York, Ferrovial podría beneficiarse al colocarse en un sector favorecido por los inversores norteamericanos e internacionales", cuenta Antonio Castelo. Además, "la facilidad para captar financiación a la hora de emprender negocios al otro lado del Atlántico, ya sea en forma de deuda, ya sea en forma de capital directo (acciones), va a ser muy superior", añade.

Como conclusión, en opinión de la analista fundamental de Ei, "Ferrovial busca rebaja de tasas sobre dividendos, del coste de sus emisiones de deuda y, por tanto, de su financiación, mejorar la liquidez de sus títulos y facilitar la entrada de inversores internacionales (quizá fondos de pensiones o universitarios norteamericanos). Todos catalizadores para su negocio y su cotización". Con ello, su recomendación desde un punto de vista fundamental es "mantener el valor si está en cartera, dar el visto bueno a la operación y no salir de Ferrovial a un precio de cotización media de los últimos tres meses, nada interesante a la vista del potencial de su negocio". "Si se está fuera, quizá lo prudente es esperar a que se materialicen todos estos cambios de sede y de inclusión en nuevos mercados, que previsiblemente aportarán a corto plazo volatilidad a la acción", añade Mira.

Por su parte, Antonio Castelo concluye que, "aunque todavía es muy pronto para cuantificar todo este proceso en su valor teórico, todo este movimiento podría aportar beneficios al precio de la acción a corto, medio y largo plazo, por lo que si bien ahora mismo su cotización está en línea con el precio teórico que establece el consenso para sus acciones (28,41 euros), no sería sorprendente ver mejoras en las próximas semanas en los pronósticos de los analistas que siguen al valor".

¿Saldrá la operación adelante?

Los planes de Ferrovial pasan por la idea de cerrar la fusión y realizar el cambio de su sede social a Ámsterdam en junio próximo. Ese mismo mes la compañía comenzaría a cotizar en la bolsa de Ámsterdam. A partir de entonces, multiplicará los esfuerzos para dar el salto al otro lado del Atlántico e iniciar su cotización en la bolsa de Estados Unidos antes de que acabe 2023.

Sin embargo, antes de llegar hasta allí tiene que contar con el "visto bueno" de sus accionistas. Algo que no tardará mucho en pedir. En concreto, Ferrovial someterá a la junta de accionistas en abril la aprobación de la operación, que está supeditada a que los titulares de no más de aproximadamente el 2,5% del capital de la firma se opongan.

Los accionistas que estén en contra podrán acogerse a su derecho de separación a cambio de una contraprestación -el precio de cotización de la compañía, estimada en el promedio de los últimos tres meses-. La empresa ha limitado a 500 millones la contraprestación para aprobar el proyecto. La expectativa de la firma, en todo caso, es que el respaldo sea masivo y, de cualquier modo, no contempla incrementar esta cifra. Es decir, si el apoyo en la junta no es suficiente dentro de los parámetros fijados, la operación decaerá.

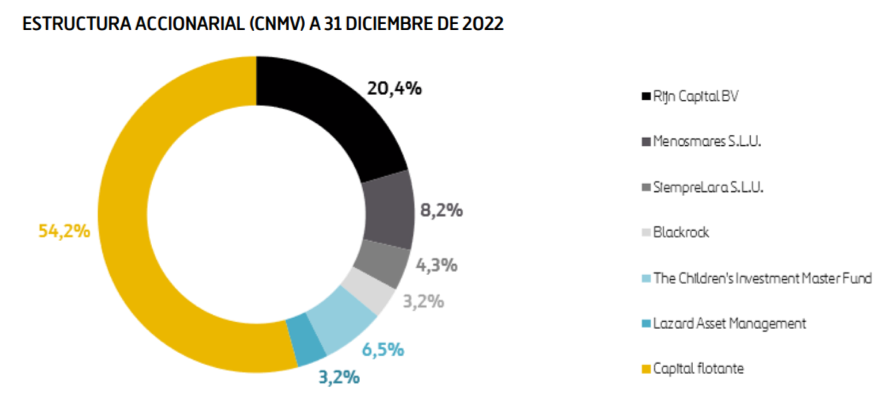

"A la vista de la composición de su accionariado con la elevada presencia de la familia Del Pino y el porcentaje de accionistas institucionales e internacionales la operación no debería tener impedimentos para salir adelante", apunta María Mira.