Las restricciones de movilidad han impulsado el ahorro de los hogares a cifras récord. Las reservas de dinero de las familias españolas alcanzaron el 14,8% de la renta disponible el primer año de pandemia, 8,5 puntos más que en el ejercicio anterior, según datos del Instituto Nacional de Estadística (INE).El ahorro aumentó un 126,6%, hasta los 108.844 millones, al mismo tiempo que el consumo se hundió un 12% y la renta disponible de los hogares españoles decreció un 3,3% en comparación con el ejercicio anterior, llegando a los 739.585 millones.

También ha impulsado el teletrabajo y un mayor apetito por los espacios abiertos como terrazas, jardines, viviendas más grandes con piscina… y también mayor demanda por casas en la sierra, en la playa y alejadas de las grandes ciudades. Pero el mercado inmobiliario es mucho más que el segmento residencial, la logística vive un auténtico ‘boom’ por el auge del comercio electrónico que ha generado el Covid-19, mientras que subsectores como el comercial, las oficinas o el hotelero han sufrido como consecuencia de las restricciones y los confinamientos.

“El mercado inmobiliario creo que va a cambiar mucho de ahora en adelante para adecuarse a una nueva realidad que antes no nos planteamos: qué tipo de vivienda deseamos tener después de haber vivido un largo confinamiento, donde quiero tener mi casa si el teletrabajo es una opción, cómo de grande debe ser la oficina si parte de la plantilla solo tiene que ir unos pocos días al mes, o cómo replantean los negocios sus tiendas físicas con el auge del comercio electrónico”, apunta Pablo Gil, estratega jefe de XTB.

En un contexto de dinero barato y cambios sociales como el actual es normal que muchos inversores se pregunten si hay oportunidades en el mercado inmobiliario, en qué tipo de activos y en qué localizaciones. “La oportunidad para invertir en este mercado depende del activo y localización en concreto, pero es cierto que los precios siguen siendo muy elevados con perspectiva histórica”, comenta Ignacio Ortiz, director de investigación de mercados de Activum.

Ortiz explica que el impacto en los precios ha sido mucho más reducido de lo que se esperaba al inicio de la pandemia. “Deberíamos verlo desde varios puntos de vista: compraventa de obra nueva y segunda mano y alquiler. La obra nueva ha continuado con fuerza después de un momento inicial de incertidumbre, también para las promotoras. Salvo excepciones, hay escasa oferta y el ritmo de ventas y demanda es elevado. Se ha llegado, incluso, a subidas de precio. La segunda mano ha experimentado ajustes, sin embargo la oferta se mantiene relativamente baja. En este tipo de activos es donde más han aprovechado pequeños inversores para comprar. Por último, la vivienda en alquiler ha experimentado bajadas considerables en precio, llegando a duplicarse la oferta en Madrid, por ejemplo”, arguye.

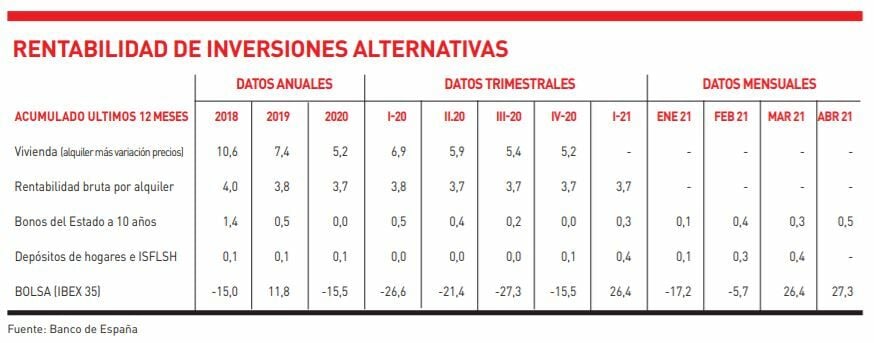

En los tres últimos años la rentabilidad media de la vivienda en España -alquiler más variación de precios- ha sido del 10,6% en 2018, del 7,4% en 2019 y del 5,2% en 2020, mientras que la rentabilidad bruta por alquiler fue del 4% en 2018, del 3,8% en 2019 y del 3,7% en 2020, según reflejan los indicadores del mercado de la vivienda del Banco de España. Estas cifras superan ampliamente a los bonos del Estado a diez años, que el mejor año lograron un 1,4% en 2018 y a los depósitos. La rentabilidad del Ibex 35 sólo fue superior en 2019, año en el que el selectivo español logró un retorno del 11,8% tras un 2018 que cayó un 15% y un 2020 marcado por la pandemia en el que se dejó un 15,5%.

“Es cierto que el IBEX 35 no ha tenido unos años buenos y la rentabilidad de la vivienda ha sido superior, sin embargo si vemos un gráfico del S&P 500 sí que vemos que el retorno de Wall Street ha sido mayor de forma consistente y hablo de economía real, de compañías que usamos todos los días, no del bitcoin ni de activos desconocidos. Por otra parte, los activos financieros te aportan una liquidez que no te da la mejor vivienda en la calle Serrano o Velázquez de Madrid o la Diagonal de Barcelona”, valora José María Luna, socio de Luna Sevilla Asesores Patrimoniales.

La importancia de la diversificación

Luna como analista y asesor financiero remarca la importancia de la diversificación, un discurso muchas veces repetido pero que es fundamental para tener una buena planificación financiera y lograr tener una cartera robusta que no pierda dinero en cualquier situación de mercado a pesar de pandemias, recesiones o guerra geopolíticas. También recalca que estas carteras deben estar formadas por productos financieros líquidos, ya que la vivienda, que es la principal inversión de los españoles, ya añade suficiente iliquidez. “En los últimos años se está ofreciendo a los inversores minoristas fondos de inversión de capital riesgo o activos no cotizados en bolsa, lo que al final es un dinero cautivo durante diez años, porque al final no se puede convertir en efectivo de la noche a la mañana”, arguye.

Teniendo en cuenta la liquidez y la diversificación, al ladrillo también se puede acceder a través de los mercados financieros, a través de acciones de promotoras inmobiliarias o compañías especializadas en el alquiler, conocidas en España como socimi o reit en el resto del mundo. En España, las mayores socimi son MERLIN Properties y Inmobiliaria Colonial, que cotizan en el Ibex 35, pero también hay otras en el mercado continuo como Lar y Arima y en el BME Growth. En el Viejo Continente los grandes nombres pasan por Unibail Rodamco Westfield, la francesa Klepierre, la británica Land Securities, British Land y la también francesa Gecina. Como en otros sectores también se puede acceder a través de fondos de inversión temáticos y ETF.

Este tipo de vehículos financieros permiten diversificar y tener una exposición a activos que para un particular sería inimaginable como grandes centros comerciales, edificios de oficinas en los barrios más demandados o naves logísticas punteras. “La inversión indirecta en inmobiliario, donde la inversión se hace en compañías profesionales con beneficios de escala, es recomendable. No sólo para patrimonios reducidos. Las socimis están haciendo un magnífico papel en el sector, las hay con perfiles muy conservadores y seguros”, subraya Ortiz.

El sector inmobiliario es un sector, a priori, cíclico y en un momento de recuperación debería ser uno de los grandes ganadores del crecimiento económico que el mercado descuenta que se producirá a medida que la vacunación avance y las limitaciones de movilidad se vayan retirando. Sin embargo, un escenario de presiones inflacionistas tampoco sería alentador para el sector, ya que los bancos centrales deberían mover ficha, retirar estímulos y empezar a elevar los tipos de interés, lo que generaría un aumento del coste de financiación y, por tanto, un gran desincentivo para acceder a créditos hipotecarios baratos con los que comprar vivienda.

“En España, la vivienda no ha recuperado los precios de la burbuja de 2007, pero en otros países como EEUU los precios están un 30% por encima de lo que en 2007 se calificó como una burbuja histórica. No estamos en un momento en el que tenga sentido ser agresivo en absoluto. Es cierto que las burbujas tienen mucha inercia y que puede que todavía tengamos por delante otro año de subidas… pero el riesgo cada vez es mayor. En situaciones más normales diría que una composición razonable entre todos esos activos ajustados por volatilidad sería: 50% inmobiliario, 10% renta fija, 30% renta variable y 10% en materia prima. Aunque esta composición es algo muy personal y depende mucho del perfil de riesgo del inversor”, sentencia Gil.