Siempre se ha dicho aquello de: tienes más agujeros que un queso de Gruyere, pero ¿seguro que esto es así? Les puedo asegurar que como ex residente en Suiza muchos años no, lo pueden ver en esta cita de El País:

Te pasas la vida creyendo que el gruyer está lleno de huecos. Lo has visto en cien películas, anuncios o tebeos, con los grandes trozos de queso acompañados de simpáticos ratoncitos. De repente un día, alguien con más conocimientos que tú te dice que no. Que de eso nada. Que el que tiene agujeros es el emmental. Y que de hecho, en el gruyer con denominación de origen están prohibidos. Entonces te das cuenta de que has vivido en uno de los malentendidos gastronómicos más extendidos de la historia, y que el mítico queso suizo no es lo que tú creías.

Yo me llevé una buena sorpresa cuando visité una fábrica…

Hoy el mercado se ha vuelto a preguntar si Trump ha sido uno de los malentendidos económicos más extendidos de la historia... si va en serio… si no… no se sabe con él….

Ha predominado el temor a que no sea capaz de llevar con solvencia una entrevista tan importante como la que tiene con el líder chino el viernes….y ha dejado atónitos a todos, cuando uno de los políticos nombrados por él ha dejado caer que el plan de infraestructuras podría salir en mayo. Lo cual es completamente absurdo para cualquiera que conozca un poco los entresijos de la política económica. El mercado está desconcertado con él. Y el S&P 500 sigue en fase correctiva, poco profunda, pero ahí sigue. Hoy ha sido un día con poco movimiento en los índices, pero bastante en los sectores, malo de nuevo para los bancos, que siguen rumiando las desgracias del Popular, y los nuevos vientos de menos tensiones con los tipos. Pero ha compensado la subida de las petroleras, pensando en que la OPEP acabará reaccionando a la subida de la producción de EEUU.

Vamos con la crónica de la sesión.

Se esperaba apertura moderadamente bajista en Europa:

1- La noche en Asia ha sido floja con caída del Nikkei de más del 0,9% y en Wall Street tampoco fue un buen día. Las ventas en el sector de automoción, tras más cifras de ventas de los grandes, fue un lastre insalvable durante la sesión. Además la desconfianza hacia la verdadera capacidad de maniobra de Trump es cada vez mayor. Ayer nuevas trifulcas entre él y varios estados de la Unión, siguieron alimentando la idea de que no lo tiene fácil para llevar a cabo ninguna de las reformas a las que se comprometió en su programa electoral, y que el peligro de fracaso como ya le sucedió con el Obamacare es muy real.

2- Además los mercados tienen bastante temor a la reunión que tiene Trump con Li, el presidente chino este viernes. Trump está calentando la reunión con una serie de descalificaciones contra los chinos que dan respeto a los mercados.

3- Los activos típicos de cuando hay más aversión al riesgo están todos activados. Así a estas horas el oro está fuerte, al igual que los bonos y el yen japonés, que ya saben tiene una fuerte correlación inversa con las bolsas.

4- El S&P 500 sigue manteniendo una directriz bajista en esta fase correctiva con la media de 50 días como soporte clave.

A las 10h30 PMI de construcción en UK

A las 11h ventas al por menor de la eurozona

Información corporativa.

ABB sube en preapertura tras el anuncio de la compra de Austrian Industrial Automation Group

BNP Paribas. Anuncia compra del 95% de Financiere des paiements electroniques.

AXA. Goldman inicia cobertura con neutral.

Seadrill, anuncia acuerdo con los acreedores para entrar en la ley de quiebras sin impacto inmediato sobre sus actividades.

AP Moller. HSBC inica cobertura con comprar

ENI. Deutsche Bank rebaja de comprar a mantener

BP. Deutsche Bank sube de mantener a comprar.

Imagination tech. Credit Suisse sube de infraponderar a neutral. Jefferies rebaja de comprar a mantener

Mediclinic. Macquaire rebaja a neutral.

Generali. Goldman inicia cobertura con vender.

Zurich Insurance. Goldman inicia cobertura con comprar

Allianz. Goldman inicia cobertura con comprar

IBM en EEUU. Berenberg inicia cobertura con vender.

Juniper en EEUU y Citrix, Berenberg inicia cobertura con comprar

Tele2. Barclays rebaja de neutral a infraponderar

Danone consigue autorización administrativa para la compra del especialista en productos bio, WhiteWave Foods en EEUU.

Europa se mantiene con presión negativa por conjunción de factores en contra

Son bastantes factores y muchos en contra. Vamos con ellos.

El primero de todos está en el fono, la reunión entre EEUU y China en donde se espera que la tensión sea máxima por el carácter de Trump. Nadie sabe qué puede pasar sabiendo que EEUU está maniobrando para acusar a China de manipulación de su moneda. La cautela es un factor a favor de ver al mercado no meter mucho más dinero en el largo plazo hasta que se aclaren las cosas.

Por otro lado, tenemos que el súper sector de automoción y recambios en Europa es el peor con -1,3% tras unas ventas de coches en EEUU no tan buenas y empezar a ofrecer un gráfico preocupante. Las matriculaciones en Europa siguen por buen camino, intentando compensar las cosas, pero todos los operadores son conscientes de que la rama que viene del diésel está tocada de muerte y los eléctricos todavía no pueden compensar las cosas.

La subasta de España de corto plazo ofrece tipos que han profundizado en las cifras negativas, lo que está sentando mal al sector bancario que cae -0,64%. Esto, junto con ver una inflación más floja de o esperado, ofrece menos soporte para el sector.

Punto positivo tienen la actual reducción del QE de 80.000 a 60.000 millones, pero claro, si con 80 la inflación se ha aflojado, con 60…. También hay palabras positivas desde la Comisión Europea sobre los bancos dañados de Italia, pero no parece tener demasiado efecto.

Recuerden que el BCE sigue sin tener claro que la mejoría de la inflación sea sostenible, y en estos momentos el precio del crudo está otra vez por debajo de los 50$. La resistencia de los mínimos de enero hace efecto, se le suma el constante incremento de las instalaciones en activo en EEUU y encima un repunte de la producción en Libia. Si el crudo baja y es el punto importante de la inflación, pues menos inflación y todo junto resta puntos a los bancos.

El Brexit también afecta, pues el tono desde Reino Unido se ha salido de madre y con personas hablando de guerra para mantener la soberanía de Gibraltar, comentarios que demuestran que están improvisando la salida de la UE al haberse olvidado del peñón en el documento de activación del Artículo 50.

Wall Street no muestra convicción y otra vez la Casa Blanca intenta sostener al mercado

En estos momentos la mayoría de sectores del SP 500 está en negativo con el de energía cayendo mero 0,33% al no poder superar la zona de los 50 $ y colocarnos por debajo. El sector de consumo discrecional también está descendiendo -0,31% por rebaja de recomendación de algunos problemas en valores muy famosos en el pasado, lo que ha metido algo de miedo en todo el sector.

La reunión entre Estados Unidos y China sigue dando un miedo de fondo que se ha visto claramente en la sesión europea pero que también está presente la sesión norteamericana.

El Dow Jones es el único que intenta mantenerse ligeramente en positivo pero porque Caterpillar está aportando 12,59 puntos al haber tenido una mejora de recomendación.

El sector bancario esta descendiendo -0,23% al tener bajadas de recomendación sobre valores importantes y además estar presionado a la baja por una salida de la zona de sobrecompra en los gráficos a meses.

También, los pedidos a fábrica del mes de febrero no han aportado fortaleza sino que dan un paso atrás con respecto a los niveles alcanzados a finales de 2016, por lo que hay un cierto apoyo la idea de que el producto interior bruto será peor en el primer trimestre, aunque el déficit comercial de Estados Unidos del mes de febrero se ha reducido más de lo esperado, por lo que en cierto sentido se compensan las cosas, pero no del todo.

En Europa, la mayoría de súper sectores están en positivo con el de cuidados de la salud subiendo 0,8% o las petroleras 0,83%, pero los bancos caen -0,82% y automoción y recambios 0,84% también en negativo.

Los coches están afectados por unas ventas en Estados Unidos peores de lo esperado y además mayores exigencias por parte del Parlamento Europeo para nuevos modelos en términos de control medioambiental.

Los bancos siguen afectados negativamente por un entorno inflacionario más débil de lo previsto.

Algo que está intentando sostener al mercado son los comentarios que han venido de la Secretaría de transportes en donde ha lanzado al mercado la idea de que el plan de inversión en infraestructuras podría estar listo en mayo, pero las palabras que ha utilizado rozan el surrealismo por la inconcreción de las mismas. Otra vez, conscientes de la influencia de los inversores, vuelven a soltar declaraciones para intentar intervenir verbalmente en el mercado y sostener los niveles.

El saldo de las instituciones al cierre de ayer sigue siendo neutral y con la actividad más bien parecida a la que hay en las vacaciones de Navidad. Sigue dando una sensación de espera.

Moscovici sobre el posible acuerdo con Grecia

Dice que es posible un acuerdo técnico con Grecia sobre nuevos préstamos en las próximas semanas, pero que un acuerdo en el rescate requiere elecciones políticas difíciles pero hay que ponerse de acuerdo para poder limitar los riesgos.

La Comisión Europea espera que Grecia haya alcanzado un superávit primario por encima del 3% en 2016.

Súper sector de automoción y recambios, un peligro latente

Ayer fue uno de los súper sectores más castigados de Europa y es que hoy vuelve a ser el que más problemas tienes con un descenso cercano a -0,9%.

La cuestión es que las cifras de ventas de coches en Estados Unidos fue peor de lo esperado, pero es que en Europa todavía no se ve el cambio de modelo hacia el coche eléctrico, aunque existen planes de fondo muy jugosos para la industria. La realidad es que antes de que llegue el coche eléctrico a sustituir al diésel, los diésel tengan problemas por las prohibiciones de circulación en el centro de las ciudades más importantes, lo que es un incentivo para evitar su compra cuando todavía no hay sustituto natural en las mismas condiciones. Recuerden que la industria alemana apostó de manera muy fuerte a los coches diésel, por lo que toda esta situación les pilla con el paso cambiado.

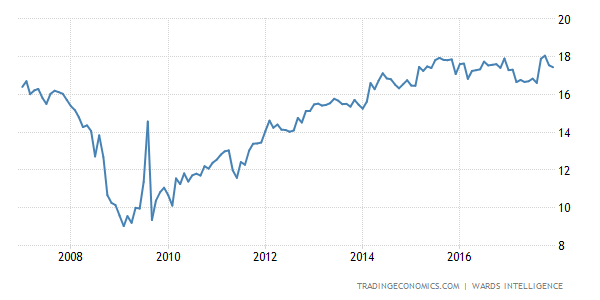

Primero, vean las ventas totales de vehículos en Estados Unidos y pueden observar que estamos en una zona de peligro porque parece que la tendencia se empieza a agotar. Recuerden que algunos presidentes de la Reserva Federal norteamericana escogían los datos de venta de vehículos y de paro semanal como indicadores más tempranos de la evolución de la economía y a este hay que vigilarlo de cerca.

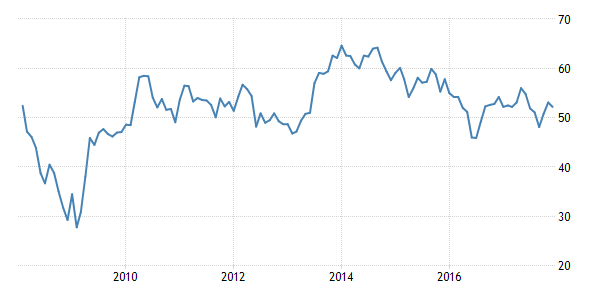

Por otro lado, vean la situación del súper sector de automoción y recambios en gráficos semanales. Tenemos unos niveles muy claros de lateralidad desde comienzos de este año y cada vez que nos acercamos a la parte superior aparecen las ventas. La directriz alcista desde los mínimos de 2016 se está acercando al precio, pero el peligro real lo tenemos en el RSI, ya que está atacando la directriz alcista desde los mínimos relativos de 2016 y perder la tendencia podría hacernos buscar la zona de los 540. Si entonces ponernos en un serio aprieto, teniendo también en cuenta la directa influencia que tiene sobre el índice alemán.

.gif)

La subasta de corto plazo de España, resultados

Se colocan 525 millones de euros a seis meses a un tipo de -0,362% desde el -0,389% anterior.

También se colocan 4076 millones de euros a 12 meses con una rentabilidad de -0,291% desde -0,298%.

Como vemos, parece que la situación no ha cambiado y estamos muy cerca de los tipos mínimos históricos apoyados por esa inflación menor de lo esperado.

Los datos de Europa de hoy:

España:

Desempleo en España en el mes de marzo baja en 48.559 personas y además se crea un empleo de 161.752, una cifra récord. Se esperaba que bajase el desempleo 41.200 siguiendo la tendencia de un descenso de 9.400 del mes anterior.

Reino Unido:

Índice de directores de compra de Reino Unido del sector de construcción del mes de marzo da un paso atrás pasando de 52,5 a 52,2, peor que el descenso a 52,4 esperado.

Como se puede observar el gráfico adjunto, mantenemos la zona de expansión, pero todavía no se atreve a romper al alza por las incertidumbres que ofrece la negociación de la salida de la Unión Europea.

Eurozona:

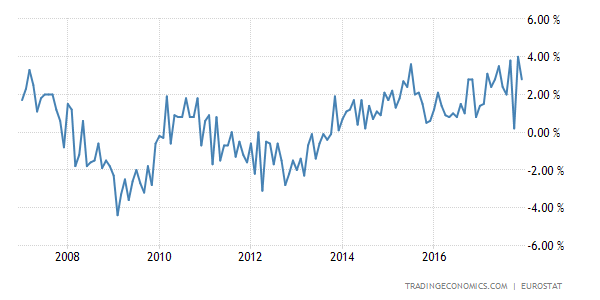

Ventas minoristas del mes de febrero de la zona euro suben del 0,1% hasta el 0,7%, mucho mejor de lo esperado que era subir al 0,5%.

En la interanual tenemos también un incremento que pasa del 1,5% al 1,8%, mucho mejor de lo esperado que era reducirse hasta un crecimiento del 1,4%.

Si miran el gráfico adjunto de la interanual, estamos lejos de la zona de máximos de 2015, pero intentamos no perder la zona, por lo que se está viendo que la recuperación es lenta pero se mantiene, tal como dice el BCE.

Los datos de EEUU de hoy:

- ISM de Nueva York del mes de marzo sube de 731,9 a 735,1.

El índice de condiciones empresariales pasar de 51,3 a 56,5.

Todo lo que signifique aumento en las condiciones, es bono para el mercado, bueno para el dólar y negativo para los bonos.

- Pedidos a fábrica en Estados Unidos del mes de febrero nos dejó una variación del 1%, lo esperado, pero dan un pequeño paso atrás desde un crecimiento del 1,5% del mes de enero.

Si quitamos los transportes porque pocas unidades pueden modificar mucho la cifra general, pasamos de un crecimiento del 0,5% a uno del 0,4%.

El ratio inventarios a envío queda igual en 1,31 meses.

Paso atrás en los pedidos a fábrica y es una segunda bajada con respecto a los datos de finales de 2016. Sin transportes, también tenemos descenso, por lo que los dos datos no añaden más fortaleza a la que había en el último trimestre.

Es un dato no demasiado positivo para el mercado porque reforzamos la idea de debilidad, es ligeramente negativo para el dólar ligeramente positivo para los bonos.

Resumiendo la sesión, pocos cambios en los índices, aunque sí en los sectores, los bancos siguen mal rumiando las desgracias del Popular, y la menor tensión de los tipos. Pero las petroleras beneficiándose de la subida del petróleo. Mientras, temor a la reunión de Trump con los chinos, y surrealista intento de Trump, diciendo que igual saca el plan de infraestructuras en mayo.