Wall Street comienza esta semana con la vista puesta en las numerosas referencias con las que tendrá que lidiar en el mercado. Pero también mirando a un retrovisor que indica que, al menos en foto fija, el sesgo de los indicadores ha mejorado sustancialmente.

En especial, a cuenta de una menor aversión al riesgo focalizada en la última semana, en la que, como colofón el pasado viernes, The Wall Street Journal filtraba que desde la Fed se apuntaba a la esperada subida de 75 puntos básicos en noviembre, pero con la idea de moderar la subida, si las cifras mejoran, para no chocar más con la economía en diciembre.

Este hecho, por ejemplo, llevaba a un cambio de valoración en la encuesta de CME group sobre en qué cuantía esperan los analistas que suban los tipos de interés de cara a diciembre. Antes de la noticia, para el encuentro del FOMC del 14 de diciembre, el porcentaje de 50pb era del 24,2%, después, rozaba el 36%.

Un apoyo, que deberá confirmarse con las declaraciones de los próximos días, que también ha venido dado por los primeros resultados empresariales, los del sector financiero, que en general han gustado al mercado. De hecho, Wall Street ha vivido la mejor semana que recuerdan los inversores desde el pasado mes de junio para los tres principales indicadores.

Y a pesar de que las caídas anuales perduran con fuerza, lo cierto es que las ganancias del 4,7% para el S&P 500, del 5,2% para el NASDAQ 100 y del 4,9% para el DOW JONES Ind Average ha sabido a gloria a los inversores, ante lo que muchos expertos consideran ya un mercado sobrevendido ante el miedo creciente a la recesión, en lo que ha supuesto su cuarta semana consecutiva en positivo, aunque en este caso, con avances sustanciales.

El miedo latente, sin embargo, permanece. Por un lado, nada indica que esta semana continúen los avances y por el otro el preocupante aspecto de los bonos, con el del Tesoro a 10 años implementando con niveles por encima del 4,23%, su mayor nivel desde junio 2008.

Para esta semana las referencias a considerar, sobre el papel son numerosas, por un lado, sus cifras manufactureras que se mirarán con lupa. Ni que decir de los resultados empresariales, con la plana mayor de las Big Tech a examen, Con Microsoft y Alphabet-A el día 25 y el 27 será el turno de Apple y Amazon, mientras que a considerar entre las grandes publicarán el 25 Visa Rg-A y el 28 de octubre Exxon Mobil, que marcará sin duda el paso de las empresas más fuertes este año, las petroleras.

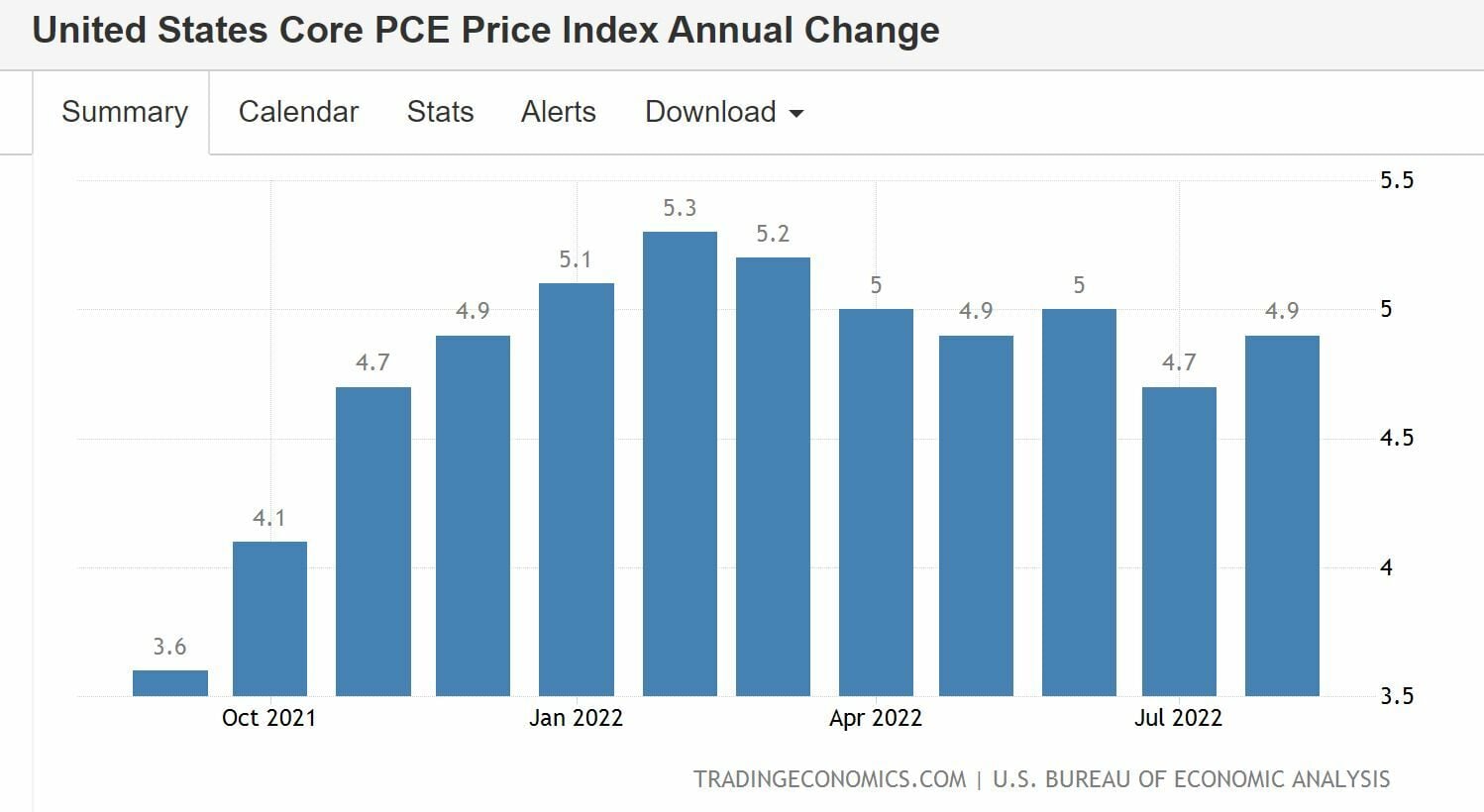

Aunque el plato fuerte de la semana de cara a la Fed será, el deflactor de precios subyacente, “la otra inflación” que el presidente de la Reserva Federal, Jerome Powell ya ha indicado que es el nivel de precios que más se sigue desde la institución para determinar cómo se están comportando y el efecto que las subidas de tipos están produciendo.

En agosto el dato general se moderaba hasta el 6,2%, pero lo cierto es que, el dato subyacente, el que descuenta alimentos frescos y energía en la medición de los precios del consumo personal siguió elevándose hasta el 4,9% desde el 4,7% anterior y podría superar, de seguir creciendo, el 5% en los datos de septiembre, lo que indicaría que la Fed debería incluso “esforzarse” más en las subidas de tipos para controlar una inflación imparable.