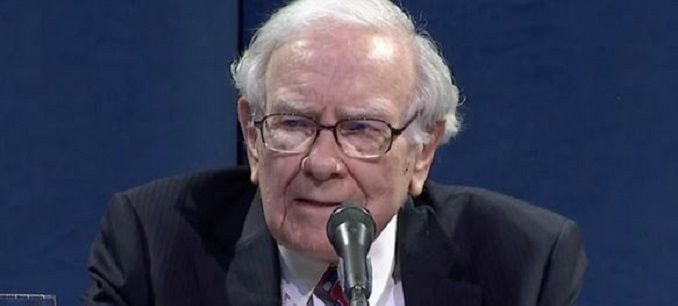

La diversificación no es una prioridad para Warren Buffett. Para el Oráculo de Omaha “La diversificación no es necesaria si sabes lo que estás haciendo”. Por ello el 85% de su cartera se ubica en tres sectores bien identificados según Sean Williams en The Motley Fool: Tecnología de la información, finanzas y productos básicos de consumo.

En términos de los mayores inversores del mundo, Warren Buffett merece estar en una clase propia. Desde que asumió el cargo de CEO del conglomerado Berkshire Hath Rg-A y Berkshire Hath Rg-B en 1965, ha creado más de 500 mil millones de dólares en valor para los accionistas de su compañía y supervisó un rendimiento promedio anual del 20% para las acciones de Berkshire. Teniendo en cuenta las ganancias acumuladas hasta la fecha para las acciones Clase A de Berkshire, el Oracle of Omaha ha generado ganancias agregadas en el precio de las acciones de casi 3.400.000%.

A pesar de estos enormes rendimientos, la diversificación nunca ha sido una prioridad en la lista de Buffett. De hecho, dijo una vez: "La diversificación es protección contra la ignorancia. Tiene muy poco sentido para aquellos que saben lo que están haciendo". Por el aspecto de la cartera de Berkshire Hathaway, Buffett y su equipo saben lo que están haciendo.

A 16 de septiembre, la cartera de 316.4 mil millones de dólares de Berkshire se concentró en solo tres sectores, que constituían aproximadamente el 85% de los activos invertidos.

Tecnología de la información: 43,31% de los activos invertidos

Una buena parte de la cartera de Warren Buffett, alrededor de 137 mil millones de dólares, se invierte en acciones de tecnología. Pero esta cifra es un poco engañosa, ya que solo posee dos empresas de tecnología de la información: Apple y Snowflake. Apple representa 135 mil millones de dólares de esta posición de 137 mil millones de dólares.

Buffett se ha referido regularmente a Apple como el "tercer negocio" de Berkshire Hathaway. Es una de las marcas más reconocidas del mundo, tiene una lealtad excepcional de los clientes y es un líder habitual en la columna de innovación.

Dentro de los Estados Unidos, el iPhone es el líder indiscutible en participación de mercado. La introducción de dispositivos con capacidad 5G debería conducir a un reemplazo de producto de varios años que eleve las ventas y el flujo de efectivo para su segmento de productos.

Sin embargo, también se encuentra en medio de una transformación que la convertirá en una empresa basada en plataformas. Apoyarse en los servicios y las suscripciones debería reducir la acumulación de ingresos a largo plazo asociada con los reemplazos del ciclo de productos y ampliar aún más el margen operativo de la empresa.

“Sería negligente si no mencionara que a Buffett le encanta el sólido programa de retorno de capital de Apple. Berkshire está generando ingresos anuales de casi 800 millones de dólares a través de dividendos, y las recompras regulares de acciones están proporcionando un aumento positivo en las ganancias por acción de Apple”, comenta Williams.

Mientras tanto, la empresa de almacenamiento de datos en la nube Snowflake representa la primera de las que podrían ser muchas acciones tecnológicas elegidas por los lugartenientes inversores de Buffett, Todd Combs y Ted Weschler. Dado que Buffett no sigue demasiado de cerca las acciones de tecnología, los mencionados tendrán la tarea de garantizar que la cartera ofrezca una representación tecnológica de vanguardia. Con Snowflake, se está exponiendo a una empresa de infraestructura líder cuyos productos se superponen a los servicios en la nube más populares, como S3 y Azure.

Finanzas: 29,97% de los activos invertidos

Aunque ya no es el sector más grande en la cartera, las finanzas siempre serán el lugar favorito de Oracle of Omaha para poner a trabajar el capital de su empresa. En total, posee una docena de acciones financieras por valor de casi 94,3 mil millones de dólares, al 16 de septiembre. Esto equivale al 30% de los activos invertidos.

“La razón por la que el Oracle of Omaha ama las acciones financieras tiene que ver con el carácter cíclico del sector. Buffett no es ajeno al hecho de que lasrecesiones y las contracciones económicas son una parte normal del ciclo económico. Pero también es muy consciente de que las recesiones solo duran unos meses o, como máximo, un par de trimestres. En comparación, los períodos de expansión económica que duran años, si no una década. Estos largos períodos de crecimiento permiten a los bancos aprovechar el crecimiento de los préstamos y depósitos”, señala Williams.

Asimismo, los períodos prolongados de crecimiento económico a menudo conducen a un aumento de las tasas de interés. A medida que aumentan las tasas y los rendimientos, los bancos tienden a cosechar las recompensas a través de ingresos netos por intereses adicionales. Bank of America, la segunda participación más grande en la cartera, es la más sensible a los intereses de las acciones de los grandes bancos. Después de sus resultados operativos del segundo trimestre, señaló que obtendría 8 mil millones de dólares en ingresos por intereses netos adicionales en 12 meses con un cambio paralelo de 100 puntos básicos en la curva de rendimiento de la tasa de interés. Dado que estos ingresos adicionales se derivan de préstamos pendientes, prácticamente todos irían directamente al resultado final de BofA.

Otra razón por la que Buffett es un gran admirador de las finanzas son sus sólidos programas de retorno de capital. Tome U.S. Bancorp como un ejemplo perfecto. El enfoque de US Bancorp en el pan y la mantequilla de la banca (crecimiento de préstamos y depósitos), junto con sus esfuerzos de digitalización que han impulsado una gran cantidad de ventas minoristas en línea, han llevado a un flujo de caja constante y un rendimiento superior del mercado del 3,2%.

“Siempre que Buffett ejerza algún nivel de control de la cartera de Berkshire Hathaway, puede contar con que las acciones financieras desempeñarán un papel clave”, destaca Williams.

Productos básicos de consumo: 11,58% de los activos invertidos

El tercer sector más grande representado en la cartera es el de los productos básicos de consumo. Las cinco acciones de consumo básico que posee representaban un valor de 36.600 millones de dólares al 16 de septiembre, o un poco menos del 11,6% de los activos invertidos. Para mayor contexto, una participación del 11,6% de los activos invertidos para productos básicos de consumo es un mínimo de más de dos décadas para este sector en la.

La razón por la que Buffett y su equipo se han sentido atraídos por los productos básicos de consumo es la previsibilidad del flujo de efectivo de las empresas de marca. Por definición, una acción de consumo básico vende bienes o servicios que se compran en prácticamente cualquier entorno económico. Por ejemplo, no importa qué tan bien o mal se esté desempeñando la economía mundial o de los Estados Unidos, las personas necesitan comprar alimentos, papel higiénico, detergente, pasta de dientes y una serie de otros bienes y servicios básicos. Las empresas que se ocupan de estos artículos de necesidad básica a menudo producen un flujo de caja predecible y un dividendo superior al mercado.

La mayoría de los activos invertidos de Berkshire en productos básicos de consumo se encuentran en Coca-Cola y Kraft Heinz.

Coca-Cola es la acción más antigua de Berkshire Hathaway, que se remonta a 33 años. Podría decirse que es la empresa de bienes de consumo más conocida del planeta y vende sus productos en todos los países del mundo excepto en dos (Corea del Norte y Cuba). Coca-Cola también controla una participación del 20% del mercado de bebidas frías en los países desarrollados y una participación del 10% en los mercados emergentes de más rápido crecimiento. Puede que sea una empresa de crecimiento relativamente lento en estos días, pero está obteniendo a Buffett un rendimiento anual de casi el 52%, según la base de costos inicial de Berkshire.

En cuanto a Kraft Heinz, ha sido una de las mayores decepciones de Buffett. El Oracle of Omaha ha admitido que Heinz pagó en exceso por Kraft Foods, y la compañía combinada recibió una monstruosa amortización de 15 mil millones de dólares en 2019.Sin embargo, incluso con este error, Kraft Heinz le está proporcionando a Buffett un rendimiento anual del 4,4% y sus alimentos preenvasados han sido un éxito durante la pandemia.

“El sector de bienes de consumo básico no es la historia de crecimiento que alguna vez fue, pero aún puede generar ingresos estables y rendimientos modestos”, finaliza Williams.