Microsoftpresentará hoy resultados del primer trimestre de 2022 y los analistas esperan un crecimiento en las ganancias de sus servicios en la nube debido a que la demanda continúo aumentando en el trimestre pasado, según Aaron Tilley en The Wall Street Journal.

Para el trimestre que terminó en marzo, se espera que el gigante del software registre alrededor de 49 mil millones de dólares en ventas, cerca del 18% respecto al año anterior. Los analistas encuestados por FactSet esperan que su ingreso neto sea de alrededor de 16 mil millones de dólares, un aumento del 6.2%. La empresa de Redmond, Washington, anunciará sus ganancias del tercer trimestre después del cierre de los mercados..

Durante la pandemia, Microsoft y otras compañías de software empresarial experimentaron un auge en los precios de las acciones y las ventas a medida que las organizaciones de todo el mundo usaban más herramientas digitales para ayudar con el trabajo remoto. Esto ha impulsado la demanda de las aplicaciones de oficina de Microsoft, así como sus servicios de infraestructura en la nube.

Los analistas e inversores buscarán señales de que la demanda se está enfriando. Las acciones de software han estado cayendo este año, con Microsoft cayendo más del 15%, en línea con el índice compuesto Nasdaq.

Microsoft sigue siendo el segundo mayor proveedor de infraestructura en la nube detrás de Amazon, pero la empresa ha estado ganando participación de mercado utilizando su liderazgo en aplicaciones de oficina como palanca para obtener grandes acuerdos para su nube Azure. Tenía casi el 20% del mercado en 2020, según la firma de investigación Gartner Inc., muy por detrás del 40% de Amazon Web Services, pero por encima del 7 % en 2016.

El impulso del mercado de la nube de Microsoft ha sido objeto de críticas en Europa, donde los rivales han presentado quejas antimonopolio. El verano pasado, la compañía francesa OVHcloud presentó una sobre los términos de licencia que, según dice, hacen que los productos de Microsoft sean más caros para usar en nubes que no son de Microsoft.

Un portavoz de Microsoft dijo en respuesta a la queja que está evaluando continuamente cómo puede trabajar mejor con los socios.

Dan Morgan, gerente sénior de cartera de Synovus Trust Co., dijo que monitoreará las ganancias de Microsoft en busca de un eco de las impresionantes cifras de la semana pasada de International Business Machines Corp., que obtuvo un impulso en las ventas gracias a un desempeño sorprendentemente sólido en la nube.

“Esto demuestra que el espacio del software empresarial sigue vivo y coleando”, escribió Morgan en una nota reciente.

Microsoft ha tenido un año ocupado. En enero, anunció la mayor adquisición de su historia con su oferta de 75 mil millones de dólares por Activision Blizzard, desarrollador de franquicias de videojuegos tan populares como Call of Duty, World of Warcraft y Candy Crush. Se espera que el acuerdo refuerce el servicio de suscripción Game Pass de Microsoft, que ofrece una biblioteca de juegos por una tarifa mensual.

La división de videojuegos generó cerca del 10% de los ingresos de Microsoft en 2021. La compañía está tratando de convertirla en otro negocio central, mediante el uso de su infraestructura en la nube para tomar la delantera en un sector emergente de juegos en la nube.

Microsoft no espera que el acuerdo de Activision, que está siendo revisado por la Comisión Federal de Comercio de EE. UU., se cierre hasta el próximo año. La nueva presidenta, Lina Khan, ha tomado medidas para aumentar el escrutinio de los acuerdos. Si cierra, Microsoft dijo que se convertiría en la tercera compañía de juegos más grande por ventas, con 30 estudios de juegos bajo su administración.

Incluso después del acuerdo con Activision, Microsoft todavía tiene mucho efectivo: 130 mil millones de dólares al final de su año fiscal 2021, con 200 mil millones de dólares adicionales en flujo de efectivo operativo proyectado durante los próximos tres años. Los inversores buscarán indicaciones de que la empresa está considerando más adquisiciones.

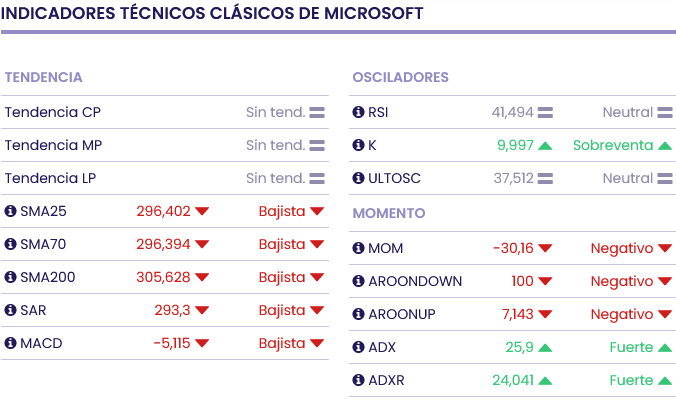

Microsoft cerraba la sesión del lunes en los 280.72 dólares y el último cruce de medias móviles, la de 70 periodos por debajo de la de 200 periodos, nos daría una señal bajista. Mientras, los indicadores de Ei se muestran en su mayoría bajistas.