NASDAQ 100 se presenta con un gran bagaje negativo a sus espaldas derivado sobre todo de tres factores: la coyuntura económica, los datos de inflación y las continuas y verticales subidas de los tipos de interés por parte de la Reserva Federal de Estados Unidos.

Un año que queda atrás, para olvidar con los peores datos que se recuerdan en el mercado desde 2008 de forma general, y en el caso del último trimestre, favorable para la mayoría de los índices, cierra ligeramente en negativo por primera vez desde 2001, en nada menos que en 21 años.

Y es que hablamos de un indicador dominado por el éxito que se ha visto vuelto del revés en un 2022 para olvidar. Y los números lo avalan, en especial, el de sus “inquilinos” de mayor capitalización y prestigio. Con Tesla recortando un 65% en todo el ejercicio, Meta (Facebook) con descensos del 64%, Netflix del 51%, Amazon del 49,62%. Alphabet-Adel 39% en sus caídas, Microsoft del 28,7% o Apple del 26,8%, en el “menor” de los casos, componen un panorama que se ve complicado por el cierre claramente en negativo de todas ellas en el pasado mes de diciembre.

En concreto el global del Nasdaq 100 solo un cuarto de sus empresas, el 25% se han mostrado con ganancias, en general relacionadas con la salud o la energía en el terreno más innovador y tecnológico, mientras que, en el año, sus caídas rozan el 33%, y en el mes de diciembre del 8,79%, son apenas variaciones en el trimestre y en la última semana. Ayer mismo marcaba ligeros recortes para empezar el año.

Y ¿esas caídas suponen una oportunidad de compra, en especial para los grandes valores? No todos están de acuerdo con esa apreciación a pesar de sus atractivos precios. Los expertos tecnológicos siguen mirando a sus fundamentales y a la capacidad cuasi inmediata de las empresas Big Tech para reducir sus elevados y disparados costes actuales. En casi todos los casos pasa por despidos de importancia y en todos por reducir a la mínima expresión necesaria las nuevas contrataciones, mientras, en muchos casos cierran proyectos venidos a menos y con fuertes pérdidas.

Para Morningstar la impronta de estos grandes valores pasará por el comportamiento y cambio de sesgo de la Fed, ese y no otro será el punto de inflexión para estas empresas, a medida que la economía se recupere de una casi descontada recesión que se espera suave en Estados Unidos sobre el papel y que marcará el punto de entrada de nuevo de los inversores y el final de sus caídas continuadas.

Todo apunta al segundo semestre del año, a la espera de que la Fed avance hacia niveles de tipos superiores al 5%, por la que la escalada seguirá teniendo recorrido para el precio del dinero, con la incógnita del impacto en la economía de Estados Unidos. Lo más normal además es que todas ellas se vuelvan sobre sus negocios tradicionales, que, en la mayoría de los casos se basan en la publicidad.

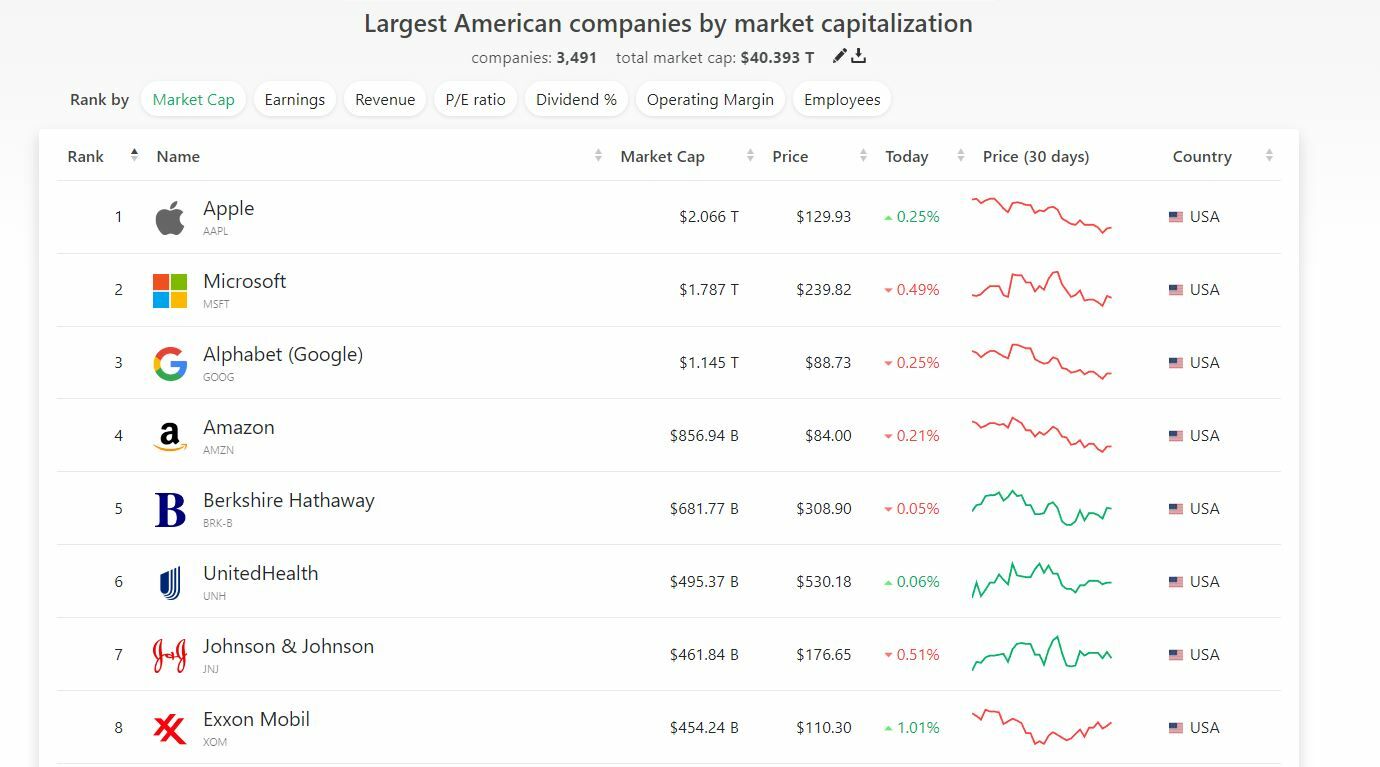

Empresas que son en muchos casos son gigantes ahora mermados claramente por dos motivos: en su nivel de inversión que mirarán con lupa y de capitalización lastrado por el mercado. Aunque siguen siendo multinacionales y ocupan buena parte de las primeras posiciones, con Apple, Microsoft, Alphabet y Amazon copando los primeros puestos desde los 2,06 billones a los casi 857.000 que vale el gigante del comercio electrónico que fundó Jeff Bezos, han perdido más que fuerza y vigor económico.

De hecho, los indicadores de fuerza de Estrategias de Inversión nos muestran que la tendencia que marca Nasdaq 100 refleja una fuerza muy débil, que se mantiene además a largo plazo, mientras qu,e a medio, se marca como débil. En la operativa aconseja mantenerse al margen del indicador con el riesgo de un mayor deterioro técnico para sus valores.