Las cifras de interés en corto (short interest en inglés) indican cuántas acciones de una empresa se venden actualmente a corto y aún no se han cubierto. Se publican en Wall Street cada dos semanas, y sus cambios y movimientos pueden ser una forma útil de calibrar el posicionamiento alcista o bajista en nombres individuales, así como en grupos y sectores.

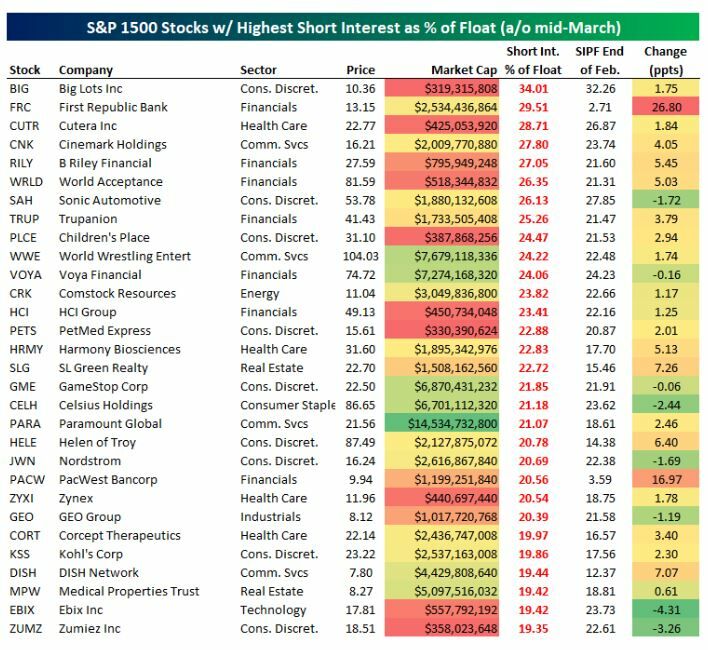

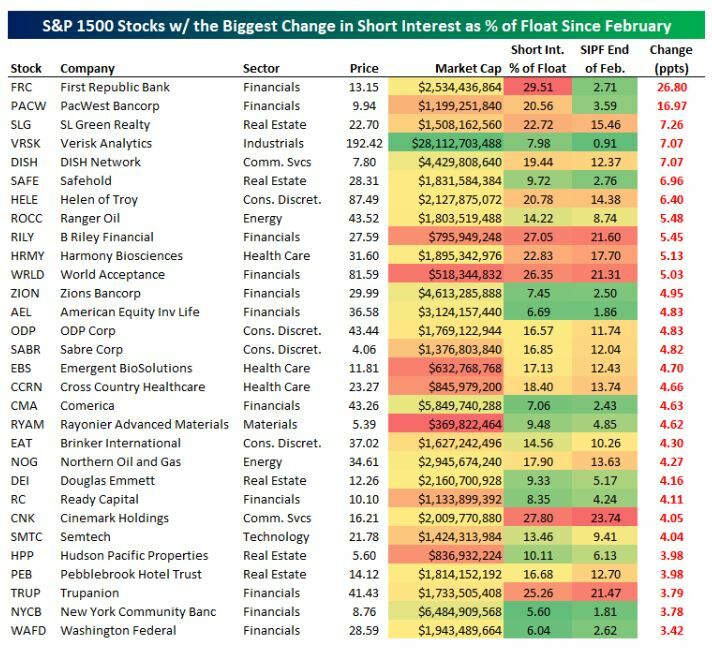

Con las quiebras bancarias y las fugas de depósitos que se produjeron en marzo, que provocaron la quiebra de dos valores bancarios del S&P 500 y la caída precipitada de muchos otros bancos regionales, puede ser interesante analizar cómo ha evolucionado esta ratio en varias entidades. Un informe elaborado por Bespoke Investment Group recoge las cifras de intereses en corto de final de mes correspondientes a marzo, con una tabla con los valores del S&P 1500 que registraron los mayores aumentos como porcentaje del capital flotante (SIPF) durante el mes.

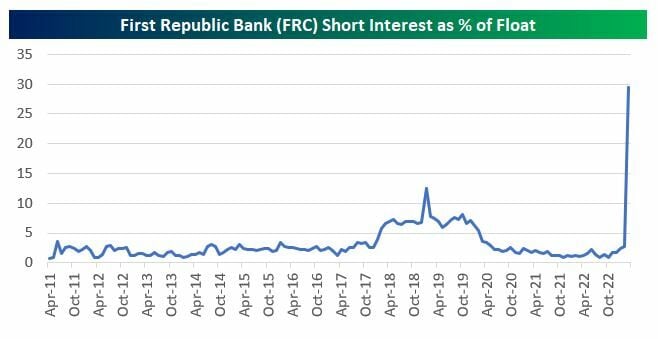

Los dos valores que registraron los mayores aumentos de posiciones especulativas fueron First Republic y PacWest Bancorp. A finales de febrero, First Republic sólo tenía en corto el 2,71% de su capital flotante, pero a finales de marzo, esa cifra se había disparado hasta el 29,51%. El aumento del interés en corto de PacWest fue ligeramente menos extremo, pero también muy relevante, ya que pasó del 3,59% al 20,56%. Otros nueve valores del sector financiero se encuentran en la lista de los 30 valores del S&P 1500 que experimentaron los mayores saltos en el SIPF en marzo.

Cuando un valor tiene un alto porcentaje de acciones vendidas a corto, significa que muchos inversores apuestan en su contra. Sin embargo, “si una empresa muy vendida a corto consigue producir unos resultados mejores de lo esperado, las acciones a menudo registrarán ganancias desorbitadas, ya que muchos de los ‘cortos’ se apresuran a cubrir sus posiciones”, recuerdan los expertos de Bespoke Investment.

Si se analizan los datos por sectores, los bancos experimentaron la mayor subida media del SIPF, con 0,78 puntos porcentuales, seguidos de los servicios de telecomunicaciones, los medios de comunicación y el entretenimiento, y los REIT (fondos de inversión inmobiliarios). Los valores del grupo de bienes de consumo duraderos y prendas de vestir registraron el mayor descenso del SIPF, con -0,23 puntos porcentuales.

Retomando el caso del First Republic Bank, el interés en corto de su media histórica se sitúa en el 0,5% de su capital flotante, frente a una situación actual de casi un 30%. “Para una acción que ha bajado un 94% desde sus máximos, ¿dónde crees que está el riesgo/recompensa en este momento?”, se preguntan los expertos.

En cuanto a las acciones más vendidas a corto, sólo Big Lots tiene actualmente un mayor porcentaje de su capital vendido en corto que First Republic en el S&P 1500.