Aunque parezca mentira, sí, ya han pasado tres meses desde que las cotizadas rindieran sus últimas cuentas al mercado. Así que, la temporada de resultados empresariales arranca de nuevo. Será este viernes y en EEUU con la presentación de las cifras financieras de algunos de los grandes bancos del país, así como otros gigantes como Blackrock, Delta Air Lines o Unitedhealth.

En cuanto al sector bancario se refiere, está previsto que JPMorgan, Citigroup, Bank of America y Wells Fargo comuniquen sus números este viernes, mientras que Goldman Sachs y Morgan Stanley lo harán a comienzos de la próxima semana.

Los inversores esperan con ansia los resultados de los gigantes bancarios, pero también la visión que tienen sobre el actual escenario macroeconómico al que se enfrentan, siendo factible que "asistamos a algunas, si no bastantes, revisiones a la baja de expectativas de resultados, algo que puede provocar recortes en las cotizaciones de las empresas afectadas y, por simpatía, en las de su sector e, incluso, de ser muchas las revisiones, en las bolsas en su conjunto", explican desde Consenso del Mercado. "No obstante, no se puede descartar por completo que las empresas, tal y como ha ocurrido en los últimos trimestres, sorprendan positivamente a los inversores, mostrando una mayor resistencia de la esperada al deterioro del escenario macroeconómico global", añaden.

Caídas del 17% en el beneficio medio de los seis grandes bancos de Wall Street

Si tenemos en cuenta la opinión de los analistas más pesimistas, éstos creen que el deterioro de la economía está y seguirá pasando factura a los grandes bancos americanos. "Si bien el sentimiento del mercado dio un giro brusco de esperanzado a temeroso en 2022, algunas grandes entidades podrían superar las predicciones más nefastas porque se han desprendido de las actividades de riesgo", señala Susan Roth Katzke, analista de Credit Suisse.

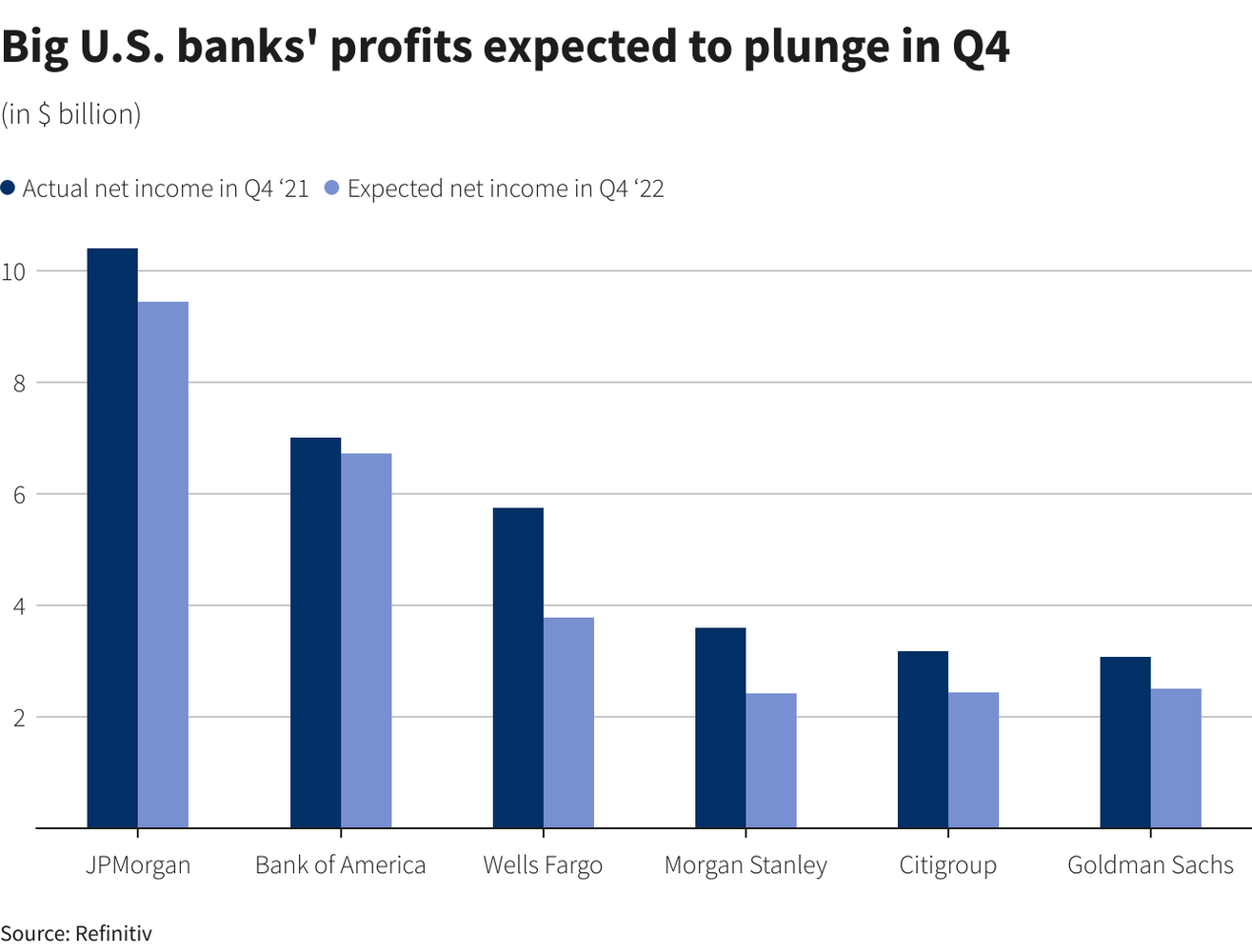

Desde Refinitiv, las previsiones son que JPMorgan, Citigroup, Bank of America, Wells Fargo, Goldman Sachs y Morgan Stanley reporten ganancias más bajas en el cuarto trimestre de 2022, por la acumulación de fondos para estar preparados frente una desaceleración económica que ya les está golpeando. En concreto, se espera que las seis grandes entidades financieras americanas "acumulen un total de $5.7 mil millones en reservas para prepararse para préstamos deteriorados", lo que supone doblar "los $2.37 mil millones provisionados un año antes".

En cuanto a los beneficios concretos se refiere, "también se espera que los seis bancos cotizados de Wall Street reporten una caída promedio del 17% en las ganancias netas en el cuarto trimestre respecto al año anterior", apuntan los analistas de Refintiv.

Factores clave en el recorte de ganancias

Cierto es que los bancos, grandes prestamistas de la historia, pueden beneficiarse del aumento de tipos para ganar más con el interés que cobran al prestar. Pero también lo es que la subida de tasas por parte de la Fed, el aumento de los precios y los mayores costos de endeudamiento han llevado a los consumidores y las empresas a frenar sus gastos y, dado que los bancos actúan como intermediarios económicos, sus ganancias disminuyen cuando la actividad se desacelera. "Con la mayoría de los economistas estadounidenses pronosticando una recesión o una desaceleración significativa este año, es probable que los bancos incorporen una perspectiva económica más severa", explican en este sentido los analistas de Morgan Stanley.

Por otro lado, ejecutivos del sector han advertido en las últimas semanas de un entorno empresarial más complicado, lo que ha llevado a las compañías a recortar compensaciones o eliminar puestos de trabajo. De hecho, está previsto que hoy miércoles Goldman Sachs comience a despedir a miles de empleados. Según ha adelantado la agencia Bloomberg, los despidos no superarán los 3.200, entre el 6% y el 7% de su plantilla, que ascendía a 49.100 empleados a cierre de septiembre; de confirmarse, sería el mayor recorte en el banco al menos desde la crisis financiera que siguió a la caída de Lehman Brothers en 2008, cuando la entidad recortó su plantilla un 10%, unos 3.000 empleados. Por su parte, Morgan Stanley y Citigroup, entre otros, también redujeron puestos de trabajo después de una caída en la actividad de la banca de inversión.

Los negocios de consumo también serán un punto clave en los resultados de los bancos. Las cuentas de los hogares se han visto respaldadas durante gran parte de la pandemia por un fuerte mercado laboral y el estímulo del gobierno, y aunque los consumidores generalmente están en buena forma financiera, muchos están empezando a atrasarse en los pagos. "Estamos saliendo de un período de calidad crediticia extraordinariamente sólida", dice a este respecto David Fanger, vicepresidente senior del grupo de instituciones financieras de Moody's Investors Service.

A nivel particular, también hay que reseñar, en el caso de Wells Fargo, las consecuencias de un escándalo de cuentas falsas y las sanciones regulatorias, que seguirán afectando a sus resultados. El banco esperaba registrar un gasto de alrededor de $ 3.5 mil millones después de que acordó liquidar los cargos por la mala gestión generalizada de préstamos para automóviles, hipotecas y cuentas bancarias con la Oficina de Protección Financiera del Consumidor de EEUU, la sanción civil más grande jamás impuesta por el organismo de control.

Los analistas también observarán si bancos como Morgan Stanley y Bank of America registran amortizaciones en el préstamo de $13 mil millones que recibió Elon Musk para comprar Twitter.

Los beneficios del S&P 500 caerán por primera vez en dos años

Pero no será sólo en el sector bancario y en este período cuando veamos mermas en los libros de las cotizadas. Los expertos de Renta 4 recuerdan "que el deterioro del ciclo, ya patente y que irá a más recogiendo el impacto de una mayor restricción monetaria, no está aun plenamente recogido en las estimaciones de resultados, donde sigue existiendo riesgo a la baja, y con ello posible presión sobre las bolsas en las próximas semanas".

Por el momento, el consenso de analistas espera una disminución del 4,1% interanual de los beneficios de las compañías del S&P 500 en el 4T de 2022. Se trataría de la primera caída de los beneficios corporativos en el conjunto de firmas del S&P500, ya que la última vez fue en el tercer trimestre de 2020 "y no sería de extrañar una prudente guía 2023 en vista de la desaceleración esperada de la actividad y del mantenimiento de tipos altos", añaden.

En cuanto a los ingresos, las previsiones recogen una caída del 3,8% de los ingresos en un trimestre que estuvo marcado por la inflación, las subidas de tipos de interés y el miedo a una recesión económica. Las excepciones serán el sector energético, del que los analistas prevén un crecimiento interanual de sus ganancias del 62,7%, y el industrial (38,5%).