El director de inversiones de JPMorgan Chase, Bob Michele, se muestra preocupado ante la situación económica actual. El experto señala que este escenario le recuerda a la calma antes del colapso de Lehman Brothers de 2008 y cree que los inversores no deberían desestimar una repetición de la historia, según Christiaan Hetzner en Yahoo Finance.

A pesar de que tres de las cuatro quiebras bancarias más grandes en la historia de EE. UU. ocurrieron en primavera, los datos económicos han demostrado ser resistentes y los precios de las acciones han seguido subiendo, respaldados por la esperanza de un próximo aumento de la productividad gracias a la inteligencia artificial generativa.

Hace quince años, JPMorgan compró el famoso quinto banco de inversión más grande de Wall Street, Bear Stearns, en un acuerdo negociado por el gobierno para evitar su colapso, no muy diferente de su reciente adquisición de First Republic Bank que parece haber detenido un mayor contagio entre los prestamistas regionales.

“Esto me recuerda muchísimo a ese período de marzo a junio de 2008”, dijo Michele a CNBC en una entrevista el viernes, citando el repunte de tres meses que siguió al acuerdo con Bear. “Los mercados lo vieron como: hubo una crisis, hubo una respuesta política y la crisis se resolvió”.

Michele ahora está poniendo a prueba sus activos para una contracción del 3% al 5% en la actividad económica durante un par de trimestres, ya que no está comprando las predicciones optimistas de Goldman Sachs de que EE. UU. puede escapar incluso del tipo de recesión leve que ya ha ocurrido en Europa.

“Sería un milagro si esto terminara sin recesión”, indicó Michele, quien también se desempeña como director global de ingresos fijos para el brazo de gestión de activos de JPMorgan.

El mero tamaño de la economía a menudo puede significar que cuando las fugas brotan en la fachada, el daño estructural ya está hecho.

Abundan los riesgos, desde los precios de las acciones hasta los bienes raíces comerciales

Muchos veteranos de Wall Street no habían iniciado sus carreras la última vez que EE. UU. enfrentó tasas de inflación tan altas, y es posible que aún no se haya sentido el endurecimiento draconiano posterior de la Reserva Federal. Esto se debe a que las tasas reales, es decir, una vez ajustadas para las tasas de inflación anualizadas del 4.4% utilizando el criterio preferido de la Fed, aunque ya no son negativas, no han llegado al punto en que constituyen una restricción importante para el crecimiento económico.

Y aunque la propiedad residencial se ha vuelto menos preocupante, las tasas de vacantes en el sector inmobiliario comercial se han disparado luego del cambio hacia el trabajo remoto.

Más de 1.4 billones de dólares en préstamos CRE de EE. UU. vencen en 2027, con 270 mil millones de dólares solo venciendo este año, según el proveedor de datos de bienes raíces Trepp. Gran parte de esta deuda tendrá que renovarse a tasas más altas.

“Hay muchas empresas que cuentan con financiamiento de muy bajo costo”, dijo Michele. “Cuando vayan a refinanciar, se duplicará, triplicará o no podrán refinanciarlo y tendrán que pasar por algún tipo de reestructuración o incumplimiento”.

Otra señal de alarma para los inversores es la réplica de las negociaciones sobre el techo de la deuda. La Cuenta General del Tesoro, el cofre del Tío Sam, está casi agotado debido a una restricción para emitir nuevos pagarés que estuvo vigente hasta que se resolvieron las conversaciones.

Ahora, está previsto que un tsunami de 1 billón de dólares en papel público de alta calidad llegue a los mercados antes de septiembre, en un momento en que Michele advierte que la FED ya está drenando 95.000 millones de dólares en liquidez —el oxígeno que alimenta los precios de los activos— todos los meses a través del ajuste cuantitativo.

Si los inversores como el multimillonario Ken Griffin, el jefe del fondo de cobertura más exitoso de Wall Street, deciden que la exageración de la IA es más una burbuja que una sustancia con las valoraciones actuales, las salidas de acciones más riesgosas hacia bonos más seguros que generan rendimientos respetables podrían afectar a las acciones.

La amenaza económica fue descartada hasta el final

Lo que pocos pueden recordar es que la crisis de las hipotecas de alto riesgo fue en realidad un choque de trenes que se movía tan lentamente que pocos imaginaron en ese momento el cataclismo que iba a caer sobre el mundo en la segunda mitad de 2008.

Podría decirse que el tiro inicial se produjo a finales de marzo de 2007, cuando el presidente de la FED, Ben Bernanke, dijo al Congreso que era probable que los riesgos indirectos para la economía en general que emanaban del mercado de hipotecas de alto riesgo se contuvieran.

En el momento en que habló, el mayor proveedor independiente de préstamos para compradores de vivienda de EE. UU. con puntajes crediticios bajos, New Century Financial, ya estaba al borde del abismo; la semana siguiente finalmente se declararía en bancarrota del Capítulo 11.

Los problemas en Bear Stearns ni siquiera comenzaron a materializarse hasta junio siguiente, cuando el banco de inversión diseñó un rescate de 3.2 mil millones de dólares de sus propios fondos de cobertura que especulaban con el mercado inmobiliario de EE. UU.

Su boda forzada en marzo de 2008 con JPMorgan pareció marcar el punto álgido de la crisis, pero todavía pasaron otros seis meses antes de la quiebra de Lehman Brothers.

Igual de importante, Lehman, aunque la víctima más espectacular, no fue de ninguna manera la única.

American Insurance Group, la aseguradora más grande del mundo en ese momento, requirió la asombrosa cantidad de 182 mil millones de dólares en ayuda de los contribuyentes debido a las apuestas arriesgadas realizadas por un pequeño número de empleados de Londres en AIG Financial Products, una unidad relativamente desconocida.

Fannie Mae y Freddie Mac, las dos empresas patrocinadas por el gobierno que respaldan aproximadamente la mitad de todos los préstamos hipotecarios de EE. UU., pasaron a estar bajo la tutela del estado. Los principales bancos como Washington Mutual, Wachovia y Merrill Lynch colapsaron o fueron engullidos a bajo precio.

“Hay muchas cosas que resuenan con 2008”, destacó Michele. “Sin embargo, hasta que sucedió, fue descartado en gran medida”.

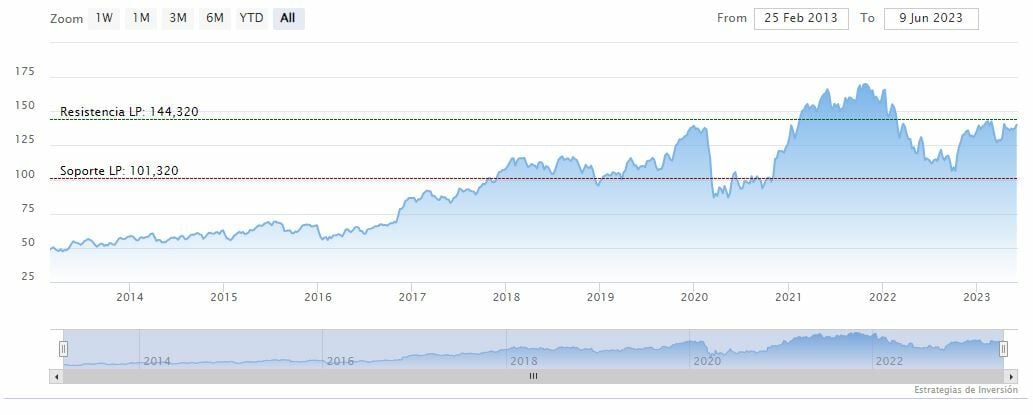

JPMorgan Chase cotiza en los 140.56 dólares a la baja en la tarde del lunes. Las medias móviles de 70 y 200 periodos se mantienen por debajo del precio, RSI a la baja en los 57 puntos y la línea rápida (azul) del MACD se mantiene por encima de la lenta (roja) y del nivel de cero.

El soporte a medio plazo se encuentra en los 123.12 dólares, pero también podemos señalar un soporte previo en los 135 dólares. Mientras, los indicadores de Ei se muestran mixtos.