Aunque pueda parecer mentira y a pesar de la mala impresión de sus resultados, la ronda de la última semana del DOW JONES Ind Average la pagaba Apple y su recuperación inesperada del pasado viernes, que a la postre mermó a la mínima expresión las pérdidas semanales del indicador. Sin embargo, sigue siendo el que peor desempeño está teniendo en Wall Street en lo que va de año y el que más está leyendo la negatividad de los inversores.

Una sombra de duda, cada vez más grande en un horizonte donde los resultados mixtos empiezan a marcar tendencia. Y, sino que se lo digan, tras las caídas de todos aquellos relacionados directa e indirectamente con la inflación, al último informe de empleo, que vuelve a ser, por positivo, el quebradero de cabeza de la Fed, en primera instancia y en segunda de los mercados financieros que ven como de nuevo la sombra de la recesión es más que alargada.

Y pueden indicar que las subidas de tipos de interés no tienen un horizonte moderado sino más bien amplio ante la robustez que, mes tras mes, sigue presentando el mercado laboral americano, con la creación, en enero de más de medio millón de nuevos puestos de trabajo. Esto puede indicar una “reaceleración” de la inflación, con elevada demanda agregada a pesar de que los sueldos se desaceleran.

Todos piensan ya en tipos del 5,25%, cuando antes de que se conociera el dato a finales de la pasada semana, la percepción era del 5% para los tipos federales como un máximo anual, por lo que vuelve a sondearse entre los analistas que, en mayo, tras la subida de un cuarto de punto en marzo, pueda llegar un incremento mayor.

Desde Morgan Stanley, su analista Mike Wilson dice que, tras el inicio alcista de principios de 2023, puede ser demasiado pronto para que los inversores busquen una nueva narrativa en el mercado. Y estima que, a pesar de la evolución positiva, las buenas noticias tienen un precio y es posible, dice, que “la realidad” regrese a Wall Street.

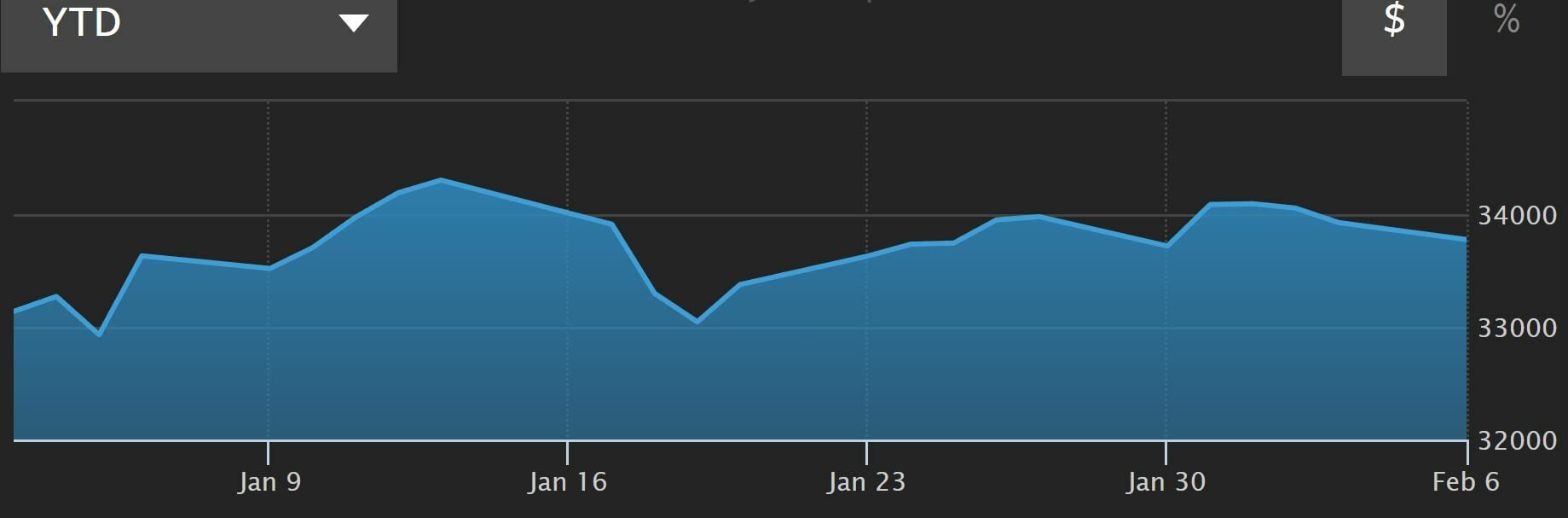

En su gráfica de evolución comprobamos como Dow Jones apenas se mueve en la semana, con ganancias también muy nimias en el mes, de apenas el 0,65% mientras que, en el trimestre, la subida alcanza el 2,77%. En el año las subidas también son ligeras, de solo el 1,8%.

En cuanto a datos, hoy mismo conoceremos el déficit comercial a cierre del pasado ejercicio y los datos de crédito al consumo, con el turno mañana de los inventarios mayoristas. El jueves, a la habitual suma de las peticiones de subsidio de desempleo se semanales, se sumará el viernes el índice de confianza de la Universidad de Michigan, con mucho que decir porque como saben se trata de un dato adelantado.

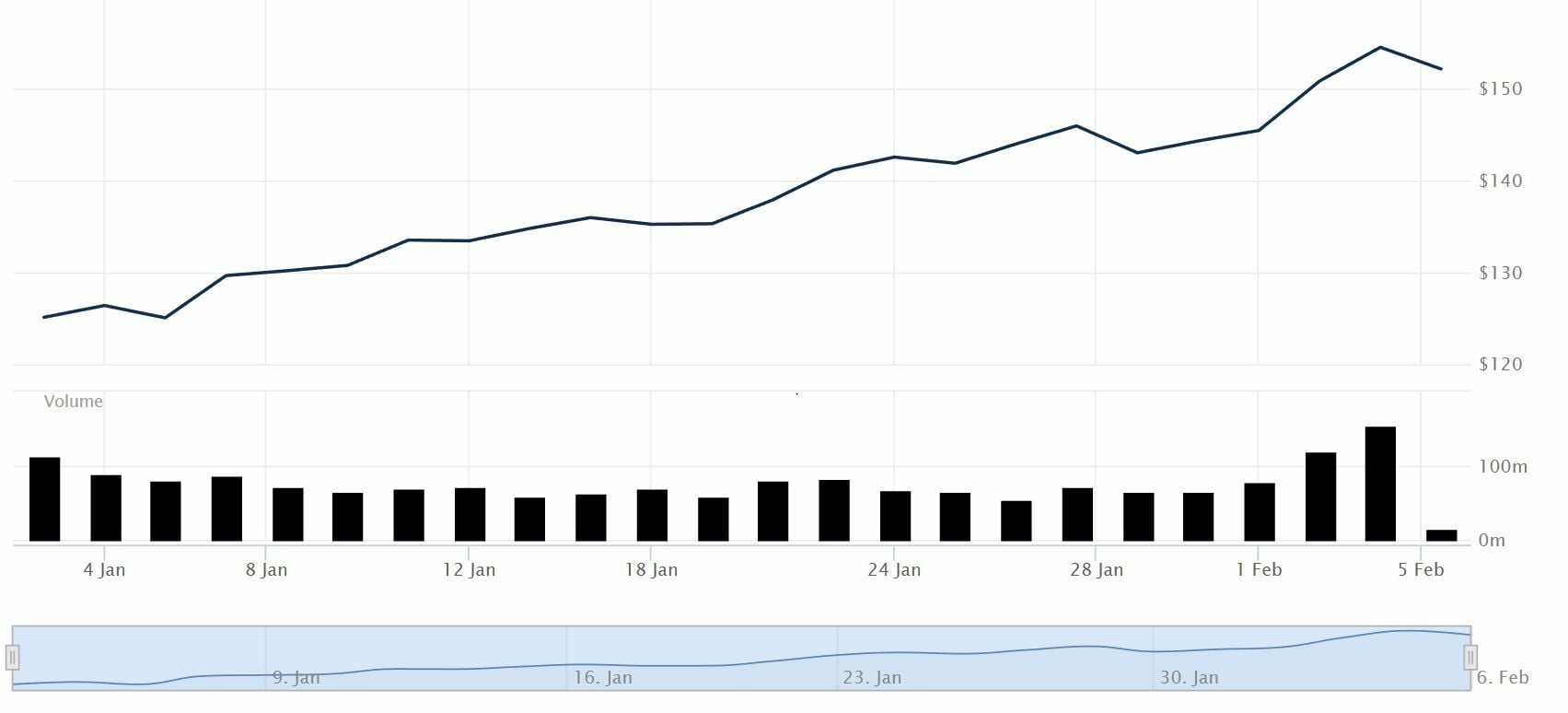

Y es que no todo Wall Street es negativo. En declaraciones a Reuters Ryan Detrick estratega jefe de mercado de Carson Group considera que las ganancias del resto de indicadores dibujan un panorama saludable e inesperado que se está dibujando en la bolsa de Nueva York, tras un 2022 fallido. Algo que apunta más al S&P 500 que marca distancias con Dow Jones: con esa señal alcista que destacan los técnicos al mostrarse la “cruz Dorada” que se produce cuando el promedio móvil de 50 días se cruza, y supera el promedio móvil de 200 días.

Un indicador que ven como que el mercado está a punto de volverse más positivo, contrapuesto con el “cruce de la muerte” que indicaría un cambio a la baja. Una situación por la que nadie apostaba a finales de 2022 con presagios de 4.000 puntos para el S&P 500.

Todo ello en una semana en la que los valores tech que cotizan en el Dow Jones, son los que mejor se comportan, desde Apple hasta Microsoft pasando por Intel, con un Salesforce que sigue encabezando la revalorización anual y UnitedHealth los descensos anuales.

Según los indicadores de Fuerza Premium que elabora Estrategias de Inversión, vemos que Dow Jones pasa de neutral a fuerte, tanto a medio como a largo plazo. Una mejora que requiere una operativa de ruptura de resistencias y compra en soportes, así como con el riesgo presente por la acumulación de excesos y de figuras bajistas.

Si quiere conocer los valores más alcistas de la bolsa, regístrese gratuitamente en Estrategias de Inversión