En términos fundamentales, se espera que el mercado del platino cierre en 2018 un nuevo año de superávit de oferta, lo que afecta las perspectivas de los inversores hacia el metal. Sin embargo, en comparación al oro, el platino cotiza a un nivel inferior bastante pronunciado, habiendo marcado la semana pasada una diferencia récord de 440 dólares con éste y de 140 dólares menos que su hermano el paladio. Debido a su alto uso en auto-catalizadores, es probable que la fuerte venta de automóviles en EEUU –que recientemente aumentó un 4,8% interanual, de acuerdo a lo informado la semana pasada por el Ward's Automotive Group-, respalde a los precios del platino. Además, de acuerdo a versiones periodísticas, la UE está considerando firmar un acuerdo multilateral con otros exportadores importantes de automóviles como EEUU, Corea del Sur y Japón para reducir los aranceles de importación. De llegar esta iniciativa a buen término, es de esperar que se atenúe el riesgo de una reducción de la demanda de platino por las disputas comerciales, las cuales también amenazan al sector automotriz.

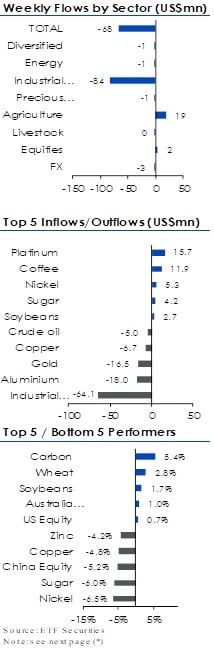

La semana pasada los reembolsos de los ETPs sobre oro ascendieron a los 16,5 millones de dólares, impulsados por los sólidos datos de empleo de EE.UU, revirtiendo de esta forma la tendencia de entradas de la semana previa. El precio de la onza de oro se vio bajo presión sobre fines de la semana pasada después de que conociera que la economía estadounidense creó en junio, más puestos de trabajo de lo esperado, de acuerdo al último informe de las nóminas de empleo no agrícolas. Esto le permite a la Reserva Federal mantener su estrategia de subidas de tipos de interés planificada para el presente año. Si bien esperaríamos que la escalada de las tensiones comerciales impulsasen a los precios del oro, lo cierto es que la fortaleza del dólar ha reducido durante buena parte de lo que va del año, el atractivo histórico del metal como activo refugio.

Los ETPs sobre cestas de metales industriales registraron la semana pasada reembolsos por tercera semana consecutiva, por un total de 64,1 millones de dólares, ante una mayor escalada de la guerra comercial entre EE.UU y China. La semana pasada entró en vigor la imposición de aranceles por parte de EEUU a las importaciones de bienes chinos por un total de 34.000 millones de dólares. Se espera que el gigante asiático le imponga como contra respuesta medidas de represalia similares. Desafortunadamente, el conflicto no ha culminado aún, dado que EEUU contempla la posibilidad de extenderle los aranceles muy pronto un adicional de bienes equivales a 16.000 millones.

Además de las incertidumbres generadas por las guerras comerciales, crece el riesgo a que el conflicto entre EEUU y China, ralentice el crecimiento de la economía mundial. Dado la naturaleza pro cíclica de los metales industriales, es entendible que los reembolsos registrados en los ETPs sobre metales industriales, reflejen la aparente incertidumbre de los inversores. A pesar de que la mayoría del sector goza de sólidos fundamentos, esperamos que las rispideces comerciales continúen afectando a los precios hasta que no se negocie una solución. Por su parte los ETPs sobre aluminio, registraron la semana pasada reembolsos por un total de $18 millones, después de que el precio del metal cayera a su nivel más bajo desde junio de 2016.

Los ETPs sobre níquel captan inversiones por segunda semana consecutiva, por un total de 5,3 millones. Cabe el riesgo de que las Filipinas, considerado el segundo mayor productor mundial de mineral de níquel, proceda con un cierre de la industria minera por motivos ambientales.

Los ETPs sobre café captan las mayores inversiones desde septiembre de 2013, por un total de 11,9 millones de dólares, después de que la Organización Internacional del Café (OIC) revisara al alza el déficit estimado de mercado. El viernes pasado el precio del café de arábica saltó un 4,54%, lo que representa su mayor subida diaria desde el 23 de junio de 2017. El incremento ha estado motivado por el mayor déficit que el OIC prevé para el mercado mundial del café, el cual ha pasado de los 254.000 sacos previos para la temporada 2017-18, a los 1,4 millones. Cabe recordar que en la temporada previa de 2016-17, el mercado registró un superávit de oferta.